“雪球”类信托产品走俏 收益果真滚雪球?

来源:北京商报 2021-08-25 12:23:08

“赌二级市场的有木有?”“雪球策略信托类固收权益产品”“震荡市场环境下通常能提前获利退出结束”……8月24日,北京商报记者注意到,在信托市场上,一种由证券公司和信托公司合作推出的“雪球结构”收益凭证类信托产品开始逐渐走俏。部分信托公司理财经理在进行产品推介时明确打出“稳健+专业”“固收产品的最好替代品”“一年收益率可达20%”等字眼吸引投资者。但事实或许并非如此。

收益率“吸睛”

北京商报记者在调查过程中了解到,“雪球结构”收益凭证信托指的是资金投向的底层资产为“雪球结构”期权收益凭证的信托产品,这类产品的挂钩资产主要为“中证500指数”,产品的收益结构为自动敲入敲出结构,敲出水平设定递减机制,根据敲入敲出机制实现票息收益或承担与挂钩标的指数跌幅相关的亏损。

“这类产品没有代销费用给到第三方,所以都是信托公司和证券公司在做直销。”一位信托公司理财经理介绍称,之所以被称为“雪球”,是因为此类理财产品的收益能像“滚雪球”一样,只要市场不发生雪崩式下跌,持有时间越长,获利就可能越高。

根据这位信托公司理财经理提供的信息,该产品敲入价格为80%×期初价格,敲出价格为103%×期初价格,锁定期为三个月,税费前年化收益率可达21.1%。

“相对于固定收益类信托产品来说,‘雪球’类信托产品收益比较高,税费前年化收益率21.1%,到手有19%的纯收益,比如100万元起投金额投资一年可以拿到19万元左右的收益。如果‘中证500指数’在以客户购买日收盘指数为基线的80%-103%区间内不断震荡,客户一年可以拿到21%的收益。”上述信托公司理财经理说道。

相较预期年化收益率7%-8%左右的普通信托产品来说,“雪球”类信托产品的收益率实在“吸睛”。另一位销售人员介绍,此类产品的年化收益率通常都可达到15%以上。“拟合作的‘雪球’型产品预计收益较好,在不发生亏损的情形下,投资者收益预计可达约17.5%/年。”一家信托公司在项目亮点中这样描述道。

另一家信托公司销售人员同样介绍称,税费前年化收益率为19.2%,若“雪球”未提前结束,转为指数增强结构,指数增强阶段每月开放,客户可灵活赎回。震荡市场环境下,通常能提前获利退出结束。投资者再投资,投资收益像“滚雪球”一样越滚越多。

为什么“雪球”类信托产品如此火爆?用益信托研究院研究员喻智表示,“雪球”类信托产品与衍生品投资类似,现在比较火爆的原因,一方面是因为高收益,只要没出现极端情况有较大概率获得高收益;另一方面是因为现在股票市场的波动行情,对“雪球”类结构化的产品有利。

并非一“球”万利

在“资管新规”的要求下,标品化转型是信托行业的大趋势,对“雪球”类信托产品的走俏,有声音认为,该产品符合转型趋势,更加突出了“收益锁定、风险透明”的特征,性价比较高。

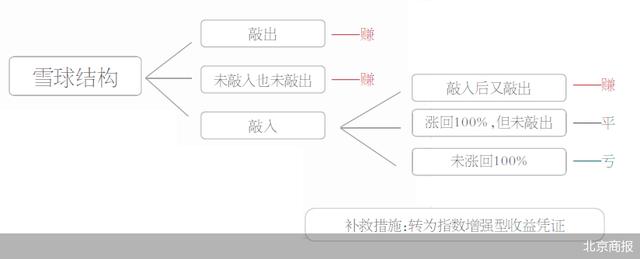

北京商报记者了解到,一般来说,“雪球”结构的收益情况取决于是否有敲出或敲入事件的发生。既没有敲出,也没有敲入,在到期日,投资者将获得按约定年化收益率结算的票息;发生敲出事件,提前结束,投资者获得按约定年化收益率结算的票息;既发生敲入,又发生敲出,提前结束,投资者获得按约定年化收益率结算的票息。

但需要注意的是,“雪球”类信托产品并非完全没有风险,在产品存续期,如果挂钩的标的资产遭遇单边大幅下跌且在存续期内未回升至约定区间,即可能会出现实际收益低于预期收益、甚至出现亏损的情形。

一位信托公司理财经理介绍称,购买“雪球”类信托产品只有一种情景会产生亏损,就是“中证500指数”跌破了80%,而在两年内没有涨回100%。但一般指数下跌20%的可能性都很小,目前看“雪球”回测的胜率在85%-90%。

在金乐函数分析师廖鹤凯看来,销售人员提出了一种可能,但这样描述有误导的可能,存在销售适当性风险,只描述了收益的可能,没有对项目的风险做恰当的告知。如果在项目运行期间市场平稳上行或波动在约定的范围内,投资者确实可以获得持续稳定的收益或至少在项目终止时不发生亏损,如果标的资产价格单边下行,特别是持续快速下行,存续期内未敲出,投资者需要承担亏损,而且不排除存在巨亏的可能。

当市场处于震荡或上涨行情时,敲入敲出结构均可获得较佳收益。而当市场处于长期单边下跌时,产品可能出现到期亏损情形。对投资者来说,在市场高位买入“雪球”类信托产品的风险较高,而趋势判断就显得非常关键。

“‘雪球’类信托产品是存在较大风险的,最大风险点在于市场风险。”正如喻智所言,一般分三种情况来看,一是市场持续上升,这就会出现“滚雪球”式获利;二是市场走势震荡,一般是在产品约定的时间之后退出,获取一定的收益;三是出现市场持续大跌的情况,投资者可能会承受较大的损失退出。因此,投资者需要对“雪球”类信托产品的底层投资逻辑和风险特征有所了解。

难成展业主流

观察此类产品的结构不难发现,“雪球”类信托产品的底层逻辑是对标的指数或股价涨跌行情的提前预判。

某证券公司市场总监李敏敏(化名)表示,“雪球”项目和传统的固定收益类信托产品相比,风险等级较高。此类产品的复买率很高,之前很多敲出的资金有再次购买的需求,很多投资者都是投资五六个月的时间后敲出再继续加点购买。

这也会对此类产品收益率造成影响,李敏敏直言,从证券公司的层面来说,“雪球”信托产品的底层就是券商的非保本收益凭证,发行收益凭证有监管“红线”,监管不允许每个券商发行的收益凭证超过净资本的60%。比如,年初部分信托产品的确能达到20%这么高的收益,所以吸引了大批量资金进入。但是现在因为进场的资金也足够多,收益已经开始自动调节,目前有部分产品收益已经下降到13%。“雪球”信托产品投资金额占可投资资产的10%-20%最好,投资者应合理安排资金,不要过多投入。

虽然不确定风险犹存,但不可否认的是,对转型中的信托行业来说,面对纷繁复杂的产品类别,结构化产品更适合信托行业的能力建设与发展方向。未来“雪球”信托产品是否会发展为信托行业的一种重要业务类型?在廖鹤凯看来,未来“雪球”信托产品可以发展为部分信托公司的重要业务,对信托行业来说也可以成为行业主流业务的一个重要补充。

不过,喻智却持有不同看法,“‘雪球’结构的产品有亏损风险,只能作为信托公司扩展产品线,丰富投资品种的一个补充,未来规模继续大幅扩张的可能性不大”。喻智补充道。

猜你喜欢

今日头条

图文推荐