7月监管“东西南北中”火力全开,惩处谁最重?6月财险罚单盘点!

来源:A智慧保 2021-07-03 13:22:02

进入7月,庆典活动刚刚落下帷幕,各地银保监的处罚火力全开,“东西南北中”均亮红牌。继7月1日广东之后,7月2日,北京、辽宁、厦门、宁夏、内蒙古四地银保监局均开“杀戒”,对保险银行做出行政处罚,如果算上本级分局,两天内银保监开罚单达到41单。

谁被罚得最重?

首先,看看都有谁在下半年开月“中彩”。

7月1日,广东银保监局对广州农村商业银行股份有限公司白云支行及孔某开出50万元罚单,原因是员工行为管理严重失职、基础业务环节管理存在漏洞、营业网点安保工作存在重大漏洞,孔某禁止终身从事银行业工作。

紧接着,7月2日,多地银保监局对保险机构开火力。

盘点保险处罚

北京银保监局对平安人寿北京分公司及孔某做出行政处罚,公司被罚100万元,孔某被给予警告并处20万元罚款。原因是财务数据不真实,业务数据不真实。

辽宁银保监局对农银人寿辽宁分公司开出3张罚单,均与银保业务违规相关,公司被罚20万元,时任团队部经理陶某被罚4万元,总经理金某被罚2万元。违规复杂程度令人咋舌。

厦门银保监局对保通保险代理有限公司厦门分公司做出行政处罚,原因是编制、提供虚假的文件资料。公司被罚25万元,傅某被罚5万元。

厦门银保监局对平安人寿厦门分公司做出行政处罚,原因是销售误导、给予合同外利益、提供虚假文件资料。公司被罚58万元,王某被罚10万元,胡某被罚3万元。

厦门银保监局对人保财险厦门分公司做出行政处罚,原因是虚构保险中介业务套取费用。公司被罚30万元,施某被罚3万元,陈某被罚2万元,吕某被罚7万元。

内蒙古银保监局对紫金财产保险股份有限公司呼和浩特中心支公司做出行政处罚,原因是存在虚列费用违规事项,白某被罚1万元。

内蒙古银保监局对呼和浩特市长远保险代理有限责任公司做出行政处罚,原因是存在未按规定报告设立分支机构违规事项,石某收到警告并被罚5000元。

这些还不包括地方监管局分局处罚。查看违规内容,无论哪方面的违规,多与虚假相挂钩。

银保渠道隐藏着乱象

银保渠道乱象长期受到诟病。下面看看其中的一景。

农银人寿辽宁分公司未按规定使用经批准或备案的保险条款、保险费率的行为。

据介绍,2013年12月4日,农银人寿向原保监会报送产品,其中包括农银借款人意外伤害保险报备材料。根据总公司已备案的保险条款、保险费率,该分公司应依据被保险人的不同职业类别分别计算收取保费。

2019年1月至12月,该分公司通过农业银行(行情601288,诊股)(601288,股吧)网点代理销售农银借款人意外伤害保险中实际费率为2‰的有1100笔业务。该分公司通过农业银行网点代理销售农银借款人意外伤害保险产品时,存在将不同职业类别的被保险人按照相同费率计算收取保费行为,未按照已备案的精算报告中产品定价方法、定价假设,以及保险条款、保险费率,依据被保险人不同职业类别分别计算收取保费。2020年1月以后,该分公司停止通过农业银行网点代理销售农银借款人意外伤害保险。

盘点6月财险罚单

截至6月30日,银保监系统下发财险业罚单合计101张,银保监局共下发46张,银保监分局共下发55张。累计处罚公司14家,公司处罚金额约1055万元,个人处罚金额近225万元。相比5月,6月处罚件数及公司处罚金额均大幅增加。7月是否再有突破?

6月,监管系统加大了对未按照规定使用经批准的保险费率类的处罚力度,除罚款金额巨大外,云南监管局还对国任财险及亚太财险采取了责令在昆明地区停止接受商业车险新业务3个月的处罚。此外,虚构中介业务套取费用、虚列费用、财务数据不真实、编制虚假资料、给予被保险人合同外利益等违法违规事项处罚金额占比也较大。

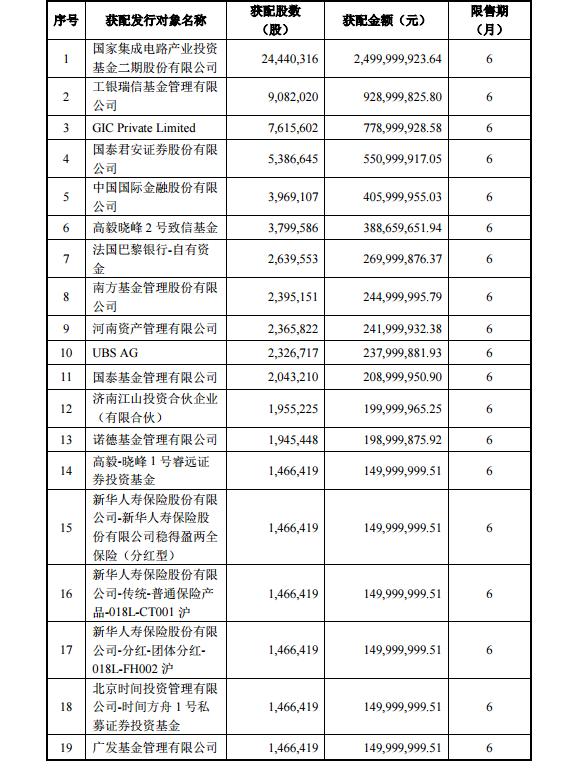

具体罚款金额如下:

6月,从罚单笔数来看,云南以25笔居首位,新疆、湖北次之。从公司罚款总额来看,云南金额最大,除两家公司被限制开展车险业务外,仍达253万元,广东210万元、湖北130万元,其余均小于100万元。

6月,收到罚单最多的公司为人保财险,全国累计收到罚单23张,公司罚款总金额286万元,个人罚款总金额66万元。其中,最大的罚单为广东省佛山市分公司和顺德分公司,分别因给予被保险人合同外利益导致公司各罚款70万元。

大地财险、太平洋(行情601099,诊股)财险及平安财险也分别累计收到罚单15、14、10张,处罚事项主要涉及未按规定使用经备案的保险费率、虚列费用、虚构中介业务套费等。

从单个公司来看,6月国任财险云南分公司和亚太财险云南分公司均因办理车险业务未按照规定使用经批准的保险费率,支付超额手续费被责令在昆明地区停止接受商业车险新业务3个月。

在销售方面存在的问题,已根深蒂固。6月中,银保监会消保局下发《保险销售行为可回溯管理办法(征求意见稿)》,要求保险机构应明确牵头管理部门,对保险销售可回溯工作实行统一管理,并提出保险机构应使用专门的可回溯管理信息系统实施面对面销售同步录音录像、电话销售全程录音和互联网保险销售可回溯。寿险销售早已有相关规定,而此次新车车险也将被纳入双录范畴,值得市场关注。