成立12年11年都赚钱,且近1/3/5年业绩始终同类前1/3 ,这只固收+基金厉害了!

来源:光大保德信基金 2021-04-15 19:24:14

过山车走势让小伙伴们操碎了心:连涨两日追高,次日“关灯吃面”;连跌几日狠心“割肉”,又会因为指数上涨而后悔。频繁进出市场,面对不断缩水的收益和本金,炎炎夏日心却凉凉。

有没有一种产品,可以远离震荡市大起大落的心情,成为一名心情平和的持有人?

震荡市,“固收+”投资正当其时

近年来“固收+”火遍理财圈。 从产品类属看,采用“固收+”策略的基金并无一个明确的区隔,其多分布在偏债混合、债基等各类产品中。 “固收+”产品追求的是中长期稳定增值的绝对收益,与传统基金跟随市场行情、通过拼排名看业绩的有本质不同。

从投资方向上,这类产品固收占主要仓位——其中以配置利率债、优质信用债为主,力争获得稳定的基础收益;“+”的部分,就是基于固定收益之上的“弹性收益来源”——包括股票、国债期货、股指期货、定增、打新、可转债等多种投资手段,这部分的仓位通常较低。

因为“固收+”产品进可攻退可守的产品特性,其在震荡行情中颇受投资者欢迎。2020年股市行情整体较为乐观,全年新发基金中“固收+”产品的规模占比约为12%;2021年一季度,股市调整较为明显,新发基金中“固收+”产品的规模占比更是一路攀升至17%。 (数据来源:Wind,截至2021/3/31)

今年以来股债两市出现波动,资产配置横跨两大市场的“固收+”基金也受到影响,部分产品回撤较大。但应该认识到,世界上没有一种完美的投资方法, “固收+”中的“+” 可以带来收益增厚机会,也可能会造成风险的增加,其风险程度主要与固收+产品中权益仓位的高低显著正相关。但不可忽视的一点是,由于股票和债券属于两种不同的大类资产,固收+产品利用股债“跷跷板”效应,能够对冲单一资产的下行风险,平衡收益。在选择这类产品时,实力雄厚的基金公司和业绩稳健的基金经理往往能带来更好的投资体验,也更值得投资者信赖。

成立12年11年都赚钱

光大增利打造“暖心收益”

作为固收大厂,光大保德信基金固收整体投资能力一直可圈可点。根据海通证券(行情600837,诊股)2021年4月2日发布的报告显示,截至1季末,光大保德信在“固定收益类”业绩评价中,近一年、近两年全行业可比基金公司排名分别为:27/125、22/111。(数据来源:海通证券,基金公司权益及固定收益类资产业绩排行榜)

值得一提,公司旗下多只固收+策略产品业绩突出,譬如光大增利、光大添益、光大安和等。其中由光大保德信多策略小组组长黄波管理的光大保德信增利收益债券型基金(A类:360008;C类:360009,简称光大增利),更是以稳见长,不惧市场震荡,打造出“暖心收益”。

先来看一波业绩:

光大增利收益成立于2008年10月29日,迄今已经成熟运作了12年,从历史业绩来看,其“稳健特性”主要体现在两个维度:

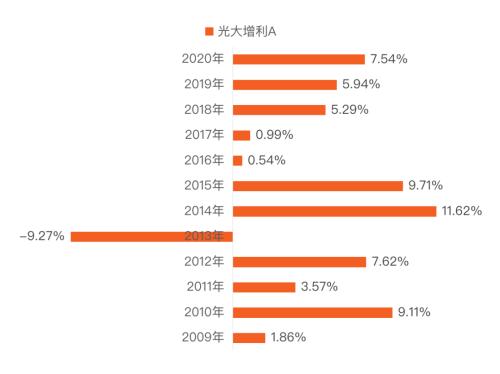

①统计该基金运作的12个自然年的年度回报,除了2013年因钱荒导致的债市熊市外,其他11个年度均获得了正回报,其中7个年度获得超过5%以上的收益(数据来源:基金历年年报)。

② 光大增利A 自成立以来12个完整年度业绩表现

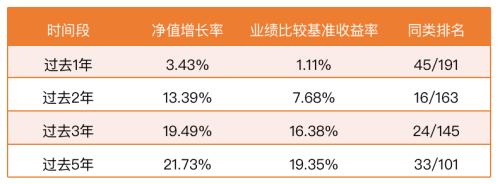

③该基金在过去1年、2年、3年、5年等不同的时间段,均取得了超越业绩基准的收益率回报,并且始终在同类基金中排名前1/3,相对基准和同类平均超额收益明显。

光大增利A 各阶段回报及同类排名

(数据截至2021.3.31:基金份额净值增长率经托管行复核,业绩基准数据来自wind;同类排名来源:银河证券;同类基金指3.2.1普通债券型基金(可投转债A类))

这样的暖心走势,到底是如何炼成的?作为一款一级债基,光大增利采用的是攻守兼备的固收+策略:①主要配置利率债、高级信用债,构筑收益安全垫;②不超过30%的仓位可配置可转债,追求实现有效的增强收益。基于可转债兼具债性和股性,也能分享股市上涨带来的收益,这样的配置进可攻、退可守。

市面的固收+产品不少,做好固收+却不容易,在产品选择的过程中,尤其需要重视“基金经理实力”这一维度。值得一提的是,光大增利的掌舵人是明星基金经理黄波,作为光大保德信专门设立的固收多策略小组的负责人,具有8年固收投研经验。在保险等大型金融机构的从业经历,炼就了其管理大规模资金的能力,大类资产配置经验丰富,尤其擅长经营绝对收益组合的投资和回撤控制。

站在当下时点展望后市,基金经理黄波认为,目前风险资产仍然处于估值向中性回归的过程中,大环境从宽松转向中性,利率也已经回归中位,趋势上“顺周期+低估值”的占优结构延续。投资策略上看,目前对信用债偏谨慎、转债相对乐观。短期风险资产偏震荡,预计中期转债可以继续贡献超额收益,结构上优先关注一些估值和增速匹配度高同时受益于涨价的品种。

风险提示:基金有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益和本金安全。过往业绩不代表未来表现。在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。本材料不构成任何法律文件或是投资建议或推荐。光大增利的产品风险等级为R2(中低风险),适合风险评级C2(稳健型)及以上的投资者。基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人不对基金投资收益做出任何承诺或保证。产品由基金公司发行与管理,代销机构不承担产品的投资、兑付和风险管理职责。

重要提示:黄波2019/6加入光大保德信基金,2019/10至今管理光大中高等级、光大安祺、光大增利、光大信用添益、光大多策略精选18个月;2019/11-2020/12管理光多策略智选18个月,2020/1至今管理光大欣鑫、光大睿鑫,2020/10至今管理光大安泽、2020/12至今管理光大保德信安瑞一年。以下数据来自基金定期报告,截至2020.12.31。光大安瑞一年成立于2020/12/22,目前处于6个月建仓期内,相关业绩不予展示。

光大增利A/C自2008/10/29成立至2015年各年度业绩及业绩比较基准分别为:2.00%/1.90%/2.55%、1.86%/1.57%/0.27%、9.11%/8.62%/2.00%、3.57%/2.87%3.79%、7.62%/7.21%4.03%、-9.27%/-9.60%/1.78%、11.62%/11.25%/10.82%、9.71%/9.11%/8.74%。