广发基金张东一:布局中期结构性机会 掘金长期战略性机遇

来源:金融界网 2021-01-11 19:24:03

2020年,注定将成为永载史册的一年,新冠肺炎疫情改变社会经济的运行方式,全球经济增长也按下“暂停键”。除积极防控疫情外,全球主要经济体均快速推出积极的货币与财政政策,“宽松”成为主旋律。从大类资产来看,风险资产显著跑赢安全资产,中国资产跑赢海外资产。

经过两年的结构性上涨行情后,今年A股是否仍能继续走强,2021年是否蕴藏着风险?对此,我们认为,国内经济处于逐步复苏的进程中,海外经济增长将有望逐步迎头赶上。站在长期来看,战略性的投资机遇将在A股涌现,选择“长坡厚雪”赛道中竞争优势凸显的好公司,将获得企业成长的阿尔法。

广发基金国际业务部基金经理张东一

中期机会来自均衡的经济复苏进程

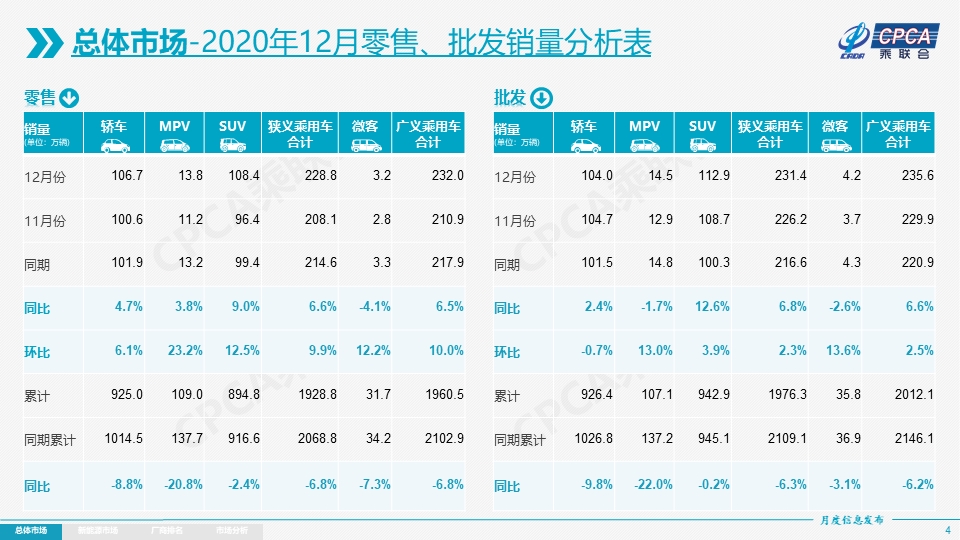

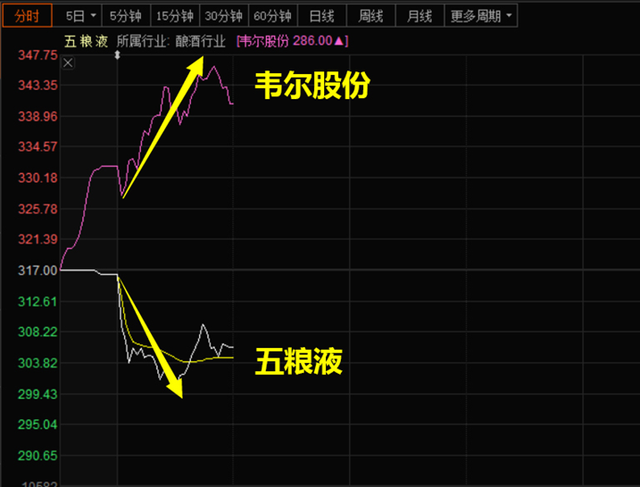

回望2020年,在宽松的货币政策、财政政策背景下,市场无风险利率随之下行,A股的整体估值水平抬升,消费、科技、医药为代表的成长性行业在前三季度表现突出。在这些行业的涨幅中,估值提升是主要贡献因素。随着货币和财政政策的落地,及向实体经济的传导,宏观经济有明显的企稳回升的迹象。一些前期受到宏观经济偏弱负面影响的行业的估值处于相对较低位置,同时业绩处于改善的拐点。因而,顺周期在第四季度有明显的超额收益。

经过两年的结构性行情后,A股在2021年到底会如何演绎?对此,我们试着从宏观经济、政策导向、企业盈利三方面进行分析。

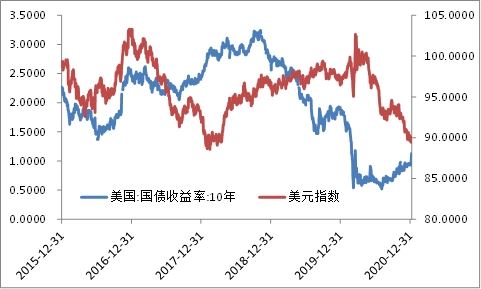

首先,从宏观环境来看,今年宏观经济将处于复苏的进程中,全社会金融条件可能已经逐步见顶回落,A股估值进一步扩张难度较大。

其次,从资金流向来看,中央经济工作会议提出的“不急转弯”意味着宏观政策将保持连续性、稳定性和可持续性;“三条红线”等政策明确了中期调控地产的决心。从中长期来看,在居民大类资产配置中,金融资产仍然是相对占优的选择。

第三,从企业盈利看,虽然在严格的调控政策之下,地产新开工投资可能温和向下,但并不意味着经济增长和企业盈利将大幅承压。随着盈利周期的持续深入,企业将有望在修复资产负债表之后开启新的产能周期,制造业投资增速将维持高位。“不急转弯”意味着国内财政政策不会快速收紧,基建投资增速将保持稳健。

基于以上三方面的分析,我们认为,相对于疫情更加复杂、政策有所透支的海外市场,稳健的国内经济表现使得“中国资产”仍然有望受到全球投资者的追捧。因而,A股的中期结构性机会将来自更加均衡的经济复苏进程,竞争力强的行业龙头。

长期关注互联网、消费、产业变革

那么,从中期和长期的维度来看,哪些行业具有更好的配置价值?我们认为,站在半年的时间维度看,受益于复苏的顺周期行业中,竞争优势稳固的龙头公司具有较好的结构性机会。这是因为在经济下行期中,这些行业已经经历了供给端的出清,存活下来的公司面对的是更加健康的供求格局。部分行业龙头甚至在逆周期进行了产能扩张的布局,从而有望在经济复苏周期中迎来量价齐升,市场份额进一步扩张。

站在三年乃至更长的时间来看,战略性的投资机遇同样将在A股涌现,选择“长坡厚雪”赛道中竞争优势凸显的好公司,将获得企业成长的阿尔法。具体而言,我们重点关注互联网、消费、产业变革三个主线。

第一,5G时代的到来,将进一步推动互联网行业进入高速发展期。新兴的内容形式持续涌现,疫情之后教育、医疗、办公等领域线上化渗透率更是快速提升,随着5G为代表的基础设施建设更加完善,新需求可能带动消费互联网继续迭代变革,产业互联网也有望逐步成熟化。

第二,消费行业是典型的能够养活“大鱼”的“大水”。中国仍然提供了全球最具潜力的消费市场,随着人均GDP越过1万美元大关,中等收入群体占比将显著提升,消费倾向持续上升。“国内大循环为主体、国内国际双循环相互促进”的国家战略,也将为消费领域带来新的增长红利。

第三,关注产业结构变革中蕴藏的机遇。随着经济增速的成功换挡,中国已经进入高质量发展阶段,增长动力将逐步从人口红利,向科技红利、改革红利转变。关键核心技术的突破、能源结构的深入调整、要素配置的市场化改革等都是其中的应有之义,值得我们重点关注和研究。