银行股连续两天翻红 房贷"紧箍咒"究竟影响几何?房企压力更大 这一融资渠道要"火"?

来源:券商中国 2021-01-08 09:26:33

新的一年,银行将怎样面对房贷新政“紧箍咒”?

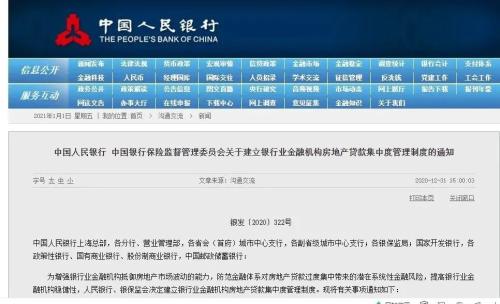

2020年的最后一天,央行联合银保监会发布了《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,对银行房地产贷款、个人住房贷款的占比提出明确上限。

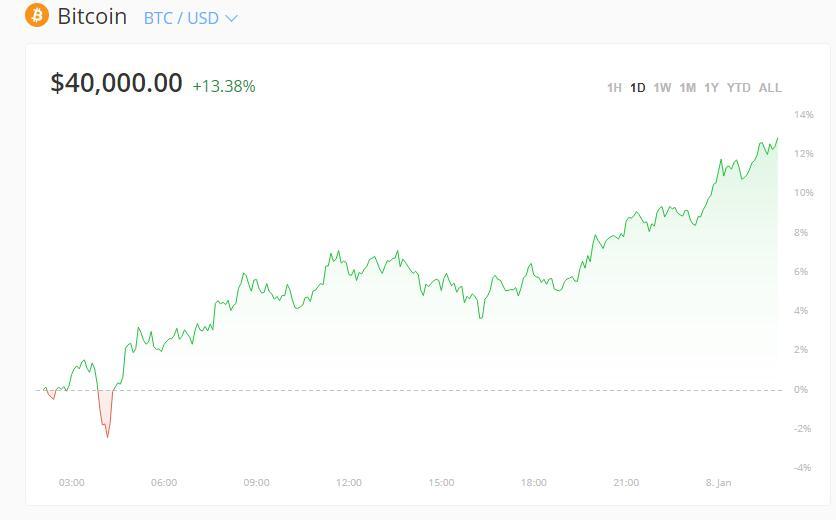

业内人士普遍表示,此次新政出台在预期之中,整体来说对银行影响不大。随着市场情绪逐渐稳定,与银行股开年一片“飘绿”的表现不同,1月6日-7日,银行股指数连续两天飘红。

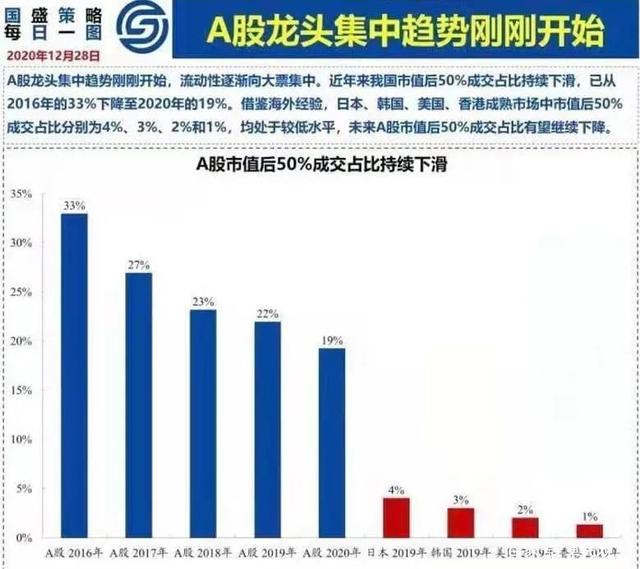

亦有房企人士向券商中国记者透露,融资端的变化会倒逼房企投资更加审慎,并且会更加聚焦核心。未来房地产行业内部也许会出现分化,龙头型房企发展态势更占上风,而中小房企后续不排除被并购的可能。

银行调降占比策略有哪些?

在监管明确给出房地产贷款余额占比和个人住房贷款余额占比两个上限的情况下,银行会如何应对?

有银行业内人士向券商中国记者分析道,从调降占比策略的角度看,银行可以选择风险调整后收益率接近房贷的其他产品、资产证券化、逾期和不良的催收压降等,“做大分母也是一个办法,如果做大的部分是去支持实体经济就更符合导向了。”

在个人住房贷款占比方面,从商业性的角度来看,因其低风险和低资本消耗,是优质的信贷资产,常受商业银行青睐。不过,亦有业内人士表示,尚在还款中的正常个贷不会被压降,刚需也仍然是鼓励的。

“其实银行的调整也不会太大,因为前期也早就开始了房贷业务的相关调整。”一位国有大行资深从业人士向记者表示。

近年来,政府对于房地产市场进行调控的决心日益凸显,在“房住不炒”的导向下,银行业房地产贷款调整已持续一段时间,新政只是将前期政策制度化。上述从业人士告诉记者,银行在房地产贷款集中度方面早已开始调整。

一方面,对房地产开发商从严控制准入,即对房地产开发项目进行严格的调查,对放款的企业现金流、利润情况以及进行中的项目情况,银行会进行详细了解和尽调;另一方面,从需求方即购买楼盘的住户来看,银行主要是从首付比例和利率上浮的程度进行调节,对于个人按揭贷款的审批增加了许多限制条件。

“对于不超标的银行来说,也是根据国家政策的导向和要求,尽量去加大实体经济的扶持力度,当然有合适的房地产项目还是要做的,看实际情况。”

民生证券郭其伟也表示,随着经济复苏,制造业贷款和消费需求提升,贷款投向有望更加多样化,银行对房地产以外的贷款投放有望加速,从而降低涉房贷款占比,减轻政策压力。

ABS要“火”?小房企难掩隐忧

有金融行业分析人士向记者提到,由于资产证券化(ABS)能在规避“三道红线”的同时实现融资需求,未来房企发的ABS占总融资渠道的比例很有可能增加。

“ABS是变相融资,本质不改变企业的资产负债率,且能发ABS的都是头部企业,资质非常好的房企才能发,如果把整个房地产当成一个行业来看,发展ABS有利于实现供应侧改革。”上述分析人士向记者指出,从各种融资渠道来看,房地产融资总量会呈现下降,但ABS比重或许会增加。

但也有头部房企人士对此作出不同表态,“ABS是可以发,但是银行开发贷是主流,因为现在来讲的话,银行的开发贷贷款利息来讲是最便宜的。”记者了解到,发行ABS除了对房企有较高资质的要求,相应的利息比较高,成本也就更高。

从‘三道红线’到现在的房贷新政,整体上看是逐步规范化。该房企人士也向记者预测,在融资趋紧的情况下,未来房地产行业内部也会出现分化,龙头型房企发展态势更占上风,“因为摊子大了,机会多了。相对而言,小房企抵抗风险能力小,基本上会是强者恒强的状态”。

此外,小房企因为资质欠缺,一些银行放贷更为审慎,一些信用低的房企无法从银行获取开发资金,只能通过金控公司、信托等做融资,利息也较高,成本也很大。

中泰证券(行情600918,诊股)戴志峰也表示,新规将从融资端进一步推动贷款向房地产头部企业集中。“大银行出于维护战略客户的考虑,稀缺的额度会优先保证头部房企,中小房企获取银行贷款的难度升高,或只能通过加快处理存货保证自身现金流,后续不排除被并购的可能。

供应端对银行业金融机构实行房地产贷款集中度管理,需求端对房企则设置“三道红线”。目前来看,宏观审慎管理措施已在逐步落实,房地产行业去杠杆正在进行时。

倒逼房企投资更加审慎

与“三道红线”一脉相承,此次房贷的新政更加落实了从供、需两端全面压降房产信贷规模的态势。

一位大行从业人员告诉记者,以往房企贷款的“吸睛点”在于:房地产项目一般首先会有启动资金,会为银行先带来一部分企业存款,增加银企联动,如果项目前景看好,比如抗风险能力大、能够及时收回资金,银行还可以提供开发贷款,为企业项目的开发注入资金。

当房地产项目进入成熟期,可以吸引客户购买所开发楼盘,这样又为银行发行个人按揭贷款提供了有能力购买房产的优质客户。整体来说,银行既能发放企业贷款,又扩大了个人贷款,实现各方受益。

另一方面,房地产行业周期相对来说是比较短,楼盘卖出后就能回收资金,项目贷款就能到期结束。“相比别的行业的贷款来说,房地产行业周期短见效快。从开始建设到开工完成,也就几年的时间。”上述银行从业者表示,这不像其他行业的资产贷款或者大型项目的贷款要拖好多年。

但房产项目占用资金也比较大,受政策、市场等不确定因素比较多,“所以也可以说,房开项目高风险高收益。”

近年来房地产调控政策不断出台,与之伴随还有房地产项目中频出“鸡肋”的状况。有好的地段基本都已被尽数开发,对银行来说,房开项目也越来越审慎,“比如几年前某大行在审核华东区某三线城市头部房企的开发项目时,本来省行都通过了,但是总行在审批的时候给否决了,认为资金有风险。”

面对融资收紧,有接近某头部房企投资部的人士向记者透露,融资端的变化会倒逼房企投资更加审慎,并且会更加聚焦核心,“如果放款严格后,项目的审核也会相应变严格,单从我们投资端来讲的话,因为如果投一些不是特别核心的位置,回款回的慢,收益效果差”。

新增“紧箍咒”在预期之内

“总体来看是释放了一个信号,引导银行资金少投房地产,多支持实体经济,这跟此前监管一贯的导向是一致的。”交通银行(行情601328,诊股)金融研究中心研究专员夏丹向券商中国记者表示。

实际上,从内容上看新政并不是新鲜事,此前房贷集中度管理也作为宏观审慎监管当中的一个手段被提及。

2020年10月21日,央行副行长潘功胜在2020金融街(行情000402,诊股)论坛年会上指出,人民银行将推动完善房地产金融宏观审慎管理,逐步实施房地产贷款集中度、居民债务收入比、房地产贷款风险权重等宏观审慎政策工具。

多位分析人士向记者表示,房地产贷款集中度管理对银行的影响并不算大。目前来看,多数银行基本符合政策要求,房地产贷款存量的压降压力有限。

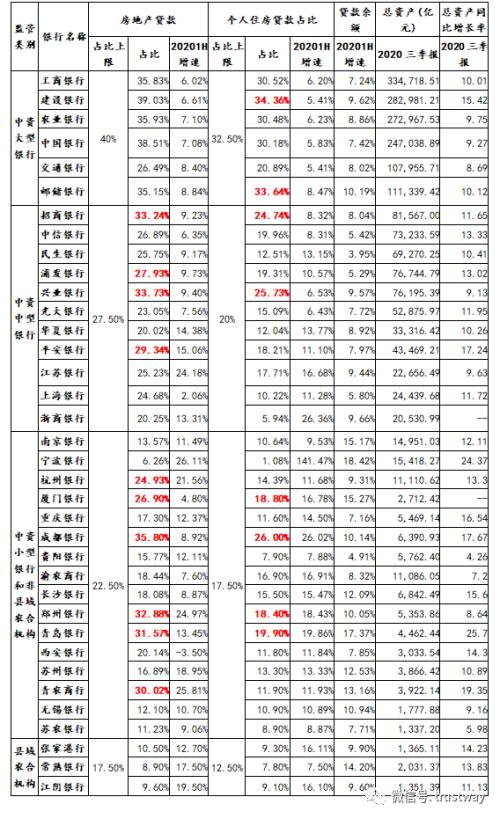

此次房贷新政将银行划分为五档,分档设置房地产贷款集中度管理要求,即对房地产贷款和个人住房贷款占比提出上限,并允许地方监管机构对第三、四、五档银行的上限做上下2.5个百分点的浮动。

同时,新政对超过上限的银行规定了整改要求,即超限2个百分点以内的,过渡期2年,超限2个百分点及以上的,过渡期4年。

就在此前不久,监管部门出台的“三道红线”的房企融资新规也备受关注:一是房企剔除预收款后的资产负债率不得大于70%;二是房企的净负债率不得大于100%;三是房企的“现金短债比”小于1。只要“踩线”,则不能增加或需严控有息负债规模。

“由于相对比较灵活的过渡期,即便按2-4年算,超限银行的总共每年压降存量约几千亿元。没有超限的银行也不容易按照上限去增加,因为一直以来房贷管的相对比较严。”有分析人士告诉记者,而开发贷受到长期严控,各银行对于个人按揭贷款还有一定的放款灵活度,波动相对较大,政策出台后踩线的银行也会放缓贷款冲动。