刷屏!一文了解培育钻石发展史!培育钻石产业三大龙头股基本面分析

来源:证券时报财富资讯 2022-07-26 21:24:36

什么是培育钻石

培育钻石作为一种人工合成的钻石,产品在晶体结构完整性、透明度、折射率、色散等方面可与天然钻石相媲美,作为钻石消费领域的新兴选择,可用于制作钻戒、项链、耳饰等各类钻石饰品及其他时尚消费品。

属性方面,培育钻石是人工培育出的,与天然钻石相同的真钻石。从数据对比来看,培育钻石与天然钻石化学成分、物理性质方面是完全相同的。

两者的差异仅在于形成环境,天然钻石形成于地壳运动、卫星撞击等天然环境,培育钻石是模仿天然钻石形成环境制备而成的钻石。

培育钻石产能分析

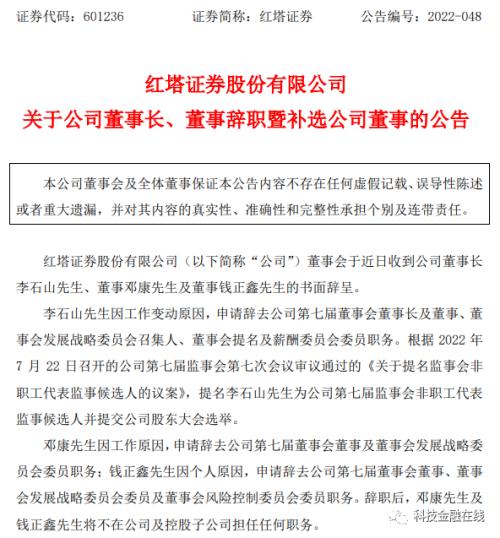

2020年全球宝石级培育钻石原石产量约为700万克拉。其中,中国产量为300万克拉,占世界总产能的43%,远超其他国家。其次为印度和美国,分别为150万克拉和100万克拉,合计占比超30%。其余产能分布在欧洲、中东、俄罗斯等地。

图1 全球各国培育钻石产能产量排名(万克拉)

培育钻石渗透率分析

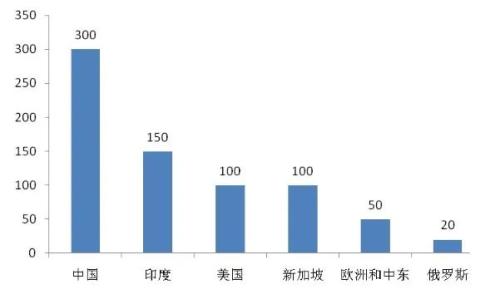

目前,培育钻石的产量与产值正在逐年提升,从中长期发展来看具备广阔的提升空间。从相关数据显示,2018-2020年全球宝石级培育钻石产量由150万克拉增长至700万克拉左右,2021年达到1000万克拉左右。

而2018-2021年,全球天然钻石产量分别是:1.47亿克拉,1.39亿克拉,1.11亿克拉、1.16亿克拉。由此可知,培育钻石的市场渗透率由2018年的1.01%增长到2020年的5.93%、2021年的8%。培育钻石正在以快速发展的姿态进入人们的消费视野。

图2 2018-2021年全球培育钻石渗透率(%)

培育钻石价格分析

天然钻石具有稀缺性,成本高于培育钻石,因此在各方面属性相同时,培育钻石的价格竞争力优势明显。

2020-2021年随着大颗粒培育钻石(5克拉以上)加速规模化量产,单克拉的生产成本继续大幅下降,而纯净度、色度等性质仍在大幅提升。2021年,培育钻石零售价下降到天然钻石35%,批发价则进一步下降到14%左右。

未来,无论是零售价还是批发价相较于天然钻石都仍有较大下降空间。

培育钻石产业三大龙头股基本面分析

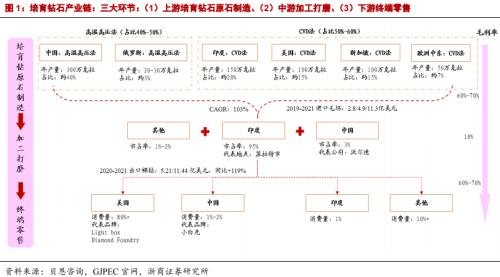

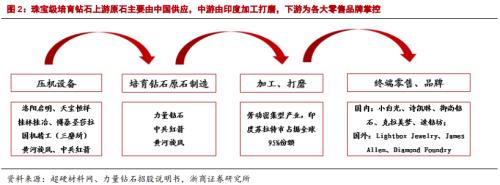

培育钻石产业链可以分为三大环节:(1)上游培育钻石原石制造、(2)中游加工打磨、(3)下游终端零售。

全球钻石首饰消费市场规模庞大,近十年总体保持稳定。根据贝恩咨询发布的报告显示,近十年钻石消费市场整体表现稳定,除2020年受疫情影响有所下滑,实现全球钻石首饰销售额680亿美元;2021年销售额反弹至840亿美元,同比增加23.5%。

我国人均钻石消费量仅为美国1/20,钻石消费需求逐年增加,作为消费强国后期增长空间广阔。根据De Beers 2021年报告,2020年中国钻石首饰消费占全球10%,2014-2019年中国钻石市场销售额复合增速达2.5%。作为拥有巨大市场基础的消费强国,中国钻石市场增速明显高于国际市场。2020年美国和日本人均钻石消费量分别为105.60美元和40.07美元,而中国和印度人均消费量仅为4.96美元和2.95美元,我国钻石消费额仅为美国的1/20,后期提升空间大。

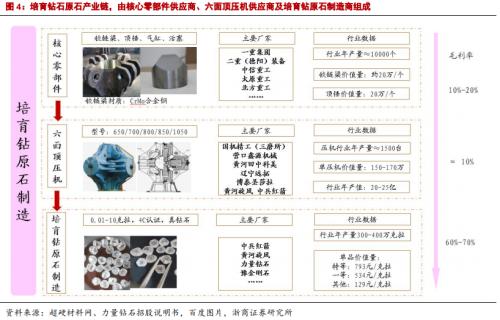

培育钻石原石竞争格局

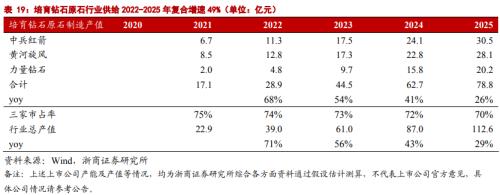

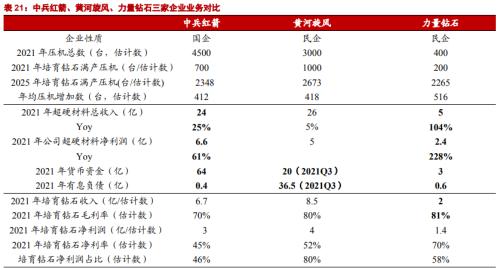

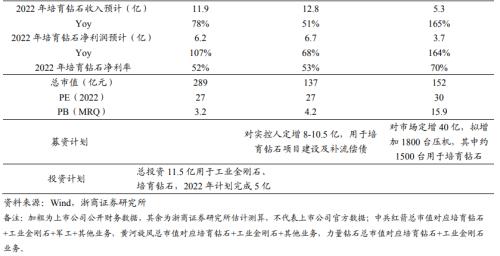

中兵红箭(行情000519,诊股)、黄河旋风(行情600172,诊股)、力量钻石(行情301071,诊股)、豫金刚石四家为行业龙头宝石级培育钻石供应商,供应我国超80%培育钻石原石。行业增速主要由1、压机数目扩张,2、设备大型化带来的单次产量提升,3、工艺升级带来的单克拉均价提升共同促进。

中兵红箭:

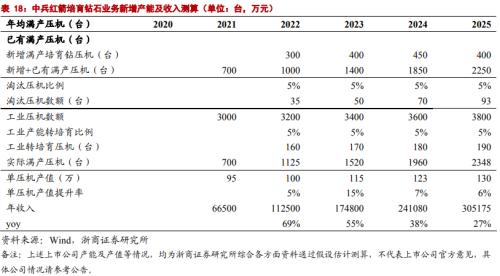

下属全资子公司中南钻石是我国培育钻石行业龙头,是世界最大的 超硬材料科研、生产企业。随着全球培育钻石的兴起,中南钻石快速发展成为国际珠宝领域品级最高、粒度最大、色彩可控的培育钻石顶级供应商;公司 2001 年突破粉末触媒关键合成技术,2014 年复合超硬材料 PCBN 技术实现突破;2015 年细分产 品表面刻蚀金刚石/表面沟槽状金刚石先后上市;2016 年无色培育钻石项目开发成 功;2017 年领先世界、填补国内空白的大尺度多晶金刚石面市;2018 年气相沉积法 CVD 大单晶试制成功。利用工业钻石雄厚研发能力,积极布局高附加值战略产品, 走上发展快车道。

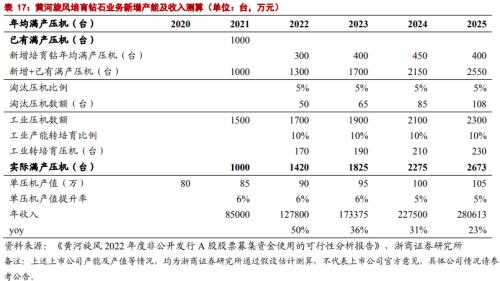

根据公司自身需要及扩产节奏,结合目前已下订单及行业供给上限,预计公司 2022-2024 年年均新增满产压机 300-500 台用于培育钻石 制造;公司为上市多年老牌企业,其存量压机平均寿命较长,每年存量压机约 5%淘 汰率;中兵红箭因其是工业金刚石行业龙头,承担额外社会责任与稳定供应链责任,假设其转换产能比例较低,每年约 5%;则预计公司 2022 至 2025 年培育钻石收入复合增速 56%。

作为兵器工业集团下属市值最大上市公司平台,其雄厚股东背景及自身 强研发实力稳固行业龙头地位,在手现金充足、抗风险能力强、财务费用低;未来因 1、新增压机为 850 等大型压机,淘汰 650 等老型号压机,整体压机结构改善带来平均单压机产量增加,2、业务结构改善(现阶段培育钻石净利润占比仅 35%较低,后期 高净利率产品占比不断增加),3、压机数量增加且均用于扩产培育钻石,4、工艺改 善带来的单克拉均价增加,长期业绩弹性大,目前被明显低估;

黄河旋风:

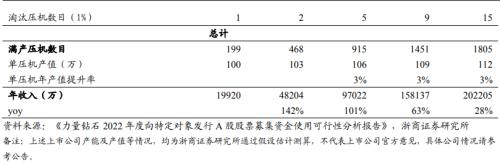

我国“培育钻石+工业金刚石”行业比肩中兵红箭的双龙头之一,是行业内压机数量最多、技术最强、产业链最完整的企业之一,公司培育钻石产品制备技术达到了国际主流水平,以 HPHT 技术为主,进行 CVD 技术实验与改进。公司采用 HPHT 实现 4-6 克拉的批量制备,而且掌握了“10 克拉培育金刚石单晶”合成 技术,产品颜色达到 D 色,净度达到 VVS 级,良品率达到 50%,位于全球第一生 产梯队。

根据黄河旋风 4 月 6 日发布的募资公告显示,其拟计划向实控人发 布定增 8-10.5 亿元,其中约 9 亿用于设备购置。综合考虑公司扩产节奏及制造成本,预计公司 2022-2024 年年均新增满产压机 300-500 台用于培育钻石制造。

公司为上市多年老牌企业,其存量压机平均寿命较长,每年存量压机约 5%淘汰率;因其 自身快速发展需求,部分工业压机产能转换至培育钻石,预计年转换产能约 10%;预计公司 2022-2025 年培育钻石收入复合增速 35%。

前期因明匠智能子公司业绩拖累,2020 年有大额亏损。剥离明匠智能 后,黄河旋风2021 年减值损失等计提大幅下降,预计未来将不再对公司利润产生拖累;公司技术先进、生产能力强,未来通过大幅扩产培育钻石产能加强生产经营,2022 年存在“扭亏为盈”的翻身变化,归母净利润预计从 0.4 亿增长至 5.1 亿,超 10 倍成 长空间,目前被明显低估;

力量钻石:

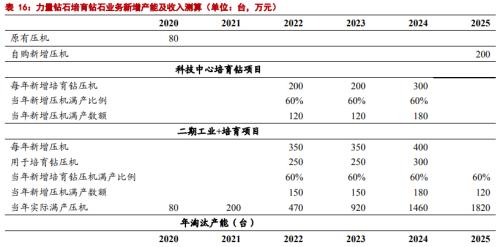

行业新秀后来居上,募资扩产大力度彰显发展信心。力量钻石通过 积极引进新型锻造大腔体压机,深度合作国机精工(行情002046,诊股)等供应商,其六面顶压机机数量 从 2012 年 58 台增至 2021 年 6 月末 483 台;型号聚焦新型锻造大腔体:2020 年末 已装机投产 φ800、φ750 和 φ700(活塞直径及腔体较大)六面顶压机占比 91%。公司新发布 40 亿元定增募资计划,公告显示拟投入超 30 亿元用于 1800 台压机设备购 置,其中约 1500 台压机用于培育钻生产,大力度彰显其行业信心。

根据 3 月 26 日公告的募资报告,公司拟购置用于培育钻石压机总数 1500 台,项目建设期分 3 年完成。考虑到其购置交付及设备调试等进度,假设建设 期内设备进场百分比分别为 30%、30%、40%,项目建设完成后再新增压机为自行 购置,则预计公司 2022-2025 年新购置压机数目分别为 450 台、450 台、600 台、 400 台;考虑到设备安装调试及产能爬坡等因素,预计当年新增设备平均满产率约 60%,第二年达满产状态。综合推测公司 2022-2025 年培育钻石收入复合增速 78%。

力量钻石历史包袱最少,扩产力度大节奏快,预计 2022 年培育钻石净利润同比 增长 164%,短期内业绩弹性最大。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐