“宁指数”VS“茅指数”,投资者怎么选?私募这么说……

来源:国际金融报 2021-08-14 09:25:03

对于后市,私募机构们对于“宁指数”代表的成长股投资风格和“茅指数”代表的白马股投资风格争议不休。

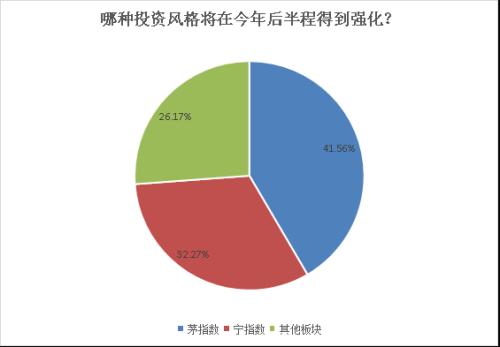

目前,看好“茅指数”投资风格在今年后半程投资表现的私募略占上风,其认为“茅指数”的风险近期得到一定释放,投资性价比较高。

7月A股再现分化行情。新能源车、光伏、有色金属等行业板块强势吸金,以白酒为首的食品饮料板块则遭遇调整。

在此背景下,私募基金单月吸金超1.1万亿元,其中,私募证券投资基金贡献了较大增长。从业绩上看,前7个月八大策略平均收益均为正,最高取得602.01%的收益率。

对于后市,私募机构们对于“宁指数”代表的成长股投资风格和“茅指数”代表的白马股投资风格争议不休。目前,看好“茅指数”投资风格在今年后半程投资表现的私募略占上风,其认为“茅指数”的风险近期得到一定释放,投资性价比较高。

近七成私募取得正收益

根据中基协最新发布的数据,截至2021年7月末,存续私募基金管理人2.43万家,较上月减少150家;管理基金规模18.99万亿元,较上月增加11003.01亿元。

证券类私募贡献了较大规模增长。截至7月末,私募证券投资基金存续规模5.45万亿元,环比增长5888.08亿元,占总规模增长的53.51%;私募股权投资基金存续规模10.48万亿元,环比增长3496.17亿元;创业投资基金存续规模2.1万亿元,环比增长2131.93亿元。

从业绩上看,前7个月私募基金首尾业绩相差超600%。根据私募排排网数据,截至7月底,有业绩记录并且成立满7个月的2.11万只私募基金年内整体收益为7.67%。其中,1.43万只基金实现正收益,占比为67.59%。在正收益基金中,145只基金收益翻倍,最高收益达602.01%,而在负收益基金中,28只基金跌幅超过50%,最低收益为-85.83%,首尾业绩相差687%。

分策略来看,事件驱动策略领跑,组合基金垫底。前7个月,股票策略整体表现排名第三,不及事件驱动和宏观策略。纳入统计排名的1.22万只股票策略基金年内整体收益为8.07%,正收益产品占比超六成。在今年以来翻倍的145只基金中,股票策略基金占据111只,冠军也由股票策略夺得,但股票策略业绩分化严重,在28只跌幅超过50%的基金中,股票策略占据18只,最低收益为-70.17%。

看好“茅指数”更多?

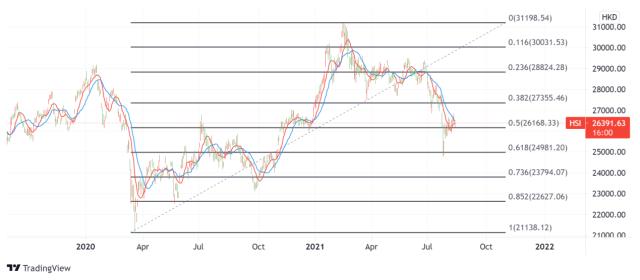

近期,“宁指数”备受瞩目的同时,沉寂已久的“茅指数”也有些蠢蠢欲动。未来,低吸“茅指数”还是加仓“宁指数”,成为机构们的热议话题。

对此,私募排排网调查数据显示,有41.56%的受访私募看好“茅指数”的投资风格在今年后半程投资中的表现。持有这一观点的私募认为,经过市场调整,“茅指数”的风险近期反而得到了一定的释放,当前的投资性价比远高于“宁指数”代表的成长投资风格。

同时,有32.27%的私募仍看好后续“宁指数”投资风格的收益回报。有观点认为,成长行业的市场表现总是螺旋上升的,高估值、高波动是这一风格的投资常态,既然选择,就应该摒弃“追涨杀跌”的心态,后市仍然大有可为。

此外,还有26.17%的私募表示,以上两种风格都已经演绎到末端,因此更看好前段时间被杀跌的互联网科技等行业。

“所谓茅指数和宁指数,只能说他们是当前中国经济发展壮大过程中比较具有代表性的消费类和新兴产业的一个缩影。随着国家工业水平和科技水平的提升,必然激发更多新的发展方向及新的远景目标。当然,消费是永恒的基调,但消费习惯及消费结构会在潜移默化中变化发展,未来或将催生新的消费点,所以不排除出现新的牛股。”华炎投资基金经理方翀提到。

方翀认为,“碳中和”已在路上,宁德时代(行情300750,诊股)也仅仅代表了新兴产业中新能源的一个细小方向而已。除了锂电池,新能源方向还有光伏、风能、核能、氢能源等,另外比如特高压、环境保护、绿色建筑、节能制造等也是有着较大潜力的行业方向。再者,我国经济结构的全产业链优势势必给投资者带来更多的投资选择。

谢诺辰阳指出,未来“茅指数”的机会大于风险。“宁指数”代表科技,科技兴国是大的产业升级方向。但当前时点,“宁指数”大部分标的估值都处于历史相对高位。一方面体现了这些产业被市场喜爱,有较好前景预期。另一方面,现在部分企业的估值已泡沫化,这些公司风险大于机会。

而“茅指数”包含各行各业的代表性企业,去年的茅指数就像今天的“宁指数”,经过市场调整,“茅指数”的风险近期反而得到了一定的释放,这里面不少公司现在是机会大于风险。谢诺辰阳认为,对于“宁指数”和“茅指数”的具体公司应具体分析,坚持PE思维,聚焦投资新经济,买入非共识的正确。

百创资本认为,业绩高增长若能持续,未来成长投资的风格仍将强化。今年表现较好的公司,主要聚集于新能源、半导体、军工行业,这些都是受益于行业持续超预期的景气度,同时政策鼓励发展。在外部贸易环境以及疫情的影响下,市场目前更加看重远期业绩的确定性,对于行业高景气这一因子给予更加高的权重,因此科技赛道公司相比消费和传统赛道公司表现更好,使得市场呈现高度成长的风格。因为科技制造行业处于行业高景气阶段。

那么,这种成长投资的演绎是否能够持续下去呢?百创资本补充道,最终取决于行业的景气度能否持续的超预期,如果政策的推动以及下游市场需求不断超预期,市场也会不断地上调未来企业获取现金流的数值,在确定性以及高增长下,市场也会愿意为标的付出溢价。如果在这种情况下,显然这一趋势是很难打破的。也许最终会产生泡沫,但是行业的发展总是螺旋上升的,最终也会经历分化、去伪存真。

相关文章

猜你喜欢

今日头条

图文推荐