瑞丰银行上市:A股“最小”银行股 成本收入比偏高是软肋

来源:面包财经 2021-06-22 11:22:44

6月17日,瑞丰银行(行情601528,诊股)公布了首次公开发行股票的发行结果,其发行价格为每股8.12元,该行与保荐机构中信建投(行情601066,诊股)证券股份有限公司协商确定此次发行股份数量为1.51亿股。回拨机制启动后,公司网上发行最终中签率为0.05768839%。

瑞丰银行于2005年1月在原绍兴县信用合作社联合社的基础上设立。截至2020年末,该行股东合计达2421户,股权结构较为分散,无控股股东及实际控制人。第一大股东为绍兴市柯桥区天圣投资管理有限公司,持股比例为7.47%。

此次上市后,瑞丰银行拟使用募集资金补充核心一级资本。

营收净利润保持增长 成本收入比维持高位

招股书显示,近几年瑞丰银行的营收及归母净利润总体呈增长趋势。2020年,该行实现营收30.09亿元,较上年同期增长5.19%;实现归母净利润11.05亿元,较上年同期增长6.4%。

审计截止日后,2021年一季度,该行实现营收7.51亿元,同比下降3.75%;实现归母净利润2.51亿元,同比增长7.19%。

从业务结构来看,个人业务为瑞丰银行贡献了主要的营收及利润。2020年,该行个人业务实现营收16.35亿元,实现营业利润6.54亿元,分别占营收总收入及营业利润的54.34%和54.77%。

但值得注意的是,瑞丰银行的成本收入比一直处于较高水平。截至2020年末,该行的成本收入比为32.86%,较上年末相比上升0.2个百分点。与已上市农商行相比,仅次于常熟银行(行情601128,诊股),排在第二位。

资产规模偏小 贷款主要集中在绍兴

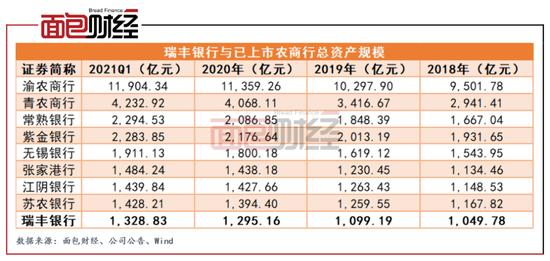

截至2020年末,瑞丰银行的总资产为1295.16亿元,较上年末增长17.83%。2021年一季末,该行的总资产已达1328.83亿元。资产规模的不断扩大,与该行增加信贷投放有直接关系。

数据显示,截至2020年末,该行发放贷款及垫款净额为744.20亿元,较上年末增加125.47亿元,增幅为20.28%。2021年一季末,该行发放贷款及垫款净额为777.54亿元,较上年末增长4.48%。

虽然总资产保持增长,但与其他上市农商行相比,瑞丰银行的资产规模仍较小,截至2020年末及2021年一季末,该行的总资产规模均排在末位。

除了资产规模偏小,瑞丰银行的贷款也较为集中,主要集中在绍兴地区。

招股书显示,瑞丰银行地处浙江省绍兴市柯桥区,截至2020年12月31日,该行共拥有105家分支机构,其中88家分布于绍兴市柯桥区。由于瑞丰银行的业务和网络主要集中于此地,数据显示,截至2020年末,瑞丰银行总贷款余额(不包含应计利息)中有92.3%来自于绍兴地区,达707.28亿元。

资产质量整体较好 但公司不良贷款率仍需持续关注

资产规模及贷款规模扩大的同时,瑞丰银行的资产质量保持良好水平。

招股书显示,近三年该行的不良贷款总额虽有增长,但不良率呈下降态势。截至2020年末,该行的不良贷款总额为10.10亿元,较上年增长16.91%,不良率下降0.03个百分点至1.32%。除此之外,近三年瑞丰银行的拨备覆盖率均超过220%,维持在较高水平。

但值得注意的是,截至2020年末,瑞丰银行中小微型企业贷款客户数量为5125户,占公司类贷款客户的99.86%,中小微企业贷款余额为246.51 亿元,占该行公司贷款总额的98.62%。而相对于大型企业来说,中小微企业的规模较小、抗风险能力较低、财务信息的透明度较低,甚至没有完整的财务报表。因此,对于中小微企业的贷款不能完全依赖财务报表揭示的信息。截至2020年末,该行公司不良贷款率为2.53%,较上年末上升0.06个百分点,未来该行公司贷款的不良率情况仍值得持续关注。

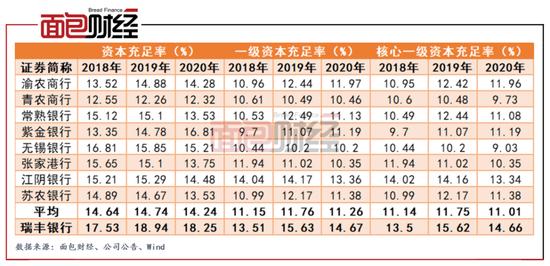

资本充足率水平高于可比银行平均值

除过资产质量整体较好,瑞丰银行资本充足率水平处于行业较高水平。

截至2020年末,瑞丰银行的资本充足率为18.25%;一级资本充足率为14.67%;核心一级资本充足率为14.67%。与其他已上市农商行相比,瑞丰银行的资本充足率水平不仅处于较高水平,且高于可比上市银行平均值。

虽然,资本充足率处于较高水平,但此次上市后,该行拟将募集资金全部用于补充核心一级资本。资本金实力增强后,瑞丰银行表示,将继续重点发展信贷业务,并优先支持乡村振兴、三农经济发展、小微企业融资等。