浙商策略:吃饭行情正在酝酿 基金仓位明显下降

来源:金融界网 2021-04-18 20:22:45

摘要

投资要点

3月20日我们发布《调整已近尾声》,在市场情绪低迷之际,鲜明提示调整近尾声。

近一个月来,上述判断不断被验证,指数震荡,结构分化,赚钱效应逐步显现。

站在当前,如何看后续走势?结论上,展望5月至7月,进入阶段性做多窗口。

核心结论:

1、吃饭行情正在酝酿

吃饭行情正在酝酿。逻辑上,基金仓位较低,加之景气仍然强劲,这是吃饭行情开启的基础,而标普500指数再创新高,北上资金持续流入,这将促使市场修正此前较为悲观的预期,这是吃饭行情开启的催化剂。

与此同时,一季报和中报预告的陆续披露对相关景气的验证,对5月至7月的市场,也是正面催化。

结构上:

其一,看长做长,新核心资产,包括,以工业和汽车赋能为代表的5G应用,以半导体和信创为代表的国产替代等。

其中,就新核心资产中的风口,我们认为,2021年将出现在应用端,也即工业赋能和汽车赋能,人工智能是两者交叉点,科创板是代表性板块。

其二,看长做短,老核心资产,以2-3个月的时间维度看,预计迎来阶段性做多窗口。

其三,基础配置,低估值蓝筹,以银行和交运(机场、航空、公路)为代表的优质个股。

2、基金仓位明显下降

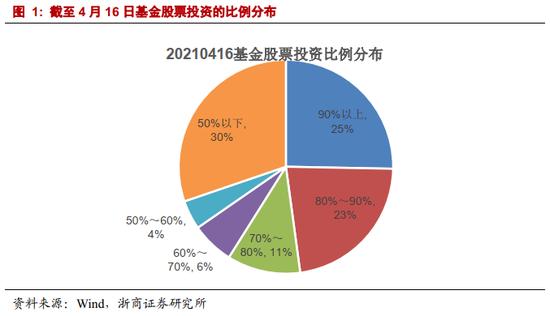

截至4月16日,基金的股票仓位已降至较低水平。

根据Wind数据,静态来看,针对股票型和混合型基金,约30%的股票仓位在50%以下;动态来看,相较于调整前2月18日的高点,以及2020年3月19日的低点,均有明显下降。

3、景气仍然较为强劲

在基金仓位下降的同时,以茅指数为代表的抱团板块,景气仍较强劲,自春节以来持续调整后估值压力明显释放,结合21年和22年的动态估值,以医药外包和消费电子为代表板块性价比开始显现。

4、美股新高是催化剂

近期标普500指数再创新高,北上资金持续流入,这将促使市场修正此前较为悲观的预期,换言之,这是吃饭行情开启的催化剂。

正文

1. 吃饭行情正在酝酿

3月20日我们发布《调整已近尾声》,在市场情绪低迷之际,鲜明提示调整近尾声。近一个月来,上述判断不断被验证,指数震荡,结构分化,赚钱效应逐步显现。

站在当前,我们认为,以2-3个月的时间维度看,也即,展望5月至7月,一波吃饭行情,渐行渐近。

逻辑上,基金仓位较低,加之景气仍然强劲,这是吃饭行情开启的基础,而标普500指数再创新高,北上资金持续流入,这将促使市场修正此前较为悲观的预期,这是吃饭行情开启的催化剂。

与此同时,一季报和中报预告的陆续披露对相关景气的验证,对5月至7月的市场,也是正面催化。

就结构来看,新核心资产日渐清晰,老核心资产也将迎来一波阶段性做多行情,具体到行业上:

其一,看长做长,新核心资产,包括,以工业和汽车赋能为代表的5G应用,以半导体和信创为代表的国产替代等。

其中,就新核心资产中的风口,我们认为,2021年将出现在应用端,也即工业赋能和汽车赋能,人工智能是两者交叉点,科创板是代表性板块。

其二,看长做短,老核心资产,以2-3个月的时间维度看,预计迎来阶段性做多窗口。

其三,基础配置,低估值蓝筹,以银行和交运(机场、航空、公路)为代表优质个股。

2. 基金仓位明显下降

截至4月16日,基金的股票仓位已降至较低水平。根据Wind数据,针对股票型和混合型基金,约30%的股票仓位在50%以下。

从边际变化角度,基金的股票仓位有明显下降。

2021年2月18日是上证指数调整前的高点,4月16日相较于2月18日,减仓在9.7%以上的占比达21%,减仓在2.1%至9.7%之间达24%,而加仓比例在2.1%以上占比仅30%。

2020年3月19日是上证指数受疫情影响调整后的低点,4月16日相较于2020年3月19日,减仓在2.7%以上占比达45%,而加仓在2.7%以上占比仅29%。

2019年1月4日是上证指数两年来的低点,4月16日相较于2019年1月4日,加仓自3.4%以上占比月58%,而减仓在3.4%以上占比约23%。

可以看出,除了2019年1月4日的低点外,当前基金的股票持仓,相较于2020年3月19日和2021年2月18日,均有明显下降。

3、景气仍然较为强劲

在基金仓位下降的同时,以茅指数为代表的抱团板块,景气仍较强劲,自春节以来持续调整后估值压力明显释放,结合21年和22年的动态估值,以医药外包和消费电子为代表板块性价比开始显现。

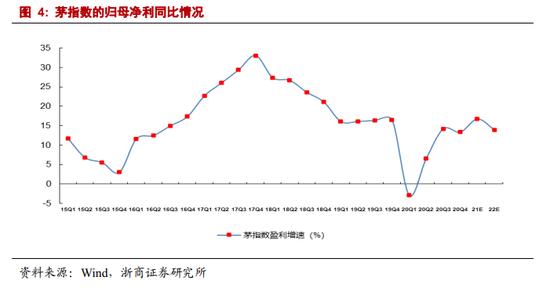

以茅指数为代表的抱团股,2021年整体景气仍较强劲。结合2020年财报和Wind一致盈利预测,整体法测算,茅指数的2020年归母净利增速达13%,2021年增速则达到17%。

进一步分析估值,经历了春节以后的持续调整后,茅指数的PE-TTM为29倍,处在2010年以来的分位数为94%,2021年的动态估值降至25倍,2022年降至22倍。

针对抱团股的代表性的白酒、调味品、医药外包和消费电子等,截至4月16日,PE-TTM分别为55倍、80倍、97倍、34倍,而2021年动态估值为45倍、66倍、77倍、19倍,自10年以来的分位数分别为94%、81%、62%、3%,而2022年动态估值的分位数进一步降至91%、72%、23%、0%。

4. 美股新高是催化剂

基金仓位较低,加之景气仍然强劲,这是吃饭行情开启的基础。

近期标普500指数再创新高,北上资金持续流入,这将促使市场修正此前较为悲观的预期,换言之,这是吃饭行情开启的催化剂。

具体来看,2014年沪港通开通,2016年深港通开通,近年来随着北上资金的持续流入,以沪深300为代表的外资偏好板块和美股的相关性日益增强。

春节以来,沪深300持续调整的同时,近日标普500创出新高,这将提振市场对沪深300的风险偏好,成为吃饭行情的导火索。

5. 风险提示

1、中美经贸摩擦超预期。如果中美经贸摩擦超预期,或在一定程度上影响科技板块的业绩释放节奏。

2、流动性收紧超预期。如果流动性收紧超预期,或进一步影响科技板块估值水平。

6. 上周回顾