太罕见!这家券商定增计划遭股东公开质疑,啥情况?刚刚,80亿定增获股东大会通过

来源:券商中国 2021-03-24 09:23:04

这家券商计划定增却被质疑。

近日,华创阳安(行情600155,诊股)发布了一份定增计划,拟募资不超过80亿,用于增加华创证券资本金。而这一份定增计划,却引发了股东的“反对”。

券商中国记者从一名接近华创阳安的人士处获悉一个落款为“北京东方君盛投资管理有限公司”(以下简称“东方君盛”)的公开信,在该信上,作为第八大股东的东方君盛建议华创阳安审慎考虑定增事项。不过,券商中国记者尚未从东方君盛证实该公开信的真实性。

公开信中,东方君盛对管理层的投资决策能力进行质疑,认为经营能力有失水准;甚至怀疑涉嫌利益输送以权谋私。认为此次定增是置现有股东利益于不顾,其作为股东予以坚决反对。

一名接近华创证券的人士认为,上述只是一方观点,在经过重组后,数据显示,无论是华创阳安亦或华创证券的盈利能力都在提升。实施定增有其迫切性,华创证券2020年净资本排名较重组时(2016年)已出现下滑,净资本规模已成为制约公司核心业务发展的主要因素。

不过,3月23日华创阳安公告当天股东大会的表决结果,关于定增方案的议案最终获得通过。

来自第八大股东的激烈指控?

3月23日华创阳安召开2021年第一次临时股东大会,该股东大会主要对定增预案进行表决。据了解,公司计划定增不超过80亿,扣除发行费用后拟全部用于向华创证券增资,以增加华创证券资本金。

对于定增方案的议案,当天股东大会表决结果显示,71.60%股东同意通过,28.40%反对。

此次股东大会之所以成为市场焦点,主要因为令人意外的是,有股东对定增事项表态反对。根据券商中国记者从一名接近华创阳安的人士处获悉,有股东在3月中旬向上市公司董事会及管理层发出《关于建议华创阳安审慎考虑非公开发行股票事项的公开信》,落款为第八大股东“北京东方君盛投资管理有限公司”(以下简称“东方君盛”)。

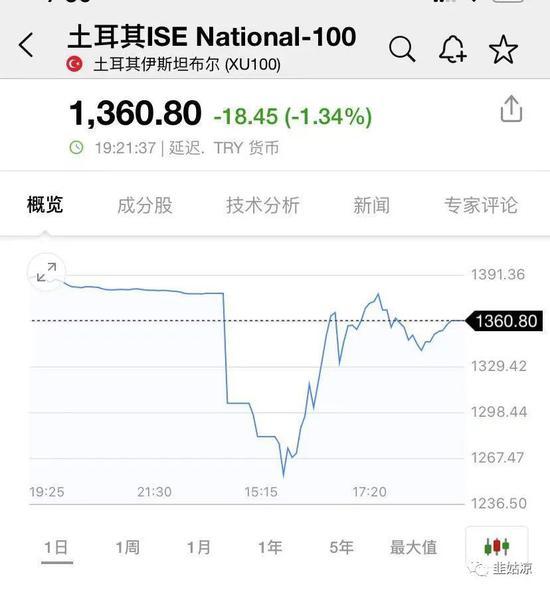

公开信中东方君盛表示,2020年7月以来,中国央行货币政策边际收紧,证券板块整体估值承压,板块股价表现一路下行;与此同时公司股东纷纷减持。

公开信谈到,过去四年来,上市公司管理层未能向广大股东证明自己的经营能力,不知是投资决策能力有失水准,亦或是涉嫌利益输送以权谋私,管理层无序使用公司原本充足的资本金,无序使用近年来辛苦积累的经营利润,同时大规模增加债务水平,“而如今面临资本金短缺压力时,便一味向股东要求输血,置现有股东利益于不顾,辜负了广大股东的信任,我方作为股东予以坚决反对。”

根据券商中国记者梳理,东方君盛主要从经营业绩、大额投资、股份回购、内部治理等方面进行阐述。

东方君盛指出:

第一,在增加资本金后上市公司却未能交出让人满意的业绩。华创阳安在进行融资以后,2016年末至2020年三季度末华创阳安归母净资产仅新增了1.6亿元,累计仅增长1.08%;净资产收益率低于与其市值相邻20家券商的中位数和平均数。

第二,东方君盛认为有两笔大额投资没有经过审慎决策。一是华创证券通过纾困资管计划出资约14亿元受让贵州百灵(行情002424,诊股)11.43%的股权。二是曾计划收购太平洋(行情601099,诊股)证券,支付15亿元保证金,尽管交易终止,但目前仅收到对方偿还资金5000万。东方君盛表示,大额投资极大消耗了公司宝贵的资金实力,不但未能给公司和股东带来收益,还严重影响公司开展其他业务。

第三,东方君盛认为过度回购上市公司股份,高价收购华创证券少数股权,涉嫌向管理层和员工利益输送。公司2018-2020年回购股份累计耗资近20亿元,回购主要用于员工持股计划,目前已完成的两期员工持股计划合计持股约9850万股。

第四,东方君盛指出,由于管理层经营水平低下、存在涉嫌利益输送以权谋私行为,上市公司沦为现任管理层谋取私利的工具,导致股东对公司失去信心,不得不以减持公司股票的行为表达种种不满,目前这种无序减持的行为进一步加剧了公司股份的下行。

华创阳安与华创证券经营情况究竟如何?

对此,有熟悉华创阳安的人士认为,2016年重组后,无论是对于华创阳安亦或华创证券而言,双方盈利能力都有大幅提升。

公开资料显示,2016年12月华创阳安与华创证券重大资产重组实施完成后,华创阳安2017年、2018年、2019年及2020年1-9月份实现归母净利润分别为1.31亿元、1.49亿元、2.60亿元和4.56亿元。

而华创证券2019年净资产、营业收入及净利润排名分别为第45位、38位、40位,上述指标行业排名较重组前分别提升31位、27位、33位,行业地位显著提升。

一名接近华创证券的人士认为,华创阳安的经营业绩和财务指标也不代表华创证券的真实水平,不宜直接与其他证券公司对比。剔除因建材业务亏损和并购重组产生的商誉影响,根据WIND数据,华创证券2019年ROE为4.91%,在同等规模券商中处于中游偏上水平。

公开信提到的两笔大额投资问题上,接近华创证券的人士表示不能脱离决策背后的宏观背景。

纾困贵州百灵是因为华创证券在2019年响应监管层的政策,发起设立了支持民企发展系列资管计划。从效果上看,除了受让11.43%股权外,华创证券还向贵州百灵委派董事及监事各1名,旨在提升管理能力;推动贵州百灵以销售体系为核心的数字化转型,抢抓行业转型机遇;推动贵州百灵完善内部控制,提升规范化管理水平。

另外,华创证券坚持“区域资本市场的发展服务商”定位,计划辐射西南,服务西南区域资本市场,扩大公司服务西南区域实体经济能力,在这背景下,有意取得太平洋证券的实际控制权。

目前交易终止,虽然华创证券此前支付了15亿保证金,目前仅收到对方的5000万,但上述接近华创证券的人士谈到,实际上风险可控。截至2021年3月末,北京嘉裕应返还公司本息16.15亿元,华创证券通过股质协议拥有北京嘉裕持有的5.81亿股太平洋证券优先受偿权,并通过诉前财产保全对3.49亿股实施冻结(包含剩余未质押1.63亿股),根据太平洋证券3月21日收盘价3.30元/股测算,上述股权价值24.55亿元,公司本息履保比例为152%。

此外,在员工持股计划问题上,目前,华创证券公司第一期、第二期员工持股计划均已实施完毕,员工持股比例合计5.66%。第一期员工持股计划共有947人参与,第二期员工持股计划共有125人参与,实施对象除了公司经营管理层之外,还包括大量中层干部、业务骨干及核心员工。

对于公开信建议审慎考虑定增事项,在接近华创证券人士看来,此次定增有其必要性和迫切性。据了解,华创阳安重组完成4年多来,均未实施再融资。华创证券2020年末净资本109亿元,在全行业排第43位,排名较2016年末的第35位已下滑8名,净资本规模已成为制约公司核心业务发展的主要因素。

东方君盛投资不及预期

尽管不少资金方都想直接或间接持有券商股份,但投资券商并非稳赚。东方君盛就是案例之一。

东方君盛在2016年成为华创阳安的股东。彼时宝硕股份发起收购华创证券95.01%股权,同时向南方希望、北硕投资、明新日异、沙钢集团、杉融实业、恒丰伟业、东方君盛、刘江、安庆佳合、南通宇书等10名特定对象非公开发行股份募集配套资金不超过73.6亿元。

东方君盛在这轮认购中以13.45元的价格,认购股份数量5650.56万股,认购金额7.6亿。尽管定增股票已经过了锁定期,东方君盛并未减持,截至2020年三季度末,至今仍持有5650.56万股。但目前股价已经跌破当年认购价格,以此测算,东方君盛浮亏1.76亿元。

根据天眼查信息显示,北京东方君盛投资管理有限公司成立于2014年,主要从事股权投资和资产管理。冯彪为公司大股东。根据公开数据显示,2015年东方君盛净利润亏损77.75万元。

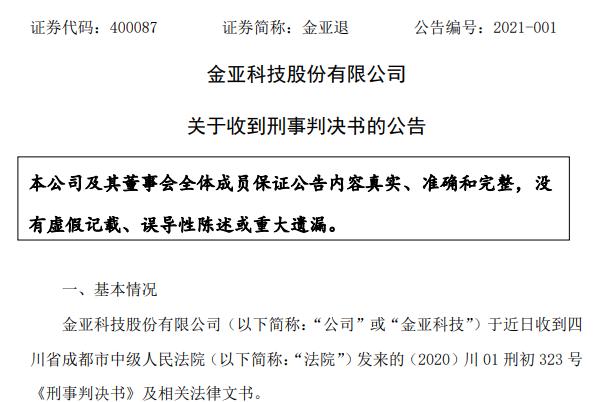

东方君盛投资版图中,有两家上市公司。东方君盛是ST椰岛(行情600238,诊股)的控股股东,另参股华创阳安。

2月27日ST椰岛公告称,收到上海市第一中级人民法院向中国证券登记结算有限公司上海分公司出具的《协助执行通知书》,公司第一大股东东方君盛所有股份被轮候冻结,共9341万股,占公司股份总数的20.84%,起始日期为2021年225日,冻结期限为三年。

ST椰岛曾有“卖壳”机会,可惜并未成功。2020年从事体育赛事组织的博克森计划借壳ST椰岛,但双方未能就本次重大资产重组的业务整合、交易价格等核心要素达成一致意见。