自媒体大V对“经营贷”违规乱象推波助澜 专家建议开展专项打击

来源:财联社 2021-02-04 20:22:55

财联社(上海 北京,记者 孙诗宇 姜樊)讯,近日,北京、合肥两地对部分“唱涨”房地产市场的自媒体和网络大V进行了约谈。除因其言论不利于房地产市场健康稳定发展外,业内人士认为,近来一些自媒体大肆传播用“经营贷”获取购房资金,对“经营贷”违规流入房地产市场起到了助推作用。

业内人士分析指出,媒体大V干扰市场应该被管控,“经营贷”广告乱象需要进行整治,中介利用贷款利差创造套利机会更是应该被管控的重点。

“经营贷”广告大量传播 专家:应开展专项打击

通过经营性贷款来获得购房资金,对于普通购房者来说并不是合规做法。但自媒体大V和贷款中介在社交媒体上的大量宣传,让这种不合规且小众的“操作技巧”成为了普通购房者眼中的“经验之谈”。

打开抖音、微视等短视频平台,搜索“经营贷”等关键词可以看到大量贷款中介公司的短视频内容,大多数视频内容为讲解“经营贷”的贷款条件和相关产品信息,并配以极其诱人的文案,如“把按揭转成经验贷有什么好处?”、“全款免费再抵押比按揭更划算!”、“为什么要把房贷转换成抵押经验贷?”等。

这些内容表面看似是知识科普,但实际是在为其背后的贷款中介导流,出镜者在视频最后都会让用户关注账户,并通过私信向用户提供抵押贷等广告信息。

除了短视频平台,微博、微信等平台也充斥着大量“经营贷”买房的“攻略”和广告信息,一些房地产交流社群中甚至会直接有抵押贷款的中介广告。

银行业资深研究人士苏筱芮表示,自媒体确实对经营贷违规进入楼市有推波助澜的作用,乱象背后需要反思的主要有两点:一是自媒体市场鱼龙混杂,长期缺乏明确监管,甚至影响到强监管的金融行业;二是持牌金融机构也同样存在漏洞,甚至不乏内鬼与自媒体“里应外合”,在风控、审贷等流程上“睁只眼闭只眼”,既损害了金融机构利益,也变相推高了楼市炒作风气,使得经营资金出现空转。

近日,北京和合肥相关部门已对一些自媒体和网络大V近期对房地产市场的“唱涨”言论进行约谈。北京相关部门表示,各自媒体应对近期涉及房地产市场的相关文章进行自查,有不符合相关规定的,要及时清理、删除;在今后运营中,要加强文章信息发布审核,不得诱导或者助推各类信贷资金违规进入房地产市场,共同为房地产市场健康稳定发展营造良好的舆论环境。

苏筱芮并指出,自媒体平台可以发起相应的专项行动,起到审核责任。此前,针对“反催收联盟”的猖獗行径,抖音等平台开展专项打击,大规模封号,今后也可以由头部文字类、视频类媒体传播平台响应监管精神,积极主动采取审查行动。

易居研究院智库中心研究总监严跃进也表示:“自媒体大V干扰市场应该被管控,公众号不去‘炒作’,对于稳定市场预期来说非常关键;同时从公众号推销‘经营贷’,做中间业务随意撮合、鼓励冒险,都是不可取的。”

乱象根源在于利差 “经营贷”上升是大势所趋

“正因为‘经营贷’与正常的房贷之间存在利差,才会出现各种乱象,背后还是银行的问题。”中原地产首席分析师张大伟表示,如果没有利差,购房者也不会想到去申请“经营贷”,根源还是银行的风险把控形同虚设,“经营贷”入楼市,其实这背后是银行自己的问题。

而部分自媒体正是通过不断强调“利差”,吸引购房人违规操作。“当下按揭贷款利率平均在5%-6%,而部分“经营贷”只有3%-4%,通过抵押房产将房贷转换成‘经营贷’,将可以直接享受利率‘优惠’和杠杆‘红利’。”

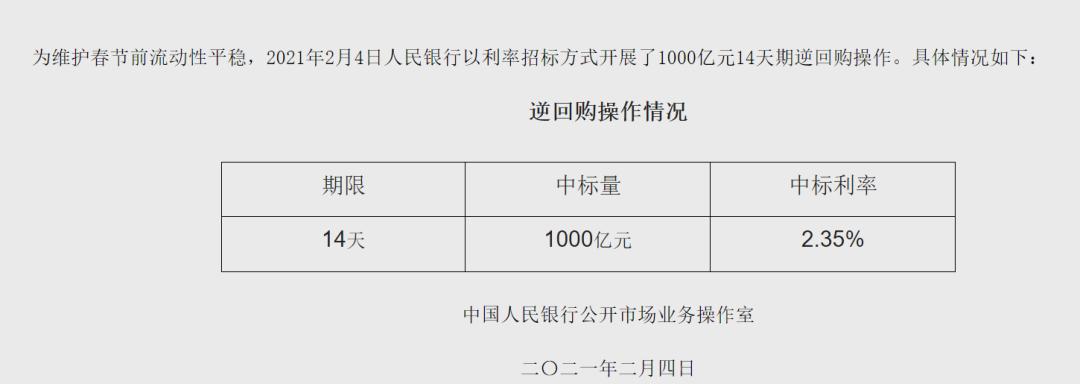

招联金融首席研究员董希淼表示,央行、银保监会分支机构在政策总体框架下,应严格按照相关程序,根据各地不同情况进行适时调整。在符合集中度管理规定的前提下,住房信贷的差别化措施还应更多由商业银行总体调整和实施。

为了减小“利差”空间,减少套利行为的发生机会,目前个别银行的“经营贷”利率已经上浮。财联社记者在此前调查中发现,如北京某股份制银行经营贷利率上浮到4%-5%,以前为3.85%;上海一家银行的工作人员也对记者表示,经营贷利率按照评级和公司情况分别确定,该行经营贷的利率为4%-4.75%。

业内人士也指出未来“经营贷”利率上升是大势所趋。“利率合理空间取决于宏观经济环境和整个实体经济情况。”毕研广表示,目前来看,个人经营贷款利率仍处于较低水平,LPR已连续9个月未出现变化,不排除未来上行的可能。

毕研广分析指出,一方面从宏观经济角度来讲,目前个人经营贷利率上浮和年关将至及疫情的零星反复有关,银行对于放款将更审慎;另一方面,目前一些城市房地产市场过于火热,银行提高门槛和利率,也可以在一定程度上从源头上杜绝资金违规进入楼市。