瑞银资管:预计2021年亚洲高收益债券违约率将降至3.5%-3.6% 中国利率债为避险资产

来源:财联社 2021-01-27 20:22:45

财联社(上海,记者 丁艳)讯,近日,瑞银资管以探讨聚焦中国固定收益市场为主题举办了一场线上闭门会议。瑞银资管表示,对固定收益投资者来说,2021年中国及亚洲市场都具有吸引力。中国债券,特别是利率债可以说是一种避险资产;中国的房地产三条红线政策或将在2021年及以后为债券投资者带来具有吸引力的价值重估机会。

同时,瑞银资管亚太固定收益高级信贷分析师黄仁斌认为,2021年亚洲高收益债券违约前景有望略有好转,因为2021年大多数亚洲国家的经济都将复苏,预期亚洲高收益债券违约率将降至3.5%-3.6%。

已将部分美国高等级债券替换成中国国债

瑞银首席投资办公室全球资产配置主管ADRian Zuercher指出,“我们配置资产考虑的一个重要长期趋势是,全球经济重心正向东方转移。亚洲占全球人口的60%,占全球GDP的25%,比美国GDP高50%,因此全球经济重心向亚洲转移的趋势显而易见,且亚洲仍保持增长。未来10年,中国有望贡献全球GDP增长的近30%。”

然其指出,“虽然亚洲金融市场可以带来增长和回报,但美国和欧盟投资者对亚洲的整体配置却偏低,这在很大程度上是因为这些投资者不愿接受新的资产类别。但我们认为,如果投资者对亚洲和中国市场的配置偏低,他们就会错失良机。近几年亚洲资产在我们的资产配置中达到了相当高的比重,为我们带来相当可观的回报。”

“中国债券具有低相关性、高收益率以及避险资产属性,我们已将部分美国高等级债券替换成了中国国债和其他优质债券。”Adrian Zuercher表示,“从我们的相关性研究可以看出,中国固定收益资产与美元同类资产呈负相关。从我们近期在疫情期间的调整可以看到,我们抛售了许多解决方案中的全部高等级美元资产,转而买入中国国债,这是因为我们也看好人民币。我们认为人民币(未对冲)目前具有投资价值,有进一步升值空间。”

其具体举例道,“欧洲投资者可以配置人民币资产以分散投资。10年期中国国债收益率目前高于3%,因此欧洲投资者可以从这种避险资产中获得300-400个基点的额外回报。”

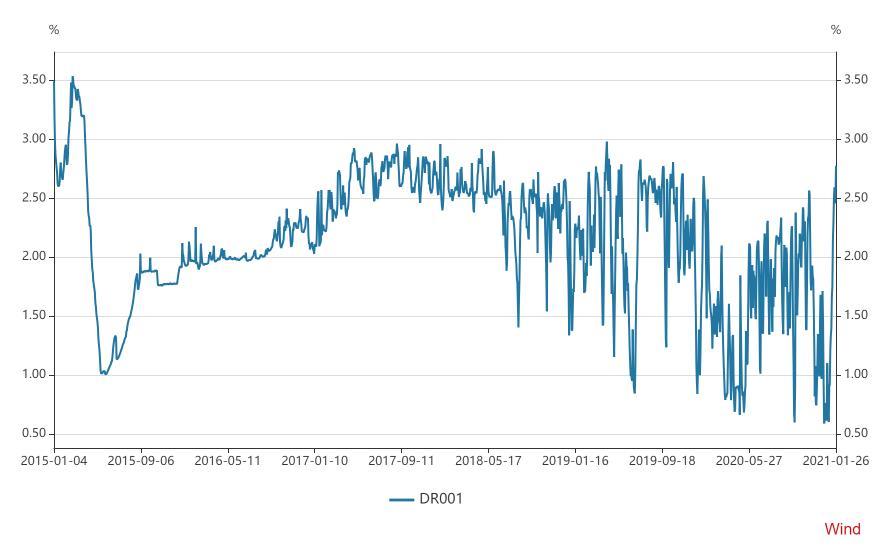

“我们预计目前中国不会加息,利率债前景会相当稳定。”对于2021年中国货币政策走势的预测,Adrian Zuercher指出,“从中国的一些措施中,我们可以预见信贷脉冲可能会延续增长势头。我们认为,考虑到欧洲重启封锁措施以及外部压力,中国仍然需采取一些支持措施。不过,中国经济复苏已进入相当成熟的阶段,我们看到中国政府和人民银行正尝试松‘油门’。”

预计2021年亚洲高收益债券违约率将降至3.5%-3.6%

瑞银资产管理亚太固定收益高级信贷分析师黄仁斌直言,“中国房地产行业是高收益资产类别中的重要行业,未来三到五年房地产三条红线政策将对该行业产生积极影响,这一新政将有助于房企在这段时间内去杠杆,改善财务纪律。”

黄仁斌具体阐述道,“根据三条红线政策,房企必须向监管机构报告其财务情况,这一点具有重要意义,因为它们必须报告‘隐藏’的表外负债,这等于监管机构替信贷分析师做了审计工作,因此这将大幅提升房地产行业的透明度。”

值得注意的是,自房地产新政在2020年8月出台以来,部分私人房企已削减了拿地规模。黄仁斌认为,“这一政策的重要意义在于,它会促使房企改善杠杆率以及资本结构,并放弃一些成本高的影子融资渠道。随着房企转入低成本融资渠道,它们的信用有望改观。”

对于2021年亚洲和中国高收益债券违约前景,黄仁斌指出,“2021年亚洲高收益债券违约前景有望略有好转,因为今年大多数亚洲国家的经济都将复苏,印尼等国表现最值得关注。2020年,亚洲高收益债券违约率约近5%。预计2021年违约率将降至3.5%-3.6%,其中考虑了一些高发地区,例如斯里兰卡。”

“具体到中国美元债券来看,其违约率约为3%,预计2021年违约率将保持在类似水平,主要系经济持续复苏推动现金流改善、有些特定领域融资收紧。”黄仁斌表示。

对于未来亚洲、美国和欧洲信贷利差未来是否会收窄问题,Adrian Zuercher认为,“我们可以预见信贷利差肯定会收窄,尤其是在亚洲高收益债券市场。目前,我们看好亚洲固定收益美元资产类别中的房地产债券。美国高收益债券的交易利差目前约为400个基点(或者略低),而亚洲高收益债券的利差约为700个基点,相比之下亚洲高收益债券绝对更具吸引力。”