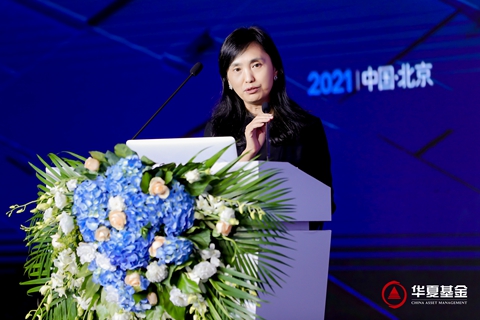

华夏基金副总经理郑煜:工程师红利+老龄化“成就”高端制造,Z世代引领新消费

来源:金融界网 2021-07-16 17:22:42

金融界网7月16日消息,今年以来,市场震荡加剧,A股热点散乱。投资者对于下半年A股的结构性机会,能不能继续抱以厚望? 华夏基金2021年度中期投资策略会上,华夏基金副总经理、股票投资部负责人郑煜做了详细的分享。

华夏基金副总经理、股票投资部负责人郑煜(图片来源:华夏基金)

中期策略,郑煜分享要点提炼:

第一部分,如何找到长期方向、找到产业收益率更好的沃土

1.消费升级、创新活跃,带动能源和制造业转型,长期方向性的资产更多集中于新兴消费、医药、高端制造、科技领域;

2.消费赛道结构性分化,人口老龄化让医药、医疗保健等板块的呈现趋势性肉眼可见的高增需求。而Z世代的新需求引领消费习惯变化,新生代更希望解决他们对心理层面的诉求;

3.工程师红利+老龄化“成就”高端制造,机器替代人是劳动人口下降和技术提升共同作用的结果。无论是从零部件到通用设备、专用设备都在全方位展开。比如锂电和光伏都有15%到35%的年化增长,3C和汽车的自动化使得机器视觉需求提升非常明显;

4.双碳方向,我们比较关注能源转型;

5.科技领域涉及到很多“卡脖子”的关键点,我们最关注的是半导体、云计算、汽车智能化;

第二部分,下半年投资操作,行业机会聚焦

1.疫情后,地产相关的产业链、电子消费和汽车增速恢复比较快,这与贫富和可支配收入的结构有关系;

2.高端制造中我们关注新能源车产业链、光伏产业链、军工,上游有色会选局部的有色产品,化工产业链会选“卡脖子”的原材料,包括现在弹性比较大的航运板块。科技部分集中在半导体、金融IT、安全、信创、SaaS;

3.新兴消费方面,看好免税方向景气度和长期的成长性个股;

4.医药方面,看好疫情恢复以后,且集采风险比较小的IUD行业和中国市场份额提升比较快的CSO行业;

华夏基金副总经理、股票投资部负责人郑煜演讲实录:

郑煜:各位领导,各位来宾,线上的各位同仁,今天的主题是向新而行,很切合实际。今天我是第一次代表华夏基金投研团队向大家汇报我们以“新时代、新发展、新方向”为主题的投资策略。

我们的投资策略既有长期维度,也有短期视角。长期是着眼于构建底层资产,短期是希望着手提高组合的效率。投资策略的框架是从人口结构、经济结构、国际分工、创新发展入手,把握长期的趋势性,找到受益于时代发展的产业方向。因为经济周期是波动的,宏观政策也是经常发生变化,会造成不同资产之间的估值、景气度的变化,从而给我们带来相当多的投资机会。我们的策略目标是尽可能的寻找具有短期吸引力、符合长期方向的资产。

我的报告分成两个部分,第一是如何找到长期方向、找到产业收益率更好的沃土,二是讲一讲下半年的投资操作。

一、长期资产方向分析

随着经济结构中投资下降和消费提升,像人口老龄化、Z世代的生成,结合在一起就会出现消费升级、创新的活跃,从而带动能源和制造业的转型。所以长期方向性的资产更多集中于新兴消费、医药、高端制造、科技领域。

通过对欧洲、美国、日本多个国家老龄化过程的研究,我们发现消费赛道在这个过程中会出现非常多的结构性分化。首先是医疗,医疗保健等老龄人口需求,是趋势性肉眼可见的高增需求,但是以走量为主且无法升级的耐用品,会持续面临压力。

从人口的年龄结构变化来看,消费习惯也发生了非常明显的变化,新的需求被创造出来。从70、80后关注品质和品牌变成关注格调。我发现在场有很多朋友是90后,90后的新生代不太希望被贴标签,他们认为“我就是我,我就是非常有鲜明个性的人”,类似于“完美日记”,它的主题词就是“预见更优秀的自己”。Ubras内衣强调自由,奈雪的茶是希望有美好的生活。元气森林就是健康自然、元气满满。每个品牌都希望有自己的品牌故事,这也给投资带来新的压力和挑战。

过往消费者更多关注产品的实用性,更看重的是性价比,消费投资考量的是供应链和管理效率,整体价值是通过固定资产投资实现的。新生代更希望是解决他们对心理层面的诉求,关心的是能不能满足他们的差异化要求,能不能满足自己的心理需求。品牌商的竞争更多是在文化上,通过无形资产来实现价值。以“中国李宁”为例,它的发展是基于新生代的需求,新生代出生在物质丰富的时代,他们非常认可国产品牌。“中国李宁”在国外走秀,品牌知名度打开以后也开启了“中国李宁”股价上涨的起点。

第二个主题方向是医药。人口老龄化非常明显,带来医药需求的增长。大家非常担心医药的需求增长了,我们有没有足够的支付能力。但是从目前医保运行情况来看是非常不错的。药监局和医保局的双层设计是非常明确的,未来会有非常好的支付能力。

前段时间医药股票的估值在一定程度上受到集采的影响,但对创新药来说是带来了非常好的新的增长空间。创新药企业一个新药获批以后迅速放量,在中国有非常好的市场。目前来说,这些创新药企业已经拥有出海的机会。中国创新药企业以自己的产品权益license out获得更好的收入,创新药既可以在国内发展,也可以转向国际。

创新药的投资非常踊跃。早期医药公司享受了很多中国工程师红利,初期从单纯的低成本竞争到目前大部分企业都是成本、效率和技术的组合拳。现在已经到了3.0时代,国内的龙头创新企业通过加强产业链延伸,在制造环节更加有竞争力,实现了一体化优势。

老龄化使医疗服务的需求有所提升,目前医疗服务的上市公司越来越多。以公立医院为例,过去五年,公立医院的复合增长是11%。从人口结构来看,未来十年是人口老龄化加速的十年,医疗服务的需求是持续加速增长的。但目前来说,上市医疗公司龙头距离龙头公立医院的天花板是非常远的。我们进行了对比,像武汉爱尔的5亿对同仁的20亿,通策的6亿到北大的14亿。这个对比说明上市公司未来的增长是非常有潜质的。

第三个工程师红利和老龄化结合在一起的行业就是高端制造。机器替代人是劳动人口下降和技术提升共同作用的结果。无论是从零部件到通用设备、专用设备都在全方位展开。

在高端制造领域我们有几个比较看好的方向,像核心零部件的机器人(行情300024,诊股)减速机,加上机器人的成本是明显下降的,使得机器换人的剪刀差效应越来越强,性价比越来越提升。公司层面,以前的企业很多都是做组装,目前已经实现了整机到零部件的逐渐突破。激光和线性驱动也是大规模的替代人工的过程。线性驱动与康养部分的结合更加密切,因为有很多产品是用在电动病床和手术台上。

专用设备更容易理解,像锂电和光伏,未来的锂电和光伏都有15到35的年化增长,设备的需求也是非常明显的。3C和汽车的自动化使得机器视觉的需求提升非常明显,这样可以使检测效率大幅度提升。

另外,包装、物流和电力机器人分别在不同的行业实现替代人的过程。

双碳也是我们非常关注的,特别是能源转型。去年有一个非常清晰的转折点,以前的新能源车大部分是To B的,去年有很多新车型的投入,今年To C消费开始崛起,国内的新能源车消费增长速度是非常快的。预计欧洲和美国未来两年的销量增长也是非常高的。这样就带来了新能源车产业链对锂电、设备的增长是非常明显的。

最后一个非常看好的长期方向是科技。科技领域涉及到很多“卡脖子”的关键点。另外,我们购买的新能源车买的并不是电动化,大家关心的不是我买的是不是电车,而是关心它是不是智能化。我们会把所有产品按照创新周期的不同,从技术创新到产品创新,分成不同的阶段。有0-1的阶段、1-10的阶段、10-100的阶段。对于不同阶段的产业,我们有不同的研究关注度和投资权重的不同。目前,我们非常关注的是半导体、云计算、汽车智能化。目前,我们也看到了VR、AR从0-1的阶段迅速进入到1-10的阶段,放量的速度应该也是非常快的。包括工业的数字化,目前也进入了快速增长期的前夜。

另外,随着金融数字化的进程,每个企业在自己的年报和年度预算中都会提到数字化投入,特别是金融行业的数字化投入量是非常大的。对于云安全和金融IT这几个不同的领域,我们认为它们都会有第二增长曲线的产生。我们会捕捉几个不同的周期,希望看到三个周期的共振,因为科技投资是不容易做的,科技基金的基金经理大部分都会非常认真的分析所处的周期阶段。

显而易见,刚才介绍的这些方向的估值都是偏贵的,那么接下来中短期投资重点在哪里?下半年如何投资?

二、2021年中期权益投资策略展望

宏观经济方面。下半年要修复上半年的发展不均衡,经济上并没有特别多明显的拐点和亮点。

先讲讲“三驾马车”的投资,地产是有一定韧性的,但只是局部发达的城市或者是人口大规模流入的城市。制造业的投资,上市公司和产业的盈利状况不错,实业的资金成本也处在逐渐下降的过程,制造业的投资大部分是上行的。 基建投资是受到抑制的,我们预计全年的基建投资是个位数的增长。

对于消费来说,目前来看是低于预期的板块。我们发现由于疫情很多外地务农人群在疫情后没有返城,加速了贫富差距。居民储蓄的倾向,疫情期间有一部分人没有收入,储蓄的重要性被重新发现,居民的边际储蓄倾向是提升的,这不利于消费的恢复。虽然说全年可以在服务消费的拉动下有一个向上的过程,但我们认为增速也很难回到疫情前的速度。

疫情后,有几个板块的消费增速恢复比较快。地产相关的产业链、电子消费和汽车,它与贫富和可支配收入的结构有关系。从出口来看,我们仍然认为全球疫后的复苏有利于出口,最近一段时间由于港口的压港,出口的数据有点下滑,大家可能担心出口的增长。但是,从产品结构来看,国外复苏之后的需求,很多恰恰是出口的主力。

对于价格来说,大家是比较敏感的,通过供需结构的分析看看不同类别的资产价格。我们认为PPI在5月份就是本轮的高点,后面会小幅度回落,10月份以后会再次出现冲高,之后再有一个快速回落的过程。PPI的数据影响到盈利的同比增长速度。CPI是振荡回升的,但由于整体消费情况不足,所以我们认为年底不会超过3%。

从价格结构变化来说,行业分化是比较明显的,整体上还是需要宽松的流动环境,这也是我们认为最近这段时间降准的出发点。

PPI和盈利的同比增速是关联度比较大的,盈利的环比增速更多的是看PMI的数据。从目前PMI和PPI的数据来看,我们对整个市场的盈利进行了预测。目前,权益A的盈利增长速度大概是维持在19%,相对于2019年是复合增长是10%。把金融和两桶油扣掉以后,增长全年是30%,复合增长是15%。

这个时候,我想推出我们公司比较有特色的三因素分析模型,它是由企业盈利、剩余的流动性和风险偏好构成的。

企业盈利是跟商品价格的关联度非常高,而且企业盈利决定了市场和资产吸引力的水平。目前来说,商品价格的上涨会带来整体盈利的上行。但是,产业链之间的分布是完全不同的,这就会带来非常极端的结构分化。

流动性的环境,我们认为是趋降的,但相对来说还是流动性较为适中的环境,对于定价能力是受到限制的。在流动性受限的情况下,我们认为资产的要求是更加苛刻的。所以,我们认为这些资金是既需要有长期的空间,又需要有短期的景气。

目前来说,万得全A的风险偏好水平是在负1倍标准差向均值回归的过程中,风险偏好提升是使得市场的估值提升的意愿和空间是比较大的。相对来说,他们更愿意把成长的部分给估值,所以现在市场的估值会进一步拉大。

因为三因素有价格、全球需求和安全需求的影响,我们发现既符合长期又有短期景气度的分布在两端,一部分是周期,一部分是成长。看上去好像是比较矛盾的选择。但是,从中报的披露数据来看,今年是一个特殊的时期,中报披露率是非常高的,而且很多是不需要披露中报的企业都纷纷披露了中报。我们看了一下,高披露率的板块是能够衡量景气度的非常好的指标。目前来说,高披露率的很多都是高景气,钢铁的披露率50%,钢铁的增速非常快。其他披露率超过15%的板块,很多都是周期类的板块,它们的增速相对来说比2019年上半年复合增长的中位数都超过了50%。

从结构上来看,我们有方法是看估值的分化和景气的分化。剔除周期以后,取高的第5个行业和低的第5个行业,分别做了分化差。现在发现整个估值分化和景气分化都是在高位上。所以,从下行的剩余流动性和上行的风险偏好来看,基于景气投资的逻辑下,估值分化还是会进一步加大的。

那么基于以上结论,我们会选什么?

这四个长赛道不是所有的都会选,我们更多的选择高端制造的新能源车产业链、光伏产业链、军工。上游有色里面会选择局部的有色产品。化工产业链会因为有很多的原材料,特别是“卡脖子”的原材料,更多的受到市场关注,包括现在弹性比较大的航运板块。科技部分,更多的集中在半导体、金融IT、安全、信创、SaaS。

新兴消费部分,目前从整体的景气度来看,优势并不是特别明显。现在有一个免税方向的景气度和长期的成长性是非常好的。

医药部分,刚刚提到有非常多的信息,疫情恢复以后,而且集采风险比较小的IUD行业和中国市场份额提升比较快的CSO行业。

我的策略报告就介绍到这,感谢大家的聆听。谢谢!