景气度不断上升 银行股有望获取超额收益

来源:中国证券报 2021-06-30 10:22:35

2021年上半年,银行业整体运行平稳,资产质量持续改善,行业景气度不断上行。

业内人士表示,展望下半年,随着经济持续复苏,银行业盈利状况有望持续改善,资产质量有望提升,银行股有获取超额收益的机会。但与此同时,银行业仍将面临一定的资本、拨备和流动性补充的压力,预计“补血”动作不断。

资产质量持续改善

持续改善的资产质量是银行充分释放利润的基石。多家银行此前表示,将持续大力度确认和处置不良贷款,提高资产质量,打开业绩释放空间。

中信银行(行情601998,诊股)(港股00998)高管日前透露,今年将继续加大清收力度,做好利润回补。无锡银行(行情600908,诊股)表示,将继续做好信贷资产风险缓释措施,在严格贷款投放审批的同时,通过多种手段持续控制不良贷款规模,进而继续将信贷资产质量保持较好水平;预计2021年不良贷款规模不会大幅增加,不良率稳中有降,信用风险总体可控。

业内人士预计,今年以来,银行业加大不良贷款处置力度,不良新生成压力趋势上得到缓解,下半年资产质量指标料将更加扎实,延续改善趋势。

“近年来,银行持续大力度确认和处置不良贷款,存量不良包袱大幅减轻;不良认定标准趋严,资产质量账面指标真实性大幅提升。随着企业盈利能力改善、偿债压力缓解,预计对公贷款不良生成率将逐步下降。信用卡及消费贷不良暴露高峰已过,有望伴随经济和消费的修复逐步转好。”东兴证券(行情601198,诊股)分析师林瑾璐认为。

安信证券研报分析称,当前银行业资产质量呈现改善的趋势,包括不良生成速度明显放缓,理财非标回表以及信用债违约事件对银行资产质量影响可控等。该机构还指出,当前银行资产质量改善的程度是分化的,长三角地区资产质量明显更优。

资本补充马不停蹄

分析人士指出,在监管部门鼓励金融机构加大实体经济融资支持力度背景下,银行核心资本损耗速度加快。

今年4月,中国人民银行联合中国银保监会发布《系统重要性银行附加监管规定(试行)(征求意见稿)》,对纳入国内系统重要性银行名单的银行提出更高的监管资本要求。据相关机构测算,大部分股份制银行和部分城商行都面临核心一级资本充足率紧张的局面,预计下半年更多银行将把“补血计划”提上日程。

“资本金是银行做大做强的根基。”有银行业分析人士表示,“银行资本补充渠道有内源性和外源性两种。”据介绍,内源性资本补充主要是留存收益和满足一定条件下的超额拨备;外源性资本补充主要包括上市融资、增资扩股、发行优先股、可转债、二级资本债、永续债等。

华安证券(行情600909,诊股)6月29日发布的研报显示,上市银行补充资本金额维持高位。年初以来,A股上市银行资本补充超过6600亿元。Wind数据显示,今年上半年,银行业发行永续债、二级资本债和可转债的整体规模已近4800亿元。其中,第二季度发行规模接近3200亿元,超过此前两年同期水平。

业内人士预计,下半年,随着经济持续复苏,银行业盈利状况有望改善,内源性补充资本有望增加,但银行业仍将面临一定的资本、拨备和流动性补充的压力,预计银行通过发债等方式补充资本的需求仍较大。

分化将不可避免

今年以来,银行股颇受机构投资者青睐。一方面,截至6月29日,上半年共计有14家A股银行获机构调研,被调研数量已达到去年全年水平,总调研机构家数达558家,调研热情明显升温。

另一方面,外资持有的A股银行股市值有显著提升。Wind数据显示,截至6月28日,外资持有的A股银行股市值合计为2866.92亿元,较2020年末增长32.81%。

万和证券分析师朱志强、黎云云认为,外资持有A股银行股市值增加主要受外资加大了对重点个股的持有以及重点个股涨幅可观的影响。

今年上半年,银行板块整体迎来估值修复行情。截至6月29日,Wind银行指数今年以来累计涨幅达6.63%,但是板块内结构分化正在加剧。

除去今年上市的3家银行,在剩下37只银行股中,今年以来累计上涨的有15家,累计下跌的有22家;涨幅超10%的有5家,跌幅超10%的则有9家。

业内人士认为,未来银行股在估值修复的同时,分化将不可避免,整体看好下半年银行业绩表现,银行股有获取超额收益的机会。

申银万国证券研究所预计,今年是银行业典型的业绩驱动年。在去年上市银行净利润增速形成“深洼地”、不良大幅出清、让利政策缓和的背景下,今年下半年上市银行业绩将迈入“V型”反转的右半程。

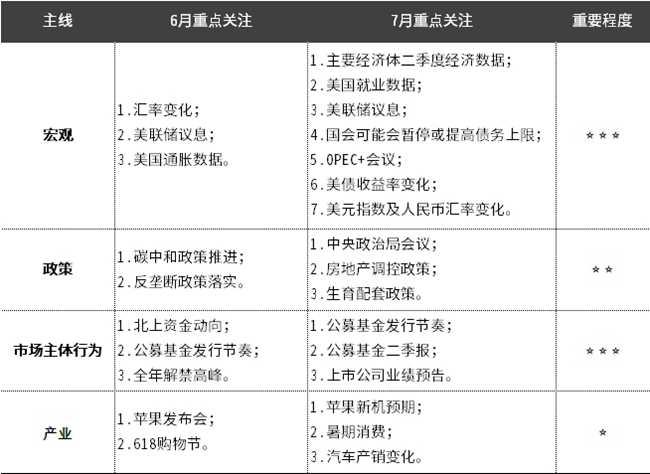

安信证券分析师李双认为,现在处于数据真空期,银行股没有更多的催化剂,机构加仓银行股意愿不高。基于市场对银行股的各种担忧,还是得依靠业绩验证或者经济数据超预期来驱动,而7月中下旬开始披露的业绩快报或将成为新一轮银行股行情的催化剂。