收益率小幅下行 3-4月迎来偿债小高峰

来源:珮珊债券研究 2021-03-08 18:22:39

概要:

行业利差监测与分析:1)本周债市信用利差收窄。具体来看,信用债等级利差走阔,信用债期限利差有所分化。2)产业债与城投债利差有所分化。本周城投债利差收窄。具体来看,截至3月5日,本周末城投债AAA级利差为124BP,较上周下行3BP;城投债AA+级利差为167BP,较上周下行1BP;城投债AA级利差为260BP,较上周下行1BP。产业债与城投债利差有所分化,AA+等级城投表现显著好于产业债。具体来看,截至3月5日,本周末AAA级产业债-城投债利差目前在-28BP,较上周下行1BP;AA+级产业债-城投债利差目前在156BP左右,较上周下行9BP;AA级产业债-城投债利差目前在70BP左右,较上周上行92BP。3)行业横向比较:高等级债券中,钢铁、传媒是利差最高的两个行业。AAA级钢铁行业中票平均利差为162BP,AAA级传媒行业中票平均利差为118BP。其次是有色金属和化工,其利差分别为116BP、105BP。医药生物是平均利差最低的行业,目前为53BP。

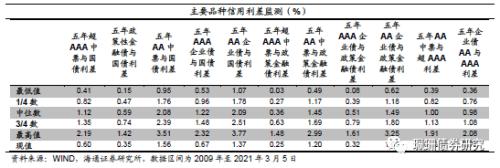

一周市场回顾:一级市场净供给减少,收益率涨跌参半。本周主要品种信用债一级市场净供给548.2亿元,较前一个交易周有所减少。二级市场交投减少,收益率下行为主。具体来看,以中票短融为例,1年期品种中,超AAA等级收益率下行9BP,AAA等级收益率下行16BP,AAA-等级收益率下行14BP,AA+等级收益率下行13BP,AA等级收益率下行10BP,AA-等级收益率下行10BP;3年期品种中,超AAA等级收益率下行5BP,AAA等级收益率下行7BP,AAA-等级收益率下行4BP,AA+等级收益率下行5BP,AA等级收益率下行1BP,AA-等级收益率下行1BP;5年期品种中,超AAA等级收益率下行5BP,AAA等级收益率下行3BP,AAA-等级收益率下行2BP,AA+等级收益率下行14BP,AA等级收益率下行15BP,AA-等级收益率下行15BP;7年期品种中,超AAA等级收益率下行4BP,AAA等级收益率下行2BP,AAA-等级收益率下行1BP,AA+等级收益率下行13BP。

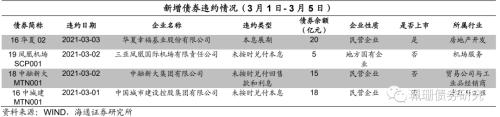

一周评级调整及违约情况回顾:本周无信用债主体评级上调,有5家信用债主体评级下调,涉及主体有华夏幸福(行情600340,诊股)基业股份有限公司、华夏幸福基业控股股份公司、海口美兰国际机场有限责任公司、九通基业投资有限公司、浙江亚太药业(行情002370,诊股)股份有限公司。本周新增违约债券4只,分别为16华夏02、19凤凰机场SCP001、18中融新大MTN001和16中城建MTN001,无新增违约主体。

信用债:关注3、4月份到期偿付压力。1)收益率小幅下行。本周信用债收益率小幅下行,品种之间有所分化,AAA级企业债收益率平均下行5BP,AA级企业债收益率平均下行6BP,城投债收益率平均下行4BP。2)关注今年3、4月份信用债到期压力。与往年相比,今年3、4月信用债偿付压力较大,合计有1690只存续信用债将于今年3-4月到期,待偿还规模达18351.97亿元,与去年同期相比增加55.9%。其中,3月到期信用债规模超过万亿水平,达10055.08亿元,高于过去五年中任意一个月的到期规模。城投债方面,各地区偿付压力分化,近期关注各地区融资政策变动,加强对尾部风险的监测,关注未来城投偿债高峰下的债务滚动压力。

-----------------------------------

1.行业利差监测与分析

1.1信用利差收窄

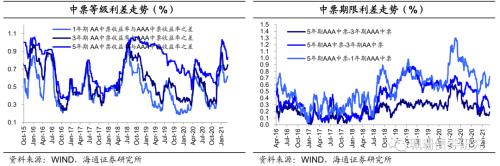

本周债市信用利差收窄。具体来看,截止3月5日,3年期AAA等级中票信用利差为72BP,较上月末下行8BP,5年期AAA等级中票信用利差为73BP,较上月末下行3BP;3年期AA+等级中票信用利差为99BP,较上月末下行5BP,5年期AA+等级中票信用利差为106BP,较上月末下行3BP;3年期AA等级中票信用利差为147BP,较上月末下行4BP,5年期AA等级中票信用利差为156BP,较上月末下行1BP。

1.2等级利差走阔,期限利差有所分化

1.2等级利差走阔,期限利差有所分化

信用债等级利差走阔。具体来看,截至3月5日,1年期短期品种AA级与AAA级中票利差为61BP,较上月末上行1BP;3年期AA级与AAA级中票利差为75BP,较上月末上行4BP;5年期AA级与AAA级中票利差为83BP,较上月末上行2BP。

信用债期限利差有所分化。具体来看,截至3月5日,5年期和3年期的AAA中票期限利差为18BP,较上月末上行1BP;5年期和3年期的AA中票期限利差为26BP,较上月末下行1BP;5年期和1年期AAA中票的期限利差为71BP,较上月末上行3BP。

1.3城投债:产业债与城投债利差有所分化

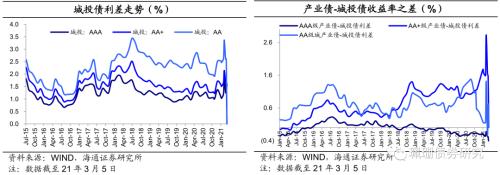

本周城投债利差收窄。具体来看,截至3月5日,本周末城投债AAA级利差为124BP,较上周下行3BP;城投债AA+级利差为167BP,较上周下行1BP;城投债AA级利差为260BP,较上周下行1BP。

产业债与城投债利差有所分化,AA+等级城投表现显著好于产业债。具体来看,截至3月5日,本周末AAA级产业债-城投债利差目前在-28BP,较上周下行1BP;AA+级产业债-城投债利差目前在156BP左右,较上周下行9BP;AA级产业债-城投债利差目前在70BP左右,较上周上行92BP。

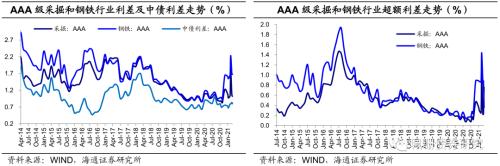

1.4钢铁、采掘:行业利差收窄,超额利差走阔

钢铁、采掘行业利差收窄,超额利差走阔。具体来看,截至3月5日,AAA级钢铁债信用利差平均为168BP,较上周末下行1BP;AAA级采掘债(主要是煤炭开采)信用利差平均为102BP,较上周末下行4BP;AAA级钢铁债超额利差为88BP,较上周末上行2BP;AAA级采掘债超额利差为22BP,与上周基本持平。

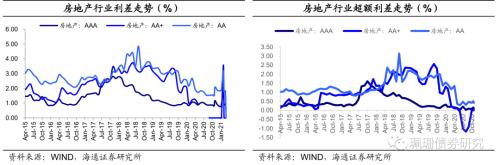

1.5地产行业:行业利差有所分化,超额利差有所分化

地产行业信用利差有所分化。具体来看,截至3月5日,AAA级房地产行业信用利差为90BP,较上周末下行4BP。AA级房地产行业信用利差为183BP,较上周末上行5BP。

地产行业高等级债超额利差有所分化。具体来看,截至3月5日,AAA级地产行业超额信用利差为10BP,较上周末下行1BP。AA级地产行业超额信用利差为32BP,较上周末上行7BP。

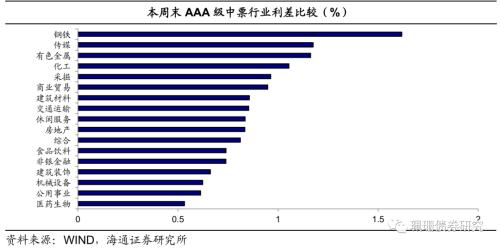

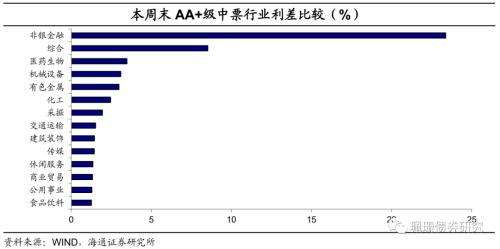

1.6行业利差横向比较

高等级债券中,钢铁、传媒是利差最高的两个行业。AAA级钢铁行业中票平均利差为162BP,AAA级传媒行业中票平均利差为118BP。其次是有色金属和化工,其利差分别为116BP、105BP。医药生物是平均利差最低的行业,目前为53BP。

中等级债券中,非银金融行业利差最高,其次为综合类行业,其中AA+等级非银金融行业利差高达2337BP,综合类行业利差则是落在852BP。其次为医药生物、机械设备行业,AA+等级行业利差分别为347BP、309BP。食品饮料与公用事业行业利差水平相对最低,分别为126BP与128BP,和非银金融行业信用利差相差2000BP以上。

2.一级市场:净供给减少,估值收益率涨跌参半

2.1净供给减少

根据Wind统计,本周短融发行1145.5亿元,到期773.2亿元,中票发行441.2亿元,到期419.9亿元;企业债发行123.8亿元,到期128.3亿元;公司债发行711.3亿元,到期552.2亿元。上周主要信用债品种共发行2421.8亿元,到期1873.6亿元,净供给548.2亿元,较前一个交易周(2月22日-2月26日)的777.5亿元有所减少。

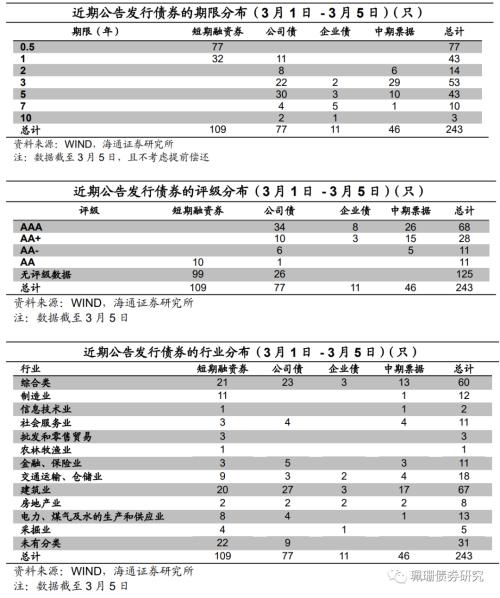

从主要发行品种来看,本周共发行短融超短融109只,中期票据46只,企业债发行11只,公司债发行77只,发行数量较前一个交易周增加。从发行人资质来看,AAA等级发行人占比最大为28%。从行业来看,建筑业行业发行人占比最大为27.6%,其次为综合类行业发行人,占比为24.7%。在发行的243只主要品种信用债中有33只城投债,占比约13.6%,发行数量比前一周有所增加。

2.1估值收益率涨跌参半

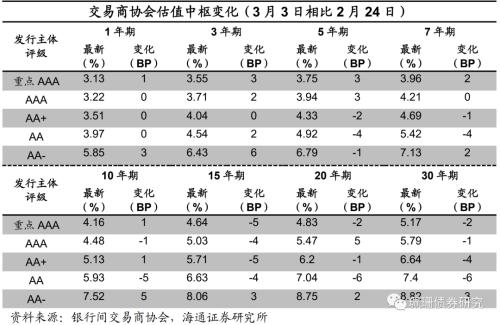

相比2月24日协会估值,本周中(3月3日)信用债估值收益率涨跌参半。

具体来看,1年期品种中,重点AAA等级收益率上行1BP,AAA、AA+、AA等级收益率均与上期基本持平,AA-等级收益率上行3BP。3年期品种中,重点AAA等级收益率上行3BP,AAA等级收益率上行2BP,AA+等级收益率与上期基本持平,AA等级收益率上行2BP,AA-等级收益率上行6BP;5年期品种中,重点AAA、AAA等级收益率均上行3BP,AA+等级收益率下行2BP,AA等级收益率下行4BP,AA-等级收益率下行1BP;

7年期品种中,重点AAA等级收益率上行2BP,AAA等级收益率与上期基本持平,AA+等级收益率下行1BP,AA等级收益率下行4BP,AA-等级收益率上行2BP。10年期品种中,重点AAA等级收益率上行1BP,AAA等级收益率下行1BP,AA+等级收益率上行1BP,AA等级收益率下行5BP,AA-等级收益率上行5BP;15年期品种中,重点AAA等级收益率下行5BP,AAA等级收益率下行4BP,AA+等级收益率下行5BP,AA等级收益率下行4BP,AA-等级收益率上行3BP;20年期品种中,重点AAA等级收益率下行2BP,AAA等级收益率上行5BP,AA+等级收益率下行1BP,AA等级收益率下行6BP,AA-等级收益率上行2BP;30年期品种中,重点AAA等级收益率下行2BP,AAA等级收益率下行1BP,AA+等级收益率下行4BP,AA等级收益率下行6BP,AA-等级收益率上行3BP。

3.二级市场:交投减少,收益率下行为主

本周主要信用债品种(企业债,公司债,中票,短融)共计成交4614.6元,较前一周4753.7元的成交额减少了139.1亿元。

3.1银行间市场:收益率下行为主

3.1.1中票短融:收益率下行为主

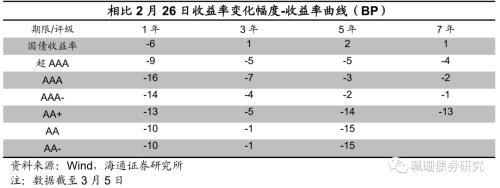

本周国债收益率下行为主。具体来看,1年期国债收益率下行6BP,3年期国债收益率上行1BP,5年期国债收益率上行2BP,7年期国债收益率上行1BP。

具体来看,以中票短融为例,1年期品种中,超AAA等级收益率下行9BP,AAA等级收益率下行16BP,AAA-等级收益率下行14BP,AA+等级收益率下行13BP,AA等级收益率下行10BP,AA-等级收益率下行10BP;3年期品种中,超AAA等级收益率下行5BP,AAA等级收益率下行7BP,AAA-等级收益率下行4BP,AA+等级收益率下行5BP,AA等级收益率下行1BP,AA-等级收益率下行1BP;5年期品种中,超AAA等级收益率下行5BP,AAA等级收益率下行3BP,AAA-等级收益率下行2BP,AA+等级收益率下行14BP,AA等级收益率下行15BP,AA-等级收益率下行15BP;7年期品种中,超AAA等级收益率下行4BP,AAA等级收益率下行2BP,AAA-等级收益率下行1BP,AA+等级收益率下行13BP。

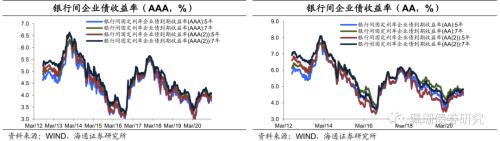

3.1.2企业债:收益率下行为主

本周银行间企业债收益率下行为主。5年期AAA(城投债)收益率下行10BP,5年期AAA(2)(城投债)收益率上行2BP,7年期AAA(城投债)收益率下行4BP,7年期AAA(2)(城投债)收益率下行1BP。5年期AA(城投债)收益率下行12BP,5年期AA(2)(城投债)收益率与上期基本持平,7年期AA(城投债)收益率下行12BP,7年期AA(2)(城投债)收益率上行1BP。

3.2交易所市场:指数走势微涨

本周交易所债券市场中的公司债与企业债指数均微涨,相比前一周上证企业债指数和上证公司债指数分别上行0.08%和0.07%。

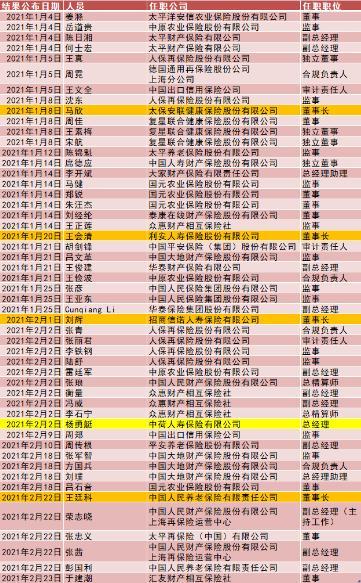

4.本周评级调整及违约情况回顾

本周无信用债主体评级上调,有5家信用债主体评级下调,与上周相比,主体评级上调、下调数量均减少。

本周评级下调的发行人共有5家。受华夏幸福违约事件影响,华夏幸福系有3家发行人评级下调,具体来看,华夏幸福基业股份有限公司评级从CCC调降为C,华夏幸福基业控股股份公司评级由B下调至C,九通基业投资有限公司评级由B调至CCC。

海口美兰国际机场有限责任公司评级由AA调降至AA-,受海航集团破产重整事件影响,未来美兰机场股权结构及经营活动稳定性将面临不利影响,故下调评级。

浙江亚太药业股份有限公司评级由A-调降至BBB,原因为中国证监会浙江监管局拟决定对亚太药业责令更改、予以警告,此外亚太药业扣非后净利润仍为负,故下调评级。

上周新增违约债券4只。16华夏02违约本金20亿元,发行主体为华夏幸福基业股份有限公司,为民营企业,主营业务为城市地产开发、产业发展服务、土地整理等业务。19凤凰机场SCP001违约本金5亿元,发行主体为三亚凤凰国际机场有限责任公司,为地方国有企业,主营业务为机场服务。18中融新大MTN001违约本金15亿元,发行主体为中融新大集团有限公司,为民营企业,主营业务涉及贸易与工业品经销商,以及煤炭、化工产品、金属材料、建材、铁矿石等材料的销售。16中城建MTN001违约本金18亿元,发行主体为中国城市建设控股集团有限公司,为民营企业,主营业务为房地产开发与经营、城市基础设施、道路和水利工程等的勘察。

本周无新增违约主体。

5.信用债:关注3、4月份到期偿付压力

收益率小幅下行。本周信用债收益率小幅下行,品种之间有所分化,AAA级企业债收益率平均下行5BP,AA级企业债收益率平均下行6BP,城投债收益率平均下行4BP。

关注今年3、4月份信用债到期压力。与往年相比,今年3、4月信用债偿付压力较大,合计有1690只存续信用债将于今年3-4月到期,待偿还规模达18351.97亿元,与去年同期相比增加55.9%。其中,3月到期信用债规模超过万亿水平,达10055.08亿元,高于过去五年中任意一个月的到期规模。

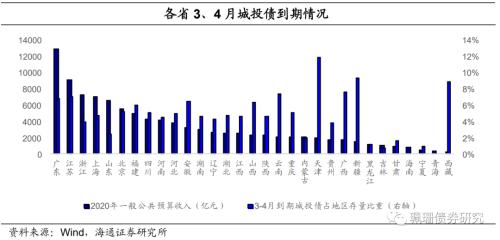

城投债方面,分省份来看,3-4月各地城投债到期规模相差较大。江苏是唯一超千亿的省份,有1579.82亿元的城投债将于3-4月到期。在偿付压力方面,财政收入高的地区近两月城投债到期压力相对较小,2020年一般公共预算收入前十的省份中,3-4月到期城投债平均仅占城投债存量的5.0%;而部分财政收入较小的地区城投偿付压力较重,天津的偿付压力尤其突出,有高达11.9%的存续城投债将于3-4月到期,新疆、西藏紧随其后,这一比重高达9.4%、8.8%。

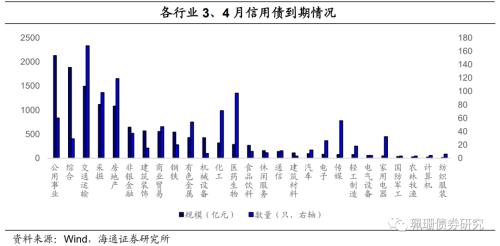

行业方面(除城投债),3、4月公用事业行业到期信用债规模最大,高达2128.30亿元,综合、交通运输、采掘、房地产的到期规模均超过千亿元。债券数量方面,交通运输行业将有168只信用债于3-4月到期,位列所有行业之首。计算机、纺织服装行业的偿付压力相对较轻,3-4月的信用债偿付规模不足20亿元。

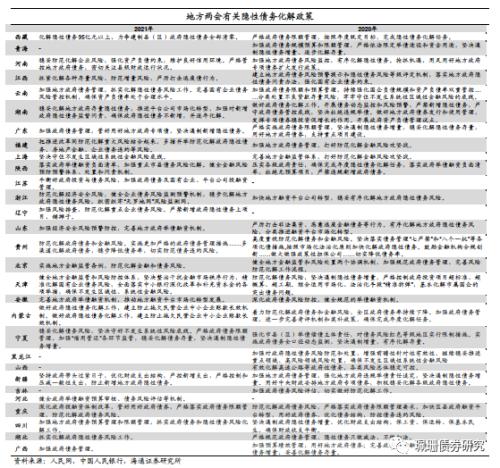

从地方两会来看隐性债务化解工作,大多省份保持地方政府债务风险总体可控。今年全国两会政府工作报告在回顾2020年工作时提到“稳妥化解地方政府债务风险,及时处置一批重大金融风险隐患”,地方两会也大多设定隐性债务化解目标,通过风险排查、风险预警防控、负面清单、加强预算管理和限额管理、增强对新增政府隐性债务监督问责等措施,遏制新增隐性债务,抓实化解隐性债务风险。