许家印打响恒大现金流保卫战 | 深读

来源:焦点财经 2021-02-04 16:22:53

2月3日,呼伦贝尔牙克石测试基地,许家印头戴棉帽,身穿棉衣,站在零下35度的冰天雪地中,为恒驰汽车冬季测试加油打气。

看到这一幕,有人在朋友圈说,许老板也不容易,心疼许老板。

而在另一位业内人看来,这似乎是在有意回应之前的质疑声:“恒大汽车不差汽车。”他说,为了通过恒大汽车融资,许老板也是拼了。

许老板是真的拼了。2021年伊始,“促销爱好者”中国恒大再次祭出打折必杀技。只不过,这一次比以往来的都早一些。

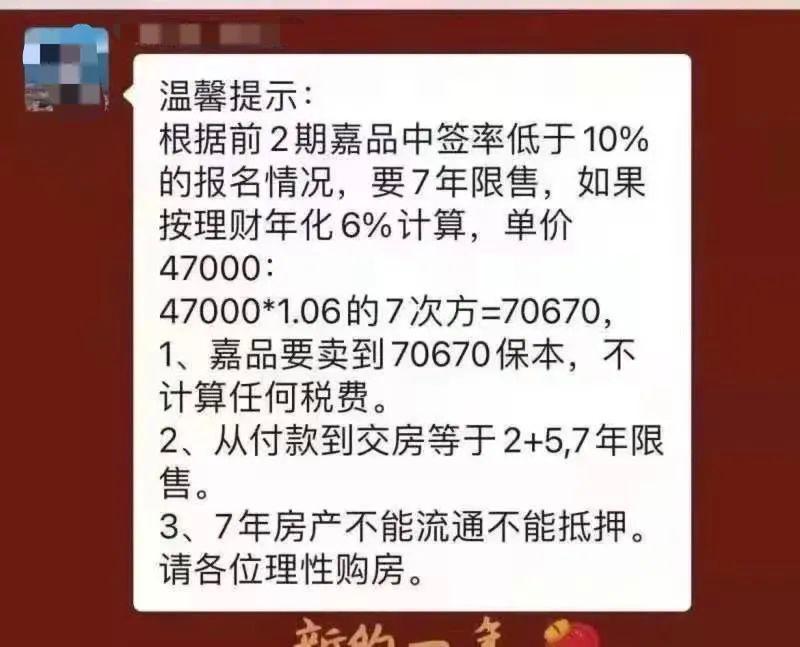

2月1日,恒大官方披露,即日起至28日,公司旗下全国楼盘实施75折促销,2月6日还会推出秒杀活动,购房者秒杀到的恒大房源,将在75折基础上额外获得93折。同时依托“房车宝”线上平台,将锁房门槛降低至 3000元。

这一幕是多么熟悉。从2008到2010-2011,从2015-2016再到2018-2019,接着2020,如今的2021,恒大每一次都是在全国抢先收割。

折扣售房频现

“减负”目标未达成

折扣售房,已经成为中国恒大的惯有“姿势”。回想去年年初,疫情之下的恒大也是率先喊出了折扣售房的口号,表示将在2月18日至2月29日期间,对全国各在售楼盘(含公寓及写字楼)给予75折优惠;3月1日至3月31日期间给予7.8折优惠。

进入金九银十,恒大又推出了全国楼盘7折特大优惠。受降价消息的刺激,自9月1日至10月8日的38天内,恒大的销售额累计达到1416亿元,创同期历史新高;仅10月单月,恒大的销售额即达1819.7亿元,超过上半年销售业绩的50%。

得益于这些营销举措,恒大2020年的销售金额达到7232.5亿元,完成6500亿元销售目标的111%;销售面积为8085.6万平方米;销售回款为6531.6亿元。

不过,降价跑量的弊端也在显现。过去一年,恒大的销售均价跌至8945元/平米,较2019年的1.03万元/平米,下降了13%,相当于2019年的房价整体打了87折。

业内认为,恒大之所以在新年伊始就推出“75折买房”优惠,说是为了让利购房者,取得开门红,其实就是为了回流现金降负债。虽然恒大去年依靠“辗转腾挪”过关,但这并不代表其已经全面资金安全,多举措“偿债”仍是今年的重点。

财报披露,截至2020年底,恒大的有息负债余额为7165亿元,自3月至年末,9个月内下降了1578亿元,但仍处在行业高位。

按照许家印的计划,2020年到2022年,公司的有息负债要实现每年平均下降1500亿元,到2022年把总负债降到4000亿元以下。多重因素影响下,恒大在去年年中下调了该目标,称只要“全年下降1000亿元左右”就算达标。

从字面意思来看,恒大的“减负”目标似乎完成了。不过,若从恒大披露的各时段债务规模来推算,去年3月时,公司的有息负债余额为8743亿元,而在2019年末时,该数据为7999亿元。这意味着,3个月的时间,恒大的有息负债余额就上升了744亿元。

时间拉长到年度来看,2020年,恒大的有息负债余额从期初的7999亿元降至了7165亿元,实际降低了834亿元,这个成绩也未完成恒大去年年初和年中定下的目标。

剑指2021年,恒大将销售目标锁定在7500亿元,相比2020年微增3.7%。在业内看来,这意味着,恒大有意在债务压力下降速求稳,毕竟,借助大规模高周转销售来稳定现金流,才是恒大目前的重心。

根据2020年中报披露的数据,恒大的现金情况确实紧张。当期,公司的现金金额为2046.4亿元,剔除1407.5亿元的受限制资金后,现金短债比为0.36倍,创下近年来新低。

当期,以往凭借高杠杆寻求规模扩张的恒大,剔除预收款后的资产负债率为85.3%、净负债率为220%,现金短债比为0.36倍,触及全部三道融资红线,未来有息负债规模不得增加。

事实上,为了保卫现金流,恒大在2020年祭出不少新的举措,除降价促销外,还包括分拆物业上市、折价配股融资、处置“非核心业务资产”共223处商业物业、发行境内外公司债等。

比如,去年9月和10月,恒大曾先后发行了合共61亿元的两笔公司债,用于偿还旧债。11月1日,恒大将所持广汇集团40.964%股权转予申能集团,一次性回笼资金148.5亿元,尽管这一数字与两年前恒大投资广汇集团时的144.9亿元相差无几,并非划算的买卖。

诸多激进举措之下,恒大何时才能摆脱“三道红线”的压力?就此,瑞银在1月14日的研报中给出答案,称恒大有望在2021年6月底前低于一条红线,2023年6月底前低于三道红线。这意味着,若要完全回归安全区间,恒大的“减负”之路仍任重道远。

瑞银指出,恒大目前所面临的风险主要包括,政府的政策限制需求和按揭贷款、银行收紧地产商融资、较小城市购买力和购买意愿减弱和借壳上市面对不确定性。

基于此,瑞银将恒大的信用评级由去年9月的“中性”降至“沽售”,目标价亦下调61%,由15.2港元调低至6港元。

分拆与引战

股权融资秀财技

分析指,2020年,中国恒大之所以能从资金泥潭中安全走出,与该公司高超的资本财技密不可分。

过去多年,恒大一直以“重组深深房回A”和“利润王”两个故事来吸引资本市场的关注。如今,在与深深房的重组计划多次遇挫后,上述故事的主角变成了恒大汽车与恒大物业。

首先从恒大汽车说起。去年6月10日,恒大健康(恒大汽车)以3.795亿美元收购了瑞典汽车公司NEVS17.6%股权,并在7月27日将公司更名为恒大汽车。随后在8月3日,恒大汽车对外发布了恒驰六款新能源汽车车型。

这一系列操作带来了恒大汽车股价的上涨。自2020年6月10日的每股6.5港元升至8月4日的最高价37.7港元,恒大汽车的股价涨幅超过了400%。

2020年9月15日,恒大汽车发起第一次配股,以每股22.65港元的价格,配售1.77亿股股份,融资约39.99亿港元,引入了腾讯、红杉资本、云锋基金及滴滴出行等为股东。

三天后于9月18日,恒大汽车宣布启动A股科创板上市。去年12月,恒大集团在沉寂两个多月后,开始不断增持恒大汽车,合计涉资超过30亿港元。

进入2021年,恒大汽车在1月24日进行了第二轮配股,向中国燃气刘明辉、翠林集团王忠明等六名投资人配售9.52亿股新股,共引资260亿港元,这也是新能源汽车产业史上规模最大的股权融资之一。受此影响,恒大汽车市值一天暴涨1300亿港元。

1月25日,恒大汽车股价继续飙升,单日内涨幅达51.67%,市值高达3883.7亿港元,接近两个中国恒大,成为仅次于蔚来、比亚迪和长城汽车的中国第四大汽车企业。

不过,与蔚来等车企不同,恒大汽车目前尚未投产,一辆车都没有生产,还被金融数据和分析工具服务商Wind划分到了医疗保健用品行业。

有评论指出,得益于许家印强大“朋友圈”的帮助,在一系列的资本财技操作后,恒大成功将一个估值偏低的原地产股(恒大健康),变身为了估值更高的新能源汽车股。而在不断的股价上涨与增持中,恒大也获利颇丰。

对于恒大物业,中国恒大也进行了类似的资本操作。去年7月底,恒大宣布分拆物业板块上市。随后不久,恒大就为其引入了235亿港元战略投资,中信、光大控股等央企,云峰基金、红杉资本等顶级投资基金,以及腾讯、周大福等都在投资者的名单之内。此次战略投资后,恒大物业的估值达到了837.5亿港元。

12月2日,恒大物业正式登陆港交所上市,以每股8.8港元的发售价发行约16.2亿股,以发售价计算,恒大物业上市首日筹资142.56亿港元,当日总市值达966.58亿港元,在港股物业股中排名第二。

但在上市后不久,恒大即对恒大物业展开增持动作。港交所披露,2020年12月28日至31日,恒大几乎每天都在增持恒大物业股份,累计买入约1.035亿股恒大物业股份,合共涉资9.2亿港元。

进入2021年,恒大在1月8日,再斥资9.21亿港元增持恒大物业9313.4万股股份。这意味着,仅在短短两周时间内,恒大就斥资18.41亿港元增持恒大物业。

反观恒大自己,在资本市场的表现也颇为积极。去年5月至7月,恒大曾耗资32.04亿港元,回购公司1.88亿股股份。据不完全统计,2020年一年,中国恒大共回购约8231万股公司股份,约占已发行总股本的1.095%。

有业内人士透露,凭借恒大三个H股上市平台高涨的股价,恒大已累计融得了约720亿港元现金流,而这些资金将有助于其偿债“减负”。