美联储鹰够了没?美股跌够了没?华尔街争持不下

来源:金十数据 2022-07-27 12:24:17

疲软的经济数据会如何影响美联储政策前景和股市走势?华尔街顶级策略师众说纷纭。

摩根士丹利的策略师表示,即使对经济衰退的担忧加剧,但预计现在美联储停止收紧政策还为时过早——这表明股市在触底之前还有更大的下跌空间。高盛集团策略师也认为,在通胀持续高企的情况下,美联储可能会在更长时间内保持鹰派态度。但根据摩根大通的说法,对通胀见顶的预期可能促使美联储政策转向,以改善下半年的股市状况。

美联储继续激进加息还是准备转向?

摩根士丹利(Morgan Stanley)分析师威尔逊(Michael J. Wilson)认为,粘性通胀将使美联储这一次在更长时间内保持鹰派立场。威尔逊在一份报告中写道,尽管在过去四个周期中,美联储在经济开始收缩之前就停止了紧缩政策,从而引发了股市的看涨信号,但目前的历史通胀水平意味着,当衰退到来时,美联储可能仍会收紧政策。威尔逊称:

“股票投资者可能试图赶在美联储最终暂停加息之前出手,这是一个看涨信号。这一次的问题是,暂停加息可能会姗姗来迟。”

以塞西莉亚·马里奥蒂(Cecilia Mariotti)为首的高盛策略师们在7月25日的一份报告中写道:

“历史上,美联储政策制定者通常会为了应对经济疲软而出现鹰派转向。基于此,投资者似乎对前景变得更加乐观。但这一次,市场可能低估了持续通胀压力的风险,这可能会让央行在更长时间内远离宽松货币政策。”

摩根大通(JPMorgan)的分析师Mislav Matejka则在周一的一份报告中表示,经济活动的势头受到挑战,同时劳动力市场疲软,这都可能为美联储采取更加平衡的政策打开大门,从而导致美元和通胀见顶。

在周四凌晨的7月FOMC会议上,美联储将宣布其最新政策决定,届时投资者将获得有关美联储对未来美国经济健康状况和下一步政策走向的看法的第一条线索。经济学家普遍预计央行将再加息75个基点。

忠利投资(Generali Investments)高级经济学家Paolo Zanghieri表示,他预计本周会议结束后,加息步伐将放缓。

不过,人们越来越担心,美联储遏制通胀、避免美国经济衰退的努力已经为时已晚。在最新的MLIV Pulse调查中,1343 名受访者中超过60%的人表示,美联储在不导致经济收缩的情况下控制消费价格压力的可能性很低,甚至为零。

Jefferies LLC策略师达比(Sean Darby)表示,经济放缓步伐正在加快,他预计今年下半年收紧货币政策给股市带来的压力将有所缓解。他在一份报告中写道:“不像‘衰退’和‘恶性通胀’这些词占据了很多新闻头条,‘转向’还没有引起同样的兴趣。不过,如果美国收益率曲线和美联储期货曲线的形状是正确的,那么随着紧缩政策进入下半年,加息带来的不良影响将有所减缓。”

美股曙光乍现还是回光返照?

越来越多的分析师也表示,由于通胀持续处于40年来的高位,美国经济需要一场衰退,失业率也需要大幅上升,才能显著缓解物价压力。

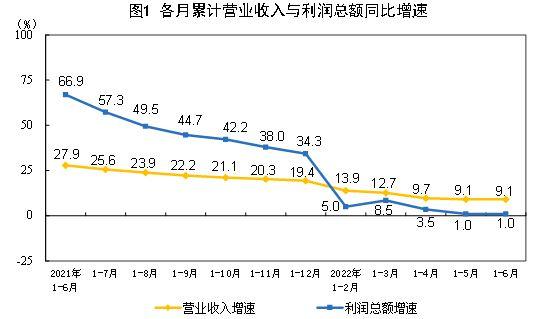

继标普500指数创下1970年以来上半年最差表现、欧洲斯托克600指数创下2008年以来最大6个月跌幅后,由于公司业绩好于预期,且许多不利因素已被市场消化,7月股市出现反弹。

摩根大通的Matejka表示,另一个改善今年下半年股市前景的因素是市场对企业收益的反应不断变化,业绩疲软可能开始被视为好消息。

威尔逊不同意这种看法,称对标普500指数成分股公司的盈利预期仍然过高,第二季度可能是“预期最终触底前的几个令人失望的季度”中的第一个。

他说,股市在触底前可能还有进一步下跌的空间。“近期因部分获利下调而带来的正面价格走势,不太可能是多数股票的低点,因为在我们进入重大修正周期时,买入首次下调的股票通常是不明智的”, 威尔逊周一写道。

威尔逊是最直言不讳地看空美国股市的人之一,并正确预测了今年的抛售。他表示,即使“从变化率的角度来看”通胀确实可能已经见顶,但“即使通胀大幅下降”,对消费者需求的影响“也不会轻易消失,因为在对经济周期延长至关重要的领域,价格已经超出了承受范围”。

高盛策略师也警告称,美股涨势可能是短暂的。他们表示,“在现阶段,我们对跨资产进行持续的顺周期转变”保持谨慎,并补充说,美国和欧洲的盈利修正可能会变得更加负面。

摩根士丹利和Sanford C. Bernstein的策略师认为,欧洲股市因盈利下调而面临风险,伯恩斯坦的Sarah McCarthy和Mark Diver警告称,欧元区部分国家的股市可能暴跌多达21%。

高盛集团(Goldman Sachs Group Inc.)策略师科斯汀(David J. Kostin)还指出,美元走强会给标准普尔500指数成份股公司的营收带来压力。他在7月22日的一份报告中写道,该银行的自上而下模型显示,美元贸易加权汇率升值10%,每股收益将减少2%至3%。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐