A股,到了“心动”时刻么?估值是否已具备较高性价比?

来源:金融界 2022-06-22 18:23:00

A股估值是否已经具备较高性价比?

“估值中枢下移”、“估值底部回温”、“板块估值探底”、“估值修复反弹”……近来能够看到,不管是专业的分析师还是普通的投资者,大家越来越多得关注和谈论“估值”。

何为“估值”?简单来说,类似于我们购物时衡量商品价格与商品价值的偏离度。在“估值”持续上升的时候,鲜少有人关心其价格是否已经背离内在价值太多,这时不少人眼中似乎只有“涨价的趋势”这个关注点;而在“估值”持续下降的时候,更多的人开始关心价格何时跌到比内在价值便宜的地步。

当然,我们暂时不必去深究这种不对称现象的背后成因,今天的目的是想对近期大家关心的“A股估值是否可能已经具备较高性价比”这个问题做一些分析和评价,希望对投资者有所帮助。

如何衡量估值?

对于股票,价格的衡量标准无外乎股价(以英文缩写P为简称),但内在价值的衡量标准则百花齐放,常见的估值方法就有P/E(市盈率)、P/B(市净率)、P/B-ROE(盈利与市净率匹配度)、P/E/G(成长与市盈率匹配度)、DCF(未来现金流折现)、ERP(股权风险溢价)等。这其中,有些方法比较适用于微观个股,比如P/B-ROE、P/E/G和DCF,有些则更适用整体股市,比如ERP。

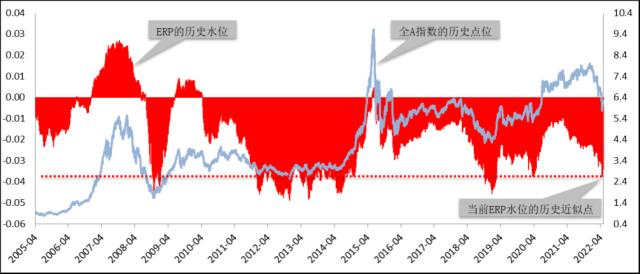

因此,从全市场的角度,ERP将是我们重点评价的对象,它衡量的是股市相较国债(无风险收益率)的性价比。具体而言,无论是衡量全部A股平均还是沪深300指数,ERP这个指标在历史上都呈现出较为明显的极值回归特征。可能虽然无法媲美“过了冬天一定是春天”的精确季节规律,但当ERP这个指标到达一个历史极端低的水平时,就具备了较为重要的投资参考价值,值得我们持续重视观察。

当前位置几许?

如图所示,我们可以看到今年4月底全部A股平均的ERP估值水平,或已具有较好的性价比。

与当前近似的四个历史时段分别是“2008年10月”、“2011年12月”、“2018年10月”、“2020年3月”。这四个历史时段中,除了“2011年12月”之外,其余三次均为阶段性历史大底附近位置,但“2011年12月”这次的后续市场则还在继续探底。

因此,我们还需要在估值的基础上做更为深入的比对。一种思路是将当前的经济周期与上述四个历史阶段做比对,看当前更类似哪次。

比对的结论是,从通胀和信贷两个维度来观察,当前的经济周期处在“通胀低位抬升+信贷低位探底”的状态,比较类似“2018年10月”,其次是类似“2011年12月”。因此,结合估值与经济周期,当前时点可能还不宜过度乐观。

数据来源:万得信息、华商基金;数据统计区间:2005年4月至2022年4月。

本期总结:

从估值维度来看,A股可能已经到了较高性价比的区间,但结合经济所处的宏观周期,当前时点可能还不宜过度乐观,需要在看到信贷投放或通胀压力改善后,可能才是更好的布局时点。

需要提醒的是,以上所有分析主要是基于历史规律,历史也许会相似,但可能不会完全重演。

华商基金《华商好基会》专栏供稿

风险提示:以上观点不代表任何投资建议,市场有风险,基金投资需谨慎。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐