新能源&有色:工业硅系列报告之全球供应与消费格局

来源:华泰期货研究院 2022-05-31 11:23:59

摘要

工业革命推动了生产力和生产技术的大力发展,给人类社会带来了巨大物质财富的同时,也带了环境污染、能源危机等负面影响。为了缓解全球气候变化,保障能源供给安全,新能源在世界范围内迅速发展。工业硅作为光伏新能源与有机硅材料的主要原材料,因其较强的适应性和丰富的储量被广泛应用。随着太阳能(行情000591,诊股)光伏产业的加速发展与有机硅产业快速扩产,全球的工业硅市场迎来了新的发展机遇。本文就工业硅的产能产量、消费结构和下游贸易,主要分析了工业硅在全球范围内的供应和消费情况。

1工业硅全球供应概述

硅是一种非金属元素,主要以熔点很高的氧化物和硅酸盐的形式存在。工业硅是由硅石和碳质还原剂在矿热炉内冶炼成的产品,主成分硅元素的含量在98.5%-99.99%。工业硅位于硅基新材料产业链的顶端,是光伏、有机硅、硅合金等下游产业的核心原料。

21世纪以来,伴随下游有机硅及光伏产业扩张、产能过剩等周期变化,全球工业硅产业也出现了几次大的起伏。近几年全球能源紧缺,中国环保与能耗双控政策逐渐趋严,导致金属硅供应出现减少,但下游有机硅与光伏行业的加速发展,也使得工业硅经历从产能过剩转向供应紧缺。未来几年,光伏产业与有机硅产业仍处于快速扩张期,对于工业硅需求将持续增长,但伴随着环保监察力度不断加大,工业硅生产格局将发生变化。

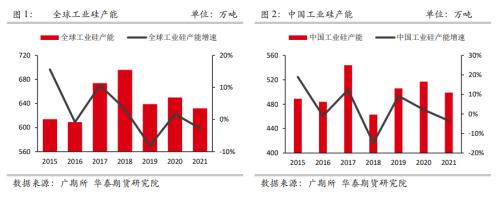

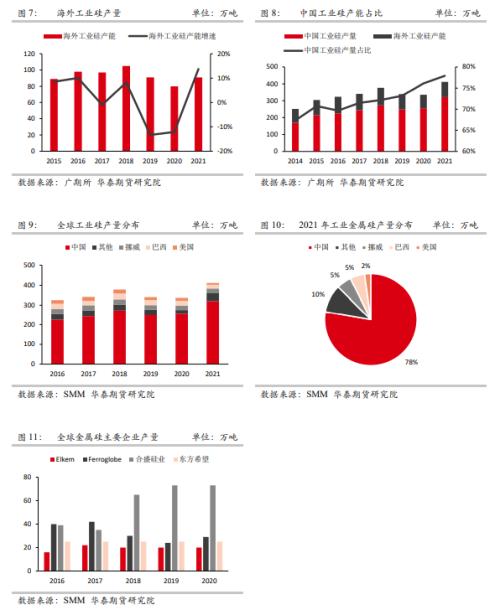

工业硅全球产能

2021年,全球工业硅产能共632万吨,较2020年减少3%;其中,中国工业硅产能共499万吨,较2020年减少3%,海外工业硅产能为133万吨,过去十年,海外产能整体稳定,基本维持在120-130余万吨。2015-2021年期间,全球工业硅产能增长缓慢,绝大部分增长来自于中国产能的扩张。但由于工业硅属于高耗能、高排放行业,近年来,在节能减排的大背景下,国家相关部门陆续出台相关政策,集中在限制工业硅行业新增产能和清退低效电炉,促进行业节能减排。市场预计,2025年全球工业硅产能将增至814万吨,中国依然主导产能增势、产能峰值最高将达681万吨。海外,传统工业硅巨头逐渐向下游拓展,增量主要关注印尼等能源成本较低的发展中国家。

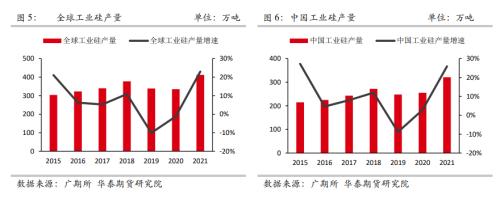

工业硅全球产量

2021年,全球工业硅产量共412万吨,较2020年增加23%,其中,海外工业硅产量91万吨,中国产量约321万吨,占比78%。中国产量占比持续提升,产量占比由67%提升至78%。按国别统计,全球工业硅产量主要分布在中国、巴西、挪威、美国等地。2021年中国、挪威、巴西、美国工业硅产量占比分别为 77.74%、5.20%、5.12%、2.17%。2021年,中国是全球工业硅产能最高的地区,其次为挪威,巴西由于受旱情影响,2021年产量受到一定影响,产量占比从2020年第二位下滑至第三位。巴西与美国产量较高的原因是当地有极高品质的硅石资源,而挪威的优势为廉价稳定的电力成本。中国作为主产国最主要的原因是下游消费的承接力高,同时原料硅石资源丰富,能源成本也较低。

中国发展工业硅具有得天独厚的优势:第一、所有原材料不需要进口,所需原材料硅石、煤炭等国内储量丰富,完全能够满足生产所需;第二、中国工艺路线成熟,中国工业硅行业是伴随工业发展兴起,在节能降耗、烟气污染综合治理、烟气余热利用、降低综合能耗方面工艺技术达到先进水平。2022年中国工业硅产量预计将刷新历史高位,达到355万吨左右,预计未来工业硅产量将稳步增长。

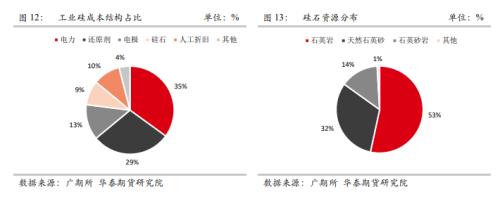

全球工业硅主要企业是合盛硅业(行情603260,诊股)、Ferroglobe、东方希望和埃肯。以上四家企业2020年产能合计147万吨,2018年起,持续扩产的合盛硅业赶超先后关停法国、美国部分产能的Ferroglobe,成为全球最大工业硅供应商。在2021年,其产量占全球产量的22.83%。

合盛硅业(603260.SH)成立于2005年8月,2017年在上交所上市,主要产品包括工业硅、有机硅与多晶硅等,其中有机硅与多晶硅均为工业硅的下游产品。此外,在上游方面,合盛硅业拥有自备电厂并且自产石墨电极,用以生产工业硅产品。整体来看,合盛硅业产业链布局十分完善,已经成功打造了“煤-电-硅”一体化的产业链。与此同时,近年来伴随行业景气度的持续上行,合盛硅业依托显著的成本优势不断加快产能扩张步伐。

合盛硅业产能位居行业前列,规模化生产优势突出。作为行业内的龙头企业,较大的产能规模可以为公司在原材料采购、固定成本分摊等方面带来相应的成本优势,进而降低产品的综合生产成本、获取行业超额收益。

工业硅生产成本中电力成本占比较大,降低电力成本可以对工业硅整体成本控制起到举足轻重的作用。合盛硅业工业硅产能主要分布于新疆地区,依托于新疆较低的煤炭价格,合盛硅业通过自备电厂的方式,有效降低工业硅生产过程中的电力成本。另外还在布局云南生产基地,通过与政府协商电价,控制成本,规划有80万吨/年产能,目前正在推进中。

目前合盛硅业碳素事业部布局新疆石河子、鄯善,配套工业硅生产基地。除了完全覆盖自身的石墨电极需求以外,富余的石墨电极也选择对外出售。通过完全自产石墨电极,工业硅原材料成本进一步降低。

工业硅成本

从工业硅的成本结构来看,电力成本占比最高,达35%-50%。其次为还原剂,占比分20%-30%,整体来看,新疆地区与西南地区丰水期电力成本低,甘肃与福建地区电力成本高,新疆与福建地区还原剂成本低,云南与四川还原剂成本较高。目前国内普遍采用硅石为原料,石油焦、木炭、木片、低灰煤为还原剂。我国工业硅每吨成本在16000—25000元之间,生产1吨工业硅需要2.7-3吨硅石,2吨碳质还原剂(种类包括木炭、石油焦、低灰煤等),0.1-0.13吨电极;电力成本构成了另外一大类成本,每吨工业硅冶炼电耗在11000-14000度。

硅石作为工业硅生产核心原料,其纯度质量将直接影响成品工业硅质量。全球硅石产量分布不均衡,主要受自然储量、开采技术及成本的影响,据USGS统计,2021年全球硅石总产量为2.6亿吨,其中中国、美国、荷兰三国产量之和占比约为87.90%。硅石产量除了与自然储量相关外,还与开采加工技术、成本与下游需求息息相关。目前我国硅石资源主要分布在石英岩中,占比达53.4%;其次为天然石英砂,占比达31.5%,石英砂岩占比达14.2%。

全球工业硅需求

21世纪以来,全球工业硅产业快速发展,随着下游有机硅消费领域的不断增加、光伏(多晶硅)等行业的高速发展,全球工业硅需求上涨势头强劲。

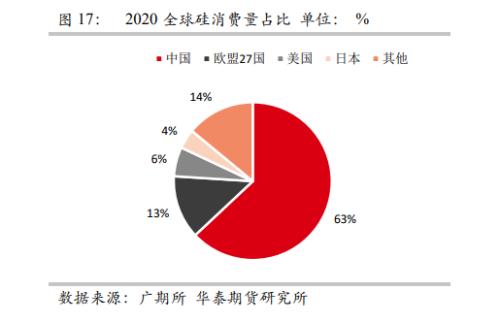

从需求端来看,全球工业硅需求和消费上升,中国消费占据最大体量。2013-2021年,得益于有机硅下游的不断渗透和多晶硅(光伏产业)的高速发展,全球工业硅需求呈现上涨趋势,从2013年的244万吨增长至2021年的418万吨。虽然2020年受疫情影响,全球工业硅消费下滑,但预计2022-2025年,全球工业硅需求仍将快速上升,至2025年全球需求将达到666万吨,年均增长率为12%。需求增长动力主要来自于中国高速发展的光伏产业和稳健增长的有机硅行业。

2020年,全球工业硅主要消费地区排名依次为中国57%、欧盟27国15%、美国7%、日本5%,其他地区16%。由于多晶硅、光伏产业链的生产高度集中在中国,及有机硅的产能扩张,预计2025年中国工业硅消费累计将较2021年增长近80%至420万吨(含出口预计达到480万吨),年均增长17%,增速超过海外。

全球工业硅消费结构

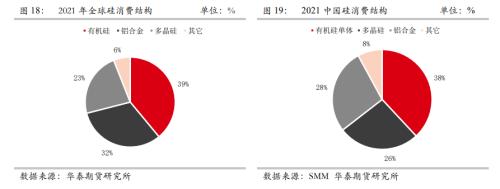

2021年,全球工业硅消费约418万吨;工业硅消费增长的主要因素为,因疫情影响不断减弱背景下的库存重建;同年,全球工业硅在有机硅、铝合金、多晶硅三大领域的消费占比分别为39%、32%、23%,全球范围与中国国内的消费结构有一定的区别。

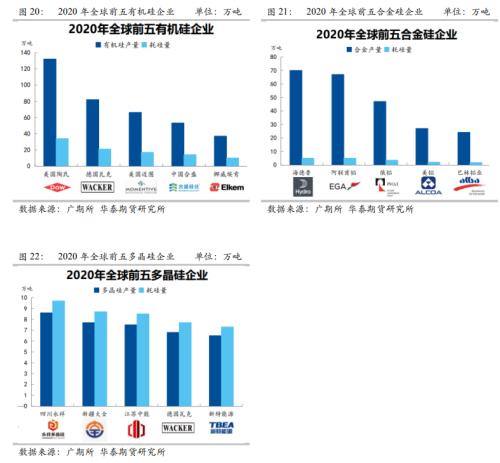

全球工业硅下游消费企业主要分为有机硅企业、铝合金硅和多晶硅企业;其中,有机硅企业行业集中度较高。2020年,全球耗硅量排名前五的有机硅企业共消耗96万吨工业硅,占全球有机硅耗硅量的72%。铝合金企业数量众多,行业集中度极低。2020年,全球耗硅量前五的铝合金企业均分布于海外,耗硅量总计17万吨,仅占全球合金硅耗硅的14%。与有机硅和合金企业不同,多晶硅企业大部分集中在中国,行业集中度较高。2020年,全球耗硅量前五的多晶硅企业大部分来自中国,耗硅量总计42万吨,占全球多晶硅耗硅的68%。

全球工业硅贸易流向——中国主要供应亚洲地区(日韩)

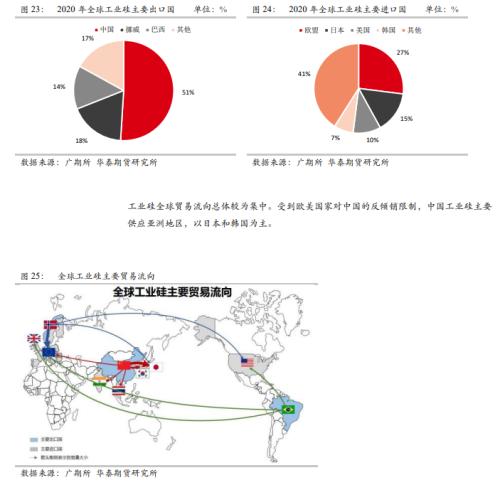

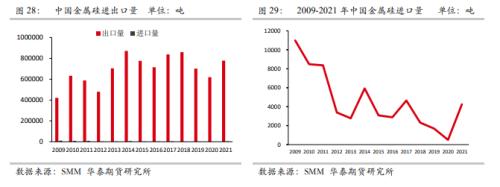

工业硅全球贸易流动性较强,每年国家之间的贸易流通量为120万吨左右(不包含各国的国内贸易量),约占全球产量1/3。工业硅主要出口国与主要生产大国一致,主要有中国、挪威和巴西,2020年其出口量分别为62万吨,21万吨,17万吨,分别占全 球出口总量的51%、18%和14%。

工业硅全球贸易流向总体较为集中。受到欧美国家对中国的反倾销限制,中国工业硅主要供应亚洲地区,以日本和韩国为主。

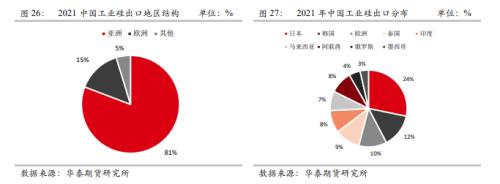

2021年,中国出口工业硅77.8万吨,其中出口到亚洲地区62.9万吨,占80.8%,出口到欧洲地区11.3万吨,占比为14.5%,出口到其他地区3.58万吨。

工业硅出口量保持稳定,但产量占比收窄;国内需求增大,对出口形成替代。中国工业硅年出口量在60~80万吨之间,占国内总产量的30%左右,占海外工业硅总需求的40%左右。欧盟和美国从20世纪90年代开始对中国工业硅征收反倾销税。导致我国工业硅出口目的地主要是以日韩为主的亚洲国家。

2021年中国出口量同比增加25.7%。一方面,因全球疫情影响,海外工业硅供应链原料保障出现问题,供应量显著减少;另一方面,因需求持续恢复,全球加大从中国采购。

其中,中国工业硅出口到欧洲地区的数量同比增加36%、出口到日本同比增加22.2%、出口到韩国地区同比增加10%、除日韩外的其他亚洲地区同比增加33.3%。

2评估与展望

从蒸汽技术,到电力技术,再到信息技术。三次工业革命给人类带来了生产力与生产技术的迅猛发展,在带来巨大物质财富的同时,也使得人类对能源的需求与日俱增。世界范围内,传统能源消费以煤炭、石油、天然气为主,一方面不可再生资源的消耗量过大,另一方面利用过程中带来了严重的环境污染和生态危机。2021年全球与能源相关的二氧化碳排放量为363亿吨,同比增长6%,创历史新高。为应对全球气候变化,保障能源供给安全,寻求新的经济增长点,各国政府纷纷设立碳中和目标,提高能源转型的力度。在这样的大背景下,新兴能源市场迎来了爆发式增长。

硅元素是一种常见元素,在地壳中的储量排在第二位,仅次于氧,构成地壳总质量的26.4%,是碳元素的千倍之多。21世纪以来,金属硅、多晶硅和有机硅等主要产品被广泛应用于各领域,包括用来制作半导体材料、太阳能电池、各种集成电路、金属陶瓷、军事武器、光导纤维通信等,应用场景遍布建筑、电子、新能源、消费健康等数十个领域。

从供给端来看,全球工业硅供给格局中,我国产能产量占据绝对优势地位。2014-2021年期间,全球工业硅产能产量增长缓慢。得益于企业生产成本优势明显,终端消费市场集中,绝大部分增长来自于中国产能产量的扩张。我国工业硅产能产量占比持续提升,产能占比由77.4%升至78.96%,产量占比由67%提升至78%。2021年我国作为全球最大的工业硅生产国,全年产能499万吨,全球产能占比78.96%;全球工业硅总产量412万吨;我国产量达到 321万吨,占比77.93%。随着有机硅下游的不断渗透和多晶硅(太阳能光伏产业)的高速发展,2022年中国工业硅产量预计将刷新历史高位,达到355万吨左右。根据市场乐观预期,2025年,全球工业硅产量将增至814 万吨,中国产能峰值最高将达 681万;产量规模扩大到537万吨,年均复合增长12%;中国产量将达438万吨,较2021年累计增长38%,复合增长同样超过12%。

从需求端来看,全球工业硅需求和消费呈现上升趋势,从2013年的244万吨增长至2021年的418万吨。预计2022-2025年,全球工业硅需求将持续上升,至2025年全球需求将达到666万吨,年均增长率为12%。需求增长动力主要来自于中国高速发展的光伏产业和稳健增长的有机硅行业。2021年全球工业硅消费约340万吨,同比增加9.8%。全球下游消费主要集中在铝合金硅、有机硅和多晶硅,占比分别为37.3%、34.6%、22.2%。中国主要消费为有机硅、铝合金硅和多晶硅,分别占比38%、28%和26%。市场消费结构有比较明显的区别。当前国内工业硅产量基本能满足市场的需求。在低碳发展的要求下,光伏产业迎来迅猛发展阶段,多晶硅有望超过有机硅和铝合金成为占比最大的消费领域。

坚持发展新能源是向世界贡献更多安全、清洁、低碳能源的必然途径,通过发展新能源来服务人类社会的可持续发展已成为世界各国政府的共识,新能源发展不可逆转。在世界范围内鼓励新能源发展的大环境下,新能源发展的目标和政策也在不断调整和完善,形成了坚实的技术基础和规模效应,具备了长期稳定发展的条件。

以中国为例,2020年9月,第75届联合国大会一般性辩论上,总书记代表中国做出承诺,力争2030年达到“碳达峰”,并努力争取2060年前实现“碳中和”。这一目标提出后,我国出台一系列政策,相关工作快速推进。以能源革命、产业结构调整、新能源汽车推广为主要抓手推进节能减排。今年1月24日,总书记在中央政治局上强调要把促进新能源和清洁能源发展放在更加突出的位置,积极有序发展光能源、硅能源、可再生能源。关于硅能源,一方面要以多晶硅为原料,一是以多晶硅为原料,发展光伏发电,以替代传统煤炭发电;另一方面,发展有机硅材料,替代部分碳基材料,减少对化石能源的依赖。

因此,在世界经济发展放缓,环保监管力度加大的大背景下,电子电气、运输、建筑、医疗等以高科技为基础的产业发展给工业硅带来了弹性发展的机会。亚太地区尤其是中国、中东和非洲地区等新兴集群对工业硅的需求不断增长。随着太阳能光伏的加速发展,全球的工业硅市场迎来了新的发展机遇。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐