IPO观察|嘉曼服饰曾因刷单被警示,关店百家又募亿元开125家店

来源:红星新闻 2022-03-22 17:22:53

北京嘉曼服饰股份有限公司(以下简称“嘉曼服饰”)近期更新了招股书上会稿,其拟募资5.21亿元,保荐机构为东兴证券(601198.SH)。

2020年,嘉曼服饰从中小板铩羽而归,成当年第一家中小板IPO被否企业。红星资本局对比发现,嘉曼服饰前次被否的部分问题仍在。此外,嘉曼服饰报告期内减少直营店126家,却又准备募资亿元开125家店,募投合理性受到质疑。

曾被证监会警示

“刷单”行为仍然存在

嘉曼服饰成立于1992年,是一家定位中高端的童装运营企业,旗下拥有水孩儿、菲丝路汀两个自有童装品牌,暇步士、哈吉斯两个授权品牌,同时还代理阿玛尼、BOSS等国际一线品牌。

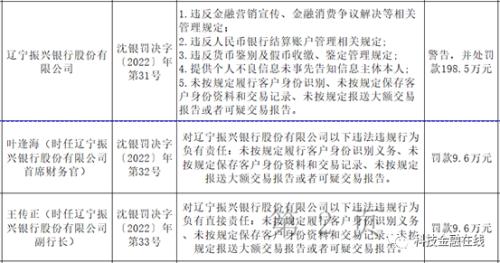

嘉曼服饰冲击资本市场最早可以追溯到2018年3月,但在排队时被证监会查出“存在刷单与自买货行为、固定资产相关内控不健全、使用个人账户支付款项或费用、未能充分抵消内部交易未实现利润、存货及其减值计提存在瑕疵等问题。”证监会在2019年7月对嘉曼服饰出具了警示函。

2020年1月9日,嘉曼服饰IPO被否。在发审会上,其刷单和自买货等瑕疵再次被提起,而且是首个询问的问题。另外两个问题则主要关于营业收入持续增长的原因及合理性、授权经营品牌的营业收入占比逐年增长等内容。

而嘉曼服饰备受诟病的“刷单”行为,此次IPO依然存在。

嘉曼服饰将非真实订单按照订单备注的关键词分为占库存、测试单、买家秀这三类。申报资料显示,2018年至2020年,占库存订单金额分别为18.16万元、4.71万元和13.49万元;测试单的金额分别为1.02万元、0.13万元和3.48万元;买家秀的金额分别为1.25万元、4.04万元和0.12万元。

招股书显示,嘉曼服饰于2020年5月制定了《电商事业部业务操作规范》,要求禁止一切形式的刷单行为。但值得一提的是,嘉曼服饰认为占库存、测试单这两种订单类型并不属于“刷单”行为,因为“既无虚假交易的主观故意,又未对店铺经营业绩产生任何影响”。

针对嘉曼服饰的“刷单”行为,深交所给予重点关注,在三轮问询中均有提及。

在首轮问询中,深交所要求嘉曼服饰说明前次申报受到警示函的行政监管措施的情况、对公司业绩真实性的影响等;第二次问询轮中,深交所再次要求嘉曼服饰补充说明前次申报因刷单行为被行政处罚,而本报告期内仍存在刷单行为的合理性。

在第三轮问询中,深交所要求嘉曼服饰披露占库存、测试单未归为刷单行为的合理性。

依赖授权品牌

存货较大,有跌价风险

招股书显示,2018-2020年,嘉曼服饰分别实现营业收入7.29亿元、8.97亿元、10.43亿元;归母净利润分别为6982.12万元、8948.38万元、1.19亿元。2021年,嘉曼服饰实现营业收入12.14亿元,较上年同期增长16.38%;归母净利润1.95亿元,较上年同期增长63.83%。

嘉曼服饰所销售的品牌中,授权经营品牌的收入占比最高,且逐年增长。2018-2020年及2021年上半年(报告期),嘉曼服饰授权经营品牌的营业收入分别为3.75亿元、5.07亿元、6.20亿元和3.30亿元,占主营业务收入比重分别为51.44%、56.53%、59.42%和61.49%。

招股书披露,嘉曼服饰的授权经营品牌为暇步士童装和哈吉斯童装。公司不拥有两个品牌在中国境内的商标所有权,其中暇步士品牌由品牌持有方汪尔弗林户外用品有限公司授权给天达华业,再由天达华业将暇步士童装品牌授权给公司。哈吉斯童装直接由品牌方LF CORP.授权给公司。

嘉曼服饰对授权经营品牌存在一定程度的依赖。一旦嘉曼服饰与授权方在合作中发生纠纷,或者在授权期到期后不再续约,将对公司经营业绩造成不利影响。

存货一直是服装行业的痛点,嘉曼服饰也不例外。

报告期各期末,公司存货账面价值分别为2.66亿元、2.71亿元、3.41亿元和3亿元,占各期末总资产的比例分别为39.32%、33.87%、32.43%和29.70%,占比较高。公司存货计提跌价准备分别为4609.23万元、5034.73万元、5535.07万元和4971.10万元。

如因市场环境发生变化或竞争加剧导致存货跌价增加或存货变现困难,将导致公司运营效率降低、存货跌价准备计提较多,从而对公司的经营业绩造成不利影响。

直营店减少126家

又要募资亿元开125家店

招股书显示,本次IPO,嘉曼服饰拟募资5.21亿元,1.05亿元用于营销体系建设项目,3.13亿元用于电商运营中心建设项目,2334万元用于企业管理信息化项目,8000用于补充流动资金。

其中营销体系建设项目,具体内容为:拟定在全国一二线城市选择合适场所,以购置和租赁相结合的方式布置线下直营门店,对门店进行装修以营造良好的购物消费环境并完成直营门店备货,直营门店共计125个。

但线上销售收入已逐渐成为嘉曼服饰主营业务收入的主要来源,报告期内,公司线上销售收入占主营业务收入的比例分别为42.75%、52.91%、61.59%和62.17%,其中通过唯品会、天猫、京东三家电子商务平台销售收入占线上销售收入的比例分别为96.15%、92.52%、91.63%和89.13%,存在线上销售收入占比较高且集中的风险。

由于电商业务的快速发展,部分线下店铺销售下降,嘉曼服饰根据店铺实际销售情况,关停了部分线下店铺。

公司直营门店从2018年初的325家降至2021年上半年末的199家,累计开店131家,关停230家,净减少99家,此外,还有27家直营店转加盟店。如此一来,其直营店共计净减少126家。

此外,公司的加盟店数量在2018年、2019年大幅增长后,也开始减少,由2019年末的568家降至2021年上半年末的460家,净减少了108家。

然后,嘉曼服饰在报告期内减少126家直营店之后,却又要募资开店,募投项目合理性备受质疑。

此外,红星资本局注意到,这一项目的具体内容和耗资与前次IPO基本相同。但房产、建材价格已经不能和四年前同日而语,目前的大环境下是否有必要大举开店也存在疑问。

嘉曼服饰二次冲击IPO能否成功,红星资本局将持续关注。

红星新闻综合报道 记者 俞瑶 余冬梅

编辑 陶玥阳

(下载红星新闻,报料有奖!)

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐