新能源材料产业月度形势分析

来源:五矿经济研究院 2021-10-11 18:23:01

摘要:8月我国新能源(行情600617,诊股)汽车销量同比大增181.9%,动力电池装车量同比增长144.9%,磷酸铁锂占比持续提升;7月全球新能源汽车销量同比增长94%,欧洲市场增速有所放缓。赣锋锂业(行情002460,诊股)通过并购获得墨西哥Sonora锂黏土项目控制权,巴斯夫收购杉杉能源51%控股权,清陶368Wh/kg固态电池通过国家强检认证。原料价格方面,锂价强势加速上攻,钴市镍市震荡运行。

一、原材料价格走势分析

(一)锂

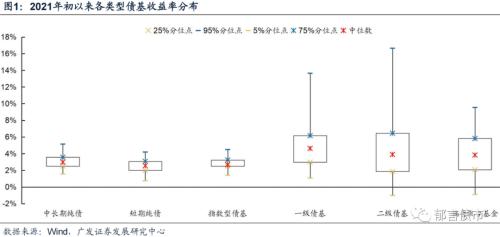

8月中旬以来,碳酸锂和氢氧化锂市场价格强势加速上涨。9月15日,上海有色碳酸锂(99%)现货价格为14.7万元/吨,相比上月同期上涨53.9%;氢氧化锂(56.5%)价格为14.55万元/吨,相比上月同期上涨31.7%。碳酸锂价格再次反超氢氧化锂价格。

锂市场价格的大幅上涨与澳洲皮尔巴拉公司的锂精矿拍卖的刺激有重大关系,尽管拍卖目前仅仅是小众增量市场,但在锂资源紧缺的情况下,未来可能对市场定价机制产生重大影响。

从基本面上看, 碳酸锂终端需求持续快速增长。7月,全球新能源汽车销量同比增长94%,欧洲新能源汽车在汽车市场整体同比下跌24%的情况下取得64.7%的同比增长。美国在政策的激励下,新能源汽车销量增速达到141.7%。8月,我国新能源汽车销量同比大增181.9%。总体来看,全球新能源汽车发展态势非常好,对未来的预期也非常乐观。而锂资源供给端行业整合提速,但实际的产量增量却非常有限,供需矛盾持续激化。

氢氧化锂是高镍三元的必需原料。中国以外的新能源汽车市场基本全部采用高镍三元电池,因此欧美市场的火爆有利于氢氧化锂的消费。国内市场磷酸铁锂电池持续回暖,三元电池市场增长空间受到进一步挤占,磷酸铁锂装机量已经连续两个月超过三元电池,并且差距持续扩大。预计这种趋势将持续3-5年的时间。但从长期趋势看,随着三元电池的安全性不断得到实质性提升,朝着固态电池的方向发展,大幅提升能量密度并带来单位成本下降,未来高镍三元电池的主流地位不会改变。

展望后市,在行业终端需求持续爆发式增长、供需矛盾持续激化的背景下,锂资源价格未来有望突破历史最高价,并继续保持强势。

图1:碳酸锂/氢氧化锂价格走势图

数据来源:同花顺(行情300033,诊股)iFind,五矿经研院

(二)钴

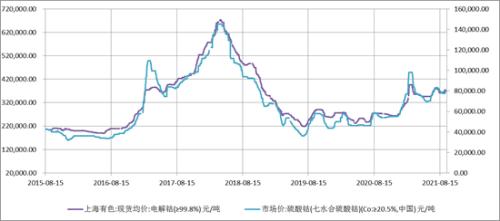

8月中旬以来,钴市场震荡运行,同时有所分化。9月15日,电解钴价格为37.5万元/吨,相比上月同期上涨3.4%;硫酸钴价格为7.875万元/吨,相比上月同期下跌1.6%。

相对于锂市场,钴市场的走势要沉闷得多。一方面是供给端洛阳钼业(行情603993,诊股)TFM项目供给增加的压制。8月6日,洛阳钼业公告称将投资建设刚果金TFM铜钴混合矿项目,预计新增1.7万吨的钴资源供给。消息发布后,钴价应声下跌。

另一方面,需求端的变化也有一定负面冲击。我国磷酸铁锂电池的产量已经连续4个月超过三元电池,8月份磷酸铁锂电池的装机量连续两个月超过了三元电池。三元电池装机同比增速仅51.9%,大幅落后磷酸铁锂361.8%的同比增速,同时环比增速已经连续两个月为负值,这也给钴的消费增长蒙上了一层阴影。欧美市场则依然以三元电池为绝对主流。欧洲市场7月涨势有所减缓,但美国市场又随着政策发力迎来快速增长。总体来看,钴的终端需求依然积极看涨。

展望后市,我们认为钴价的下跌具有事件性和短期性。在终端市场保持强势的背景下,预计市场在充分调整后将延续上涨的趋势。

图2:电解钴/硫酸钴价格走势图

数据来源:同花顺iFind,五矿经研院

(三)镍

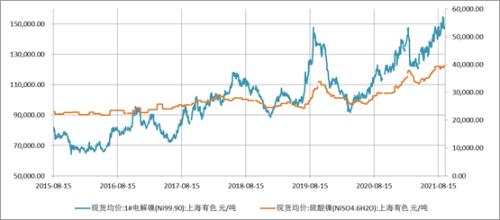

8月中旬以来,镍市场继续在高位震荡运行。9月15日,电解镍价格为14.765万元/吨,环比上月同期下跌0.2%。硫酸镍(六水硫酸镍)9月15日价格为3.9万元/吨,环比上月同期下跌0.6%。从近两年的走势看,硫酸镍市场日益受到电解镍市场的影响,两者相关度日益提升,硫酸镍波动幅度相对较小。

电池用镍的基本面情况变化不大。需求端,国内三元电池装机同比依然增长50%,尽管特斯拉中国工厂的对欧出口不断增加,但欧美市场三元电池仍占绝对主流,三元电池随新能源汽车市场的增长而持续快速增长。同时,三元电池的高镍化持续推动,有利于进一步增加电池镍的应用。供给端,前期力勤OBI岛HPAL项目首批氢氧化镍钴产品正式投产带来供给扩张的预期,但是镍市场在经历2月底青山集团高冰镍10月供货消息的冲击后,似乎对此消息已经不再敏感。

展望后市,从中长期基本面上看,受新能源汽车动力电池行业的拉动,电池镍的需求总体乐观,镍价不具备大幅下跌的基础,预计仍将保持强势震荡态势。但供给端扩张的短期影响也不能忽视,随着下半年青山集团正式供货的临近(10月份),镍市场价格必将再次受到考验。在此之前,预计市场仍将以强势震荡为主。

图3:电解镍/硫酸镍价格走势图

数据来源:同花顺iFind,五矿经研院

二、主要行业动态回顾

(一)8月我国新能源汽车销量同比大增181.9%

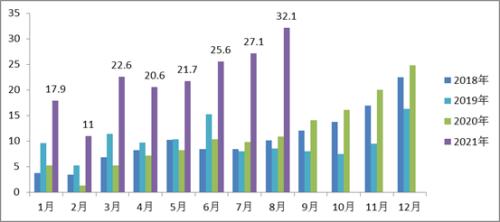

根据中汽协数据发布,2021年8月,我国新能源汽车产销量分别为30.9万辆和32.1万辆,同比分别增长180.6%和181.9%,环比分别增长8.8%和18.6%,延续强劲的增长态势。分类别看,8月,纯电动汽车产销分别完成25.2万辆和26.5万辆,同比均增长约190%;插电式混合动力汽车产销分别完成5.62万辆,同比分别增长1.4倍和1.7倍;燃料电池汽车产销分别完成40辆和38辆。从新能源汽车的用途类型看,乘用车占绝对主力,商用车占比不足5%。

从累计情况看,我国1-8月,新能源汽车产销181.3万辆和179.9万辆,同比增长192.8%和194.0%。

新能源汽车产销量的大幅增长是在汽车行业整体进入“淡季”的背景下完成的(8月,汽车整体产销量环比分别下降7.4%和3.5%,同比分别下降18.7%和17.8%),呈现出“淡季不淡”的特点,显示出新能源汽车行业无可阻挡的蓬勃发展势头。这种增速也超出了市场的预期。8月,我国新能源汽车市场渗透率达到17.8%,1-8月累计销量的渗透率约为11%。国内龙头车企的爆款车型持续热销,显示出新能源汽车的产品力已经得到了市场的认可,消费者购买和驾驶新能源汽车正在成为新的时尚。

图4:我国新能源汽车月度销量示意图(万辆)

数据来源:中汽协,五矿经研院

(二)8月动力电池装车量同比增长144.9%,磷酸铁锂占57.1%

根据中国汽车动力电池产业创新联盟数据发布,2021年8月,我国动力电池产量和装车量分别为19.5GWh和12.6GWh,同比分别增长161.7%和144.9%;环比增长12.3%和11.2%。其中,三元电池产量和装车量分别为8.4GWh和5.3GWh,同比分别增长91.5%和51.9%,环比分别增长4.8%和下降2.1%,三元电池装机数据连续两个月环比下跌;磷酸铁锂电池产量和装车量分别为11.1GWh和7.2GWh,同比分别增长268.2%和361.8%,环比分别增长18.8%和24.4%。

从累计数上看,1-8月我国动力电池产量和装车量分别为92.1GWh和76.3GWh,同比增长210.9%和176.3%。其中,三元电池和磷酸铁锂电池装车量分别为40.9GWh和35.2GWh,同比增长111.2%和338.6%,两者占比约为53.6%和46.2%。

行业集中度方面,2021年8月,我国共计38家动力电池企业实现装车配套,同比减少5家。其中,排名前3、前5、前10的动力电池企业的装车量占总装车量的比例分别为76.3%、83.9%和91.6%。

总体来看,受新能源汽车产销量大幅增长拉动,动力电池装机量连续13个月实现同比增长,保持了强劲的增长态势。从结构上看,磷酸铁锂单月装机量连续两个月超过三元电池,且领先幅度进一步拉大。8月三元电池的装机量占比显著下滑至42%,环比下降6.7个百分点;磷酸铁锂电池装机占比上升至57.1%。从市场实际情况看,由于磷酸铁锂成本较低,各大车企都积极采用磷酸铁锂电池以提升整车成本竞争力。特斯拉在二季度财报电话会议上表示,未来2/3的电池都将采用磷酸铁锂。比亚迪(行情002594,诊股)则在全系车型中都将采用磷酸铁锂刀片电池。预计在固态电池真正发力之前,磷酸铁锂电池的回暖势头仍将延续。

(三)7月全球新能源汽车市场销量同比增长94%

根据EV Sales 统计,7月份全球新能源乘用汽车销量达到48.05万辆,同比增长94%,环比下降17.7%。今年1-7月,全球新能源乘用汽车销量达到约302.1万辆,同比增长153%,1-7月全球新能源汽车的市场渗透率达到6.5%。

从主要市场分布看,7月中国新能源汽车(乘用车)销量为27.1万辆,同比增长176.5%;欧洲销量为16.1万辆,同比增长64.7%;美国销量为5.8万辆,同比增长141.7%。欧洲市场增速有所下滑,但在汽车市场整体同比下跌24%的情况下,能取得这样的增速已属不易。

从三大市场占比看,1-7月,中国新能源汽车(乘用车)销量为146.5万辆,占全球新能源汽车市场的48.5%;欧洲销量为119.3万辆,约占全球的39.5%;美国销量为33.1万辆(Marklines数据),约占全球的11.0%。

(四)赣锋锂业获得墨西哥Sonora锂黏土项目控制权

据外媒报道,英国上市公司Bacanora Lithium已同意中国赣锋锂业提出的2.848亿欧元现金收购要约。赣锋锂业此前已经持有Bacanora公司28.88%股份。若本次要约收购成功,赣锋将最终控股Bacanora公司,持股比例视Bacanora公司股东履行的接受程序结果而定,最多可达100%控股。

这笔交易将使这家中国最大的锂生产商获得墨西哥Sonora锂黏土项目的控制权。据悉,墨西哥Sonora锂黏土项目是目前全球最大的锂资源项目之一,锂的总资源量约为880万吨碳酸锂当量。锂黏土提锂的工艺特点是能够同时兼具矿石提锂及盐湖提锂的优点,能够以矿石提锂的速度在短时间内完成提锂过程,也能够以类似卤水提锂的较低成本完成提锂。该项目位于美国边境以南170公里处,将于2023年投产,预计一期投产后年化氢氧化锂产能为2万吨。

赣锋锂业是目前全球最大的锂生产企业,拥有“锂盐湖+锂辉石+锂黏土”多元布局。主要资源包括:澳大利亚的Mount Marion锂辉石矿(50%)、阿根廷的Cauchari-Olaroz锂盐湖(51%)、Mariana锂盐湖(88.75%)、墨西哥的Sonora项目、爱尔兰Avalonia 锂辉石矿(55%)等。此外,上个月赣锋还斥资3.43亿加元发起对加拿大Millennial的要约收购,后者持有PastosGrandes锂盐湖项目以及CauchariEast锂盐湖项目100%权益。今年6月,赣锋还斥资1.3亿美元收购了马里Goulamina锂矿50%的股权。

赣锋锂业2021年拥有 8万吨的氢氧化锂、4万吨碳酸锂及1600 吨金属锂产能,2022 年将新增阿根廷 Cauchari-Olaroz锂盐湖项目4 万吨电池级碳酸锂产能。赣锋锂业计划于 2025 年形成年产 10 万吨LCE 矿石提锂、10 万吨 LCE 卤水及黏土提锂产能。

(五)巴斯夫收购杉杉能源51%控股权,成立巴斯夫杉杉电池材料公司

据巴斯夫发布消息,8月31日,巴斯夫完成收购杉杉能源51%股权,合资组建巴斯夫杉杉电池材料有限公司。

今年5月,杉杉股份(行情600884,诊股)宣布将引入巴斯夫作为合资方,并向其转让湖南杉杉能源约20%的股份。同时,巴斯夫向其他小股东购买31.3562%的股权。8月31日,各方完成股权交割,杉杉股份对杉杉能源的持股比例由原来的68.6438%降至49%,为其第二大股东。

新组建的巴斯夫杉杉在湖南和宁夏建有四处基地,业务涵盖原材料、正极前驱体、正极材料及电池回收,目前正极材料产能达6万吨。巴斯夫杉杉计划将在2022年实现9万吨产能。

巴斯夫表示,随着此次交易的成功交割,巴斯夫实现了践行战略路线图的重要一步:建立全球电池材料价值链,在2022年实现全球产能16万吨。巴斯夫的全球生产和研发布局将确保巴斯夫能在所有主要市场为电池制造商和汽车厂商提供定制化的正极材料,并实现高效、就近和协同效应。

(六)清陶368Wh/kg固态电池通过国家强检认证

近日,清陶官网微信发布消息称,清陶QT-360高能量密度产品在国家机动车产品质量监督检验中心(上海)完成国家强检认证测试。该产品电池单体实测放电容量(1/3C)超过116Ah,能量密度为368Wh/kg。

据悉,清陶发展于2018年建成国内首条固态锂电池生产线,开发的第一代量产型动力固态锂电池产品,于2019年通过国家机动车产品强检。清陶发展董事长曾表示,将于今年9月底发布最新款固态锂电池,应用到新能源汽车上。该款固态电池续航里程可达1000公里,同时支持快充模式,充电15分钟可实现600公里的续航里程。

较于传统液态电池,固态锂电池安全性和能量密度更大、续航时间更持久。不久前,丰田宣布推出世界上第一辆获得正式牌照的配备全固态电池的原型车。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐