“叶飞概念股”崩盘,利好各种“茅台”?机构看好结构性机会

来源:中国证券报 2021-05-18 09:24:11

5月17日,A股三大股指集体冲高,两市成交额超过9300亿元,为最近2个月来新高;不过,今日沪深两市个股跌多涨少,“叶飞概念股”及相当部分中小票普跌。

展望后市行情,机构认为部分上市公司的负面消息对市场整体冲击有限,A股中期有望重回震荡向上走势,市场不乏结构性投资机会。

茅指数两日反弹逾5%

截至5月17日收盘,上证指数涨0.78%,报3517.62点,收复3500点关口;深证成指涨1.74%,报14456.54点;创业板指涨2.60%,报3112.74点,收复3100点关口。

来源:Wind

从成交情况看,今日沪深两市成交额超过9300亿元,已是连续4个交易日持续放量。从3月中旬以来,两市日成交额多在6000亿元至8000亿元区间内徘徊,直至4月中旬交易规模才有所扩大,上周五两市日成交额才时隔2个多月重上9000亿元关口。

从技术角度出发,华鑫证券指出,目前沪指已经成功突破60日均线,本轮形成趋势行情关键在于沪指放量站上3500点。从短期风险角度,部分上市公司的负面消息或对整个A股生态有所影响,但鉴于其主要集中在小市值公司,故对市场整体冲击有限。

今日两市合计1303只个股收涨,而下跌个股数接近2900只,这意味着今日行情更多是由权重白马股而非此前热门的中小票带动。从茅指数看,Wind数据显示,今日指数收涨2.79%,近两个交易日累计涨幅已超过5%;成分股中汇川技术(行情300124,诊股)涨停,亿纬锂能(行情300014,诊股)、万华化学(行情600309,诊股)、药明康德(行情603259,诊股)、迈瑞医疗(行情300760,诊股)等收涨逾5%,爱尔眼科(行情300015,诊股)、比亚迪(行情002594,诊股)、泸州老窖(行情000568,诊股)、东方雨虹(行情002271,诊股)等收涨逾4%。

来源:Wind

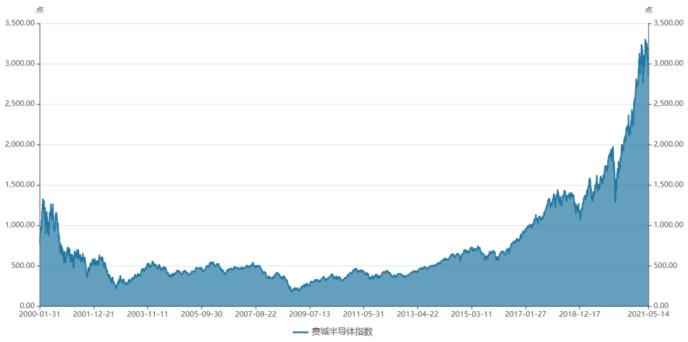

今日多只TMT及医药个股创出历史新高。

Wind数据显示,士兰微(行情600460,诊股)、柏楚电子(行情688188,诊股)、富满电子(行情300671,诊股)盘中集体创出历史新高,医药板块创出新高的个股既有千亿市值的智飞生物(行情300122,诊股)、长春高新(行情000661,诊股)、华熙生物(行情688363,诊股)、康龙化成(行情300759,诊股),也有美迪西(行情688202,诊股)、康德莱(行情603987,诊股)等中小市值公司。

来源:Wind

3只“叶飞概念股”现身龙虎榜

今日“叶飞概念股”是市场关注的焦点,在业内人士看来,“叶飞概念股”的集体下挫是中小票翻绿的影响因素之一。中国证券报记者梳理发现,部分“叶飞概念股”今日现身市场龙虎榜,从买卖席位看,一些平时表现活跃的营业部参与交易。

Wind数据显示,截至收盘,今日“叶飞概念股”中东方时尚(行情603377,诊股)、今创集团(行情603680,诊股)、法兰泰克(行情603966,诊股)、隆基机械(行情002363,诊股)、祥鑫科技(行情002965,诊股)、ST华钰(行情601020,诊股)等个股批量跌停;而根据东方财富(行情300059,诊股)数据,东方时尚、今创集团、ST华钰三只个股入围今日龙虎榜。

从买入卖出金额最大的前5名券商营业部的交易频次看,今日交易上述三只个股的券商营业部多数在近期对相关个股交易并不活跃,一些营业部甚至在今日上榜前1年内都未对相关个股进行过交易;然而也有两家营业部交易异常活跃,分别是华鑫证券有限责任公司上海分公司以及东方财富证券股份有限公司拉萨东环路第二证券营业部,其均属东方时尚、ST华钰买入金额最大前五名席位的第四位。

来源:东方财富

从东方财富披露数据看,两家营业部近三个月入围龙虎榜的次数分别达到631次和546次,上榜成交总额分别达129.96亿元和70.32亿元。

关注成长弹性和业绩成色

展望后市,华泰证券(行情601688,诊股)认为,前期市场担心全球通胀压力对内外政策、内外利率、内外增长的影响,5月12日相关数据及政策表态显示出“靴子落地”效应及“定心丸”作用,因此5月13日是A股行情分界点,后续大盘有望突破横盘震荡状态。

山西证券(行情002500,诊股)认为,在市场预期大幅提升、整体估值随着业绩兑现下降的背景下,目前A股整体的性价比较高,全球疫情边际变化将导致大宗商品价格快速上涨格局被打破,有利于部分资金回流A股,市场下跌空间有限,中期有望重回震荡向上走势,市场不乏结构性投资机会。中长期来看,在宏观经济维持高景气的背景下,高景气板块盈利增速预期将继续抬升,建议投资者继续关注基本面良好、拥有中长期逻辑的高盈利确定性标的。

东兴证券(行情601198,诊股)认为,新一轮复苏周期下,应不以传统行业分类进行配置,更加注重成长弹性和业绩成色。具体来看,上游资源的行情将从全面上涨转向分化加大,建议关注供需缺口能维持的电解铝、钢铁冶炼、煤炭;下半年中下游行业的弹性更值得关注,包括成本转嫁能力强、能够穿越涨价周期的电子(半导体代工、封测及设备)、电新(光伏、新能源汽车)、机械(工业设备)和轻工制造(家居);而当PPI见顶回落,此前因成本端压力而受损严重、但行业需求旺盛的家电(白电、厨电)、汽车(零部件)有望否极泰来。