【挖财报】零售之王招商银行年报五大看点:盈利能力堪比两个茅台,私行AUM突破2.77万亿,存款成本率续降

来源:金融界网 2021-03-19 20:25:46

金融界网3月19日消息 继平安银行(行情000001,诊股)之后,万众瞩目的招商银行(行情600036,诊股)也揭开了神秘的业绩面纱。

不少投资者在业绩快报中其实就已一睹招行风采了,但一份详实的年报则能从更多维度为投资者揭开万亿招行的2020。

金融界《挖财报》从几个维度进行了招行财报剖析,包括负债端、资产端、收入结构端、成本盈利能力等几方面。

四季度明显反弹

作为银行业的零售典范,2020年在疫情考验下,招商银行的经营成色具体又是怎么样呢?

从数据来看,招商银行过去一年实现营业收入2904.82亿元,增幅7.70%;归属于本行股东的净利润973.42亿元,同比增加44.75亿元,增幅4.82%。

一个直观的数据就是,招行每营业一天就能入账接近8亿元,每日净赚2.6亿元,相当于开动了两个茅台这样的“印钞能力”。

而分解2020年1-4季度,招商银行单季归母净利润同比增速分别为10.12%、-13.32%、 0.71%、32.71%。

其中,四季度单季的营收和净利润增速均较3季度有了明显的反弹。

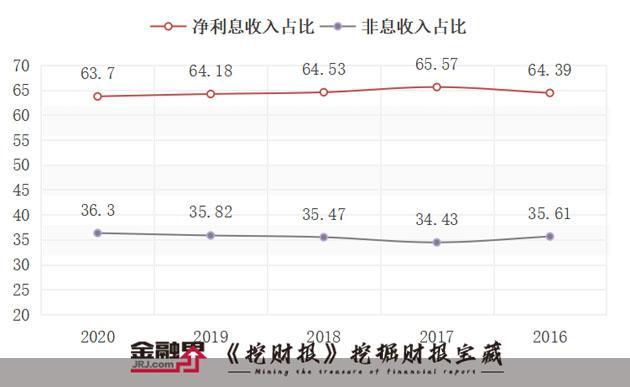

强大的零售业务与“非息收入”

在利息收入增速放缓的大趋势下,银行非息收入的增长自然是一大亮点。

而招行向来以其卓越的零售能力著称,这种资本消耗少的轻银行模式也成了业内推崇的主流。拆分来看,银行的非息收入其实大同小异,包括银行手续费、贷款佣金、托管及其他业务。一般而言,招行结构都是前高后低。

2020年,招行“非息净收入”达到1054.51亿元,同比增长9.15%,占比为36%左右。

具体地,净手续费及佣金收入794.86亿元,同比增长11.18%。其中,代理服务手续费收入185.07亿元,同比增长35.28%,是分项中同比增长最高的一项,年报称,这主要是资本市场活跃,代理基金收入快速增长导致。此外,其他净收入259.65亿元,同比增长3.36%。这部分主要是由一些公允价值变动损益与投资收益组成。

金融界查询,对比同行业来看,招行36%的非息收入占比属于领先水平。比招行这一水平高的如宁波银行(行情002142,诊股),这一数据已经高达40%以上;与其比肩的如平安银行,这一数值为35%;而四大行来看,工行、中行、建行均在30%左右,农行则为20%。

业内人士称,作为银行界的“渠道之王”,随着渠道龙头化,近些年招行分到的代理服务手续费(即招行帮助保险、基金、信托等销售产品收取的渠道费和销售提成等)和托管及其他受托业务手续费也在稳步提升。

私行规模突破2.77万亿

在零售食物链的顶端,招行的私行业务仍旧一骑绝尘。

截止去年年底,招行零售业务持续发力,零售客户数、AUM稳健增长。年报显示,招行零售管理客户总资产(AUM)达8.94万亿元,当年增量超1.4万亿元。

私人银行客户(指在本公司月日均全折人民币总资产在1,000万元及以上的零售客户)达到将近10万户,较上年末增长22.41%;管理的私人银行客户总资产2.77万亿元,较上年末增长24.36%;户均总资产2775.27万元,较上年末增加43.61万元。

金融界了解到,这一私行规模仍旧是业内第一水平。

招行年报表示,这是强大的客户基础与金融科技的结合。招行内部通过深化金融科技运用,在客户需求精准识别、客户经理专业能力提升、专业金融服务方案提供、内部运营流程优化等方面加速了私人银行业务的数字化进程,使得业务运营效率和客户服务体验均得到显著提升。

负债端成本续降

零售的一端是资产生息能力,另一端则是负债的成本压力。

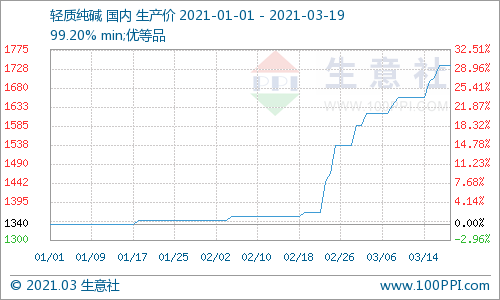

2020年,招行客户存款总额56,283.36亿元,较上年末增长16.18%。招行全年新增存款7814亿,较2019年的新增量4437亿提升3376亿。

存款规模高增的同时,存款的付息成本还在下降。

年报显示,招行存款成本率从上年的1.58%下降至了2020年的1.55%,这进一步彰显了招行的客户基础。在资产端收益率本就普遍下行的大环境下,招商银行仍能保持住合意的净息差水平。

中泰证券(行情600918,诊股)表示,2021年信用扩张边际放缓,招商银行超强的揽储能力就是其在新的一年公司净息差的稳定器。

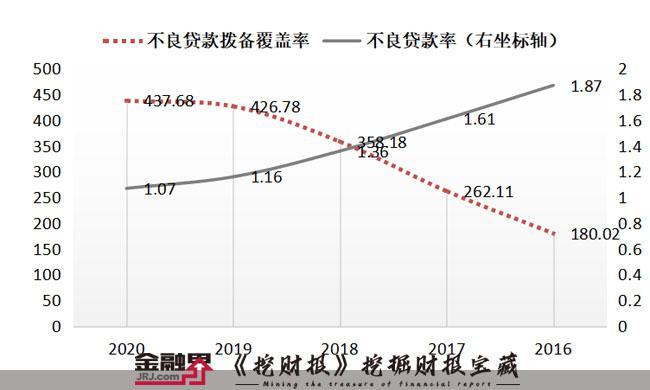

资产质量优异持续

此外,从资产质量来看,无论是不良率还是拨备覆盖率,招商银行都呈现了良好态势。

2020年,招行不良率为1.07%,环比下降6bp。不良率自2016年来持续下降,当前已来到了2014年来的低位;其二,公司拨备覆盖率437.68%,环比提升12.9%,安全边际很高。

在疫情之后招行仍然能保持资产质量向好,侧面反映了招行的风控水准。业内人士对金融界表示,招行在前三季度进行了大幅度的不良核销以及不良的提前确认,这也是其资产质量能继续改善的原因。

市场开出3倍PB估值

目前,卖方均比较看好招商银行的龙头地位。其中,中信建投(行情601066,诊股)更是为其开出了3倍PB,87.55元/股的目标价。

中信建投如是写道,“我们预计,招行2021年营业收入同比增长11.2%,归母净利润同比增长15.2%,当前股价对应PB为1.85x。维持买入评级,目标价87.55元,上行空间64%”。

在其看来,无论从招商银行自身历史、抑或是海外同业及境内同业的经验上,招商银行都是被明显低估的一只。

对标海外,国际大行在发展的黄金阶段(2005-2008年)期间,其估值普遍在2-3倍,如今,招行已经明显超越了彼时国际大行的最优水平,但估值上却并未对应跟上。对标国内同业,中信建投认为,招行调整后ROE应是上市银行平均水平的2倍左右。

从后一点看来,资本市场已经给与了招行应有的估值;而从前一点来看,万亿招行仍在等待市场先生的“纠偏”。