华安基金发售“双人管理”新债基 周益鸣一拖八最低回报率告负

来源:金证研 2021-01-29 22:24:03

Photo by Derek Liang on Unsplash

“这足以载入史册。”近日,一直被视为“韭菜”的散户们,一举令知名沽空机构香橼、大型对冲基金Citadel(城堡投资)、千亿资产对冲基金Melvin纷纷“缴械投降”,引起不少热议。再观5只创新未来基金,自1月21日转入场内交易以来,经历了“过山车”式大涨大跌。拉长时间来看,年初以来,爆款基金持续吸引着大众的眼球。而就在爆款基金频繁刷屏,银行、券商等基金销售机构一展拳脚的同时,还有部分第三方销售机构却在被基金公司“抛弃”。值得一提的是,2月1日起,公募基金管理人的指数基金开发将迎来新规约束。

今日是1月份最后一个交易日。回顾1月28日,南方基金管理股份有限公司(以下简称“南方基金”)发行了一只股票型基金。1月27日,华安基金管理有限公司(以下简称“华安基金”)推出了一只债券型基金,光大保德信基金管理有限公司(以下简称“光大保德信基金”)则祭出了一只股票型基金。

一、基金行业动态

1、投资者之间的史诗级对决,“韭菜”大举逼空“干翻”基金大佬

“这足以载入史册。”一直被视为“韭菜”的散户们,竟然一举令知名沽空机构香橼、大型对冲基金Citadel(城堡投资)、千亿资产对冲基金Melvin纷纷“缴械投降”。截至1月28日19时30分,在散户的持续追涨下,GameStop(游戏驿站)股价盘前涨幅一度超过40%,一举扭转此前下跌13%的颓势。这意味着,这只一度濒临破产的美股上市公司过去一个月以来涨幅超过17倍,令参与沽空的香橼、Melvin等机构投资者累计浮亏逾386亿美元。

散户大举逼空“干翻”基金大佬,甚至引发美国新政府与金融监管部门的高度关注。美国白宫新闻发言人Psaki表示:“GameStop的不寻常交易很好地提醒我们,股市并不是衡量我们经济健康状况的唯一标准。”然而,政府与监管部门的关注,并没有让这场散户与机构投资者之间的史诗级对决“降温”。

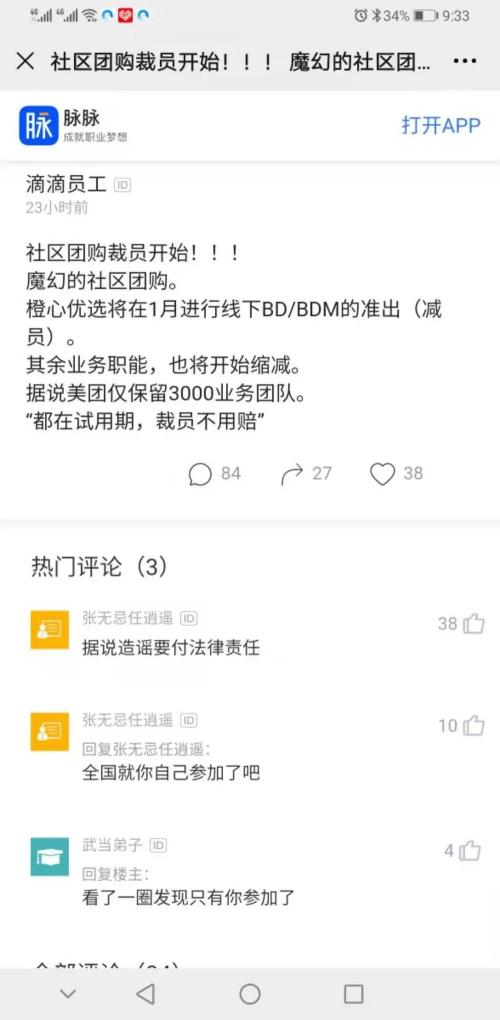

2、爆款潮下“有人欢喜有人忧”,中小型第三方基金销售机构求生艰难

年初以来,爆款基金持续吸引着大众的眼球。相比2020年权益基金的巅峰时刻,今年更是出现了单日销售规模突破两千亿的新基金,数据不断刷新。据了解,就在爆款基金频繁刷屏,银行、券商等基金销售机构一展拳脚的同时,还有部分第三方销售机构却在被基金公司“抛弃”。

事实上,不少第三方销售机构在当前公募基金发行潮中仍处于劣势。一方面是公募基金销售管理办法的压力,另一方面,银行、券商等渠道持续发力带来的挤压,中小型第三方基金销售机构求生艰难。与此同时,一些头部互联网第三方基金销售机构日渐强势。就在蚂蚁财富以及腾讯理财通、天天基金等互联网第三方销售巨头的不断蚕食下,中小型第三方机构的处境已经十分微妙。

3、创新未来基金昨日再度下跌,上市首周涨幅坐了“过山车”

1月28日,易方达、鹏华、汇添富、华夏、中欧5只创新未来基金再度大幅下跌,回归净值附近。自1月21日转入场内交易以来,创新未来基金经历了“过山车”式大涨大跌。

据了解,二级市场交易价格出现较大幅度的溢价,明显高于基金份额净值的原因是由前期二级市场可交易的份额少、交易不活跃、流动性不足所导致的。在连续的涨停后,场外的份额陆续转到场内,可卖的份额逐渐增多,供给变化引发了价格的下跌。

4、“剑指”ETF乱象,指数基金开发新规2月1日起实施

2月1日起,公募基金管理人的指数基金开发将迎来新规约束。新规除了对基金管理人专业胜任能力做出定性规定外,更为备受关注的是对指数成份股数量、前五大权重标的占比等细节做出明确限制。分析指出,相关约束政策的出台是针对ETF产品申报“大跃进”的乱象。在市场环境改善的基础上,指数基金有望成为投资者多维度参与市场行情的重要选择工具,这也有望为市场持续引入中长期增量资金。

根据上交所和深交所近日发布的《指数基金开发指引》,自2月1日起,基金管理人拟开发指数基金并在交易所上市交易的,需要符合以下条件:如果标的指数为非宽基股票指数的,标的指数的成份证券数量应不低于30只;标的指数的单一成份证券权重不超过15%,且前5大成份证券权重合计占比不超过60%。

5、去年公募基金抢发“爆款”,部分产品“配方”相同缺乏新意

2020年基金四季报中,各公募基金都披露了持仓数据。然而,某些基金竟拥有同样的“配方”,持仓配置高度一致,甚至业绩曲线几近重合,短期、中期、长期业绩仅相差不到0.1%,宛如一对“双胞胎”。此外,公募基金抢发“爆款”,新发产品层出不穷,但一些新发产品却缺乏新意,甚至同一时期接连发行“孪生”产品。

2020年,公募基金一路高歌猛进,全年共发行1,435只产品,发行规模达到3.16万亿元。如此火热的发行盛况背后,部分新产品却明显缺乏新意,一家基金公司甚至在同一时间发行高度相似的“孪生”基金。例如,上海某大型公募基金公司1月份发行了2只混合型基金,不仅基金名称只相差一字,而且基金招募说明书显示,这两只基金的基金经理、投资范围、投资策略、业绩比较基准都一模一样,相似度极高。从基金招募说明书来看,投资者根本无法区分这两只新发基金的差异。

二、基金公司动态

1、深交所首只中日互通ETF落地,工银瑞信大和日经225ETF正式获批

中日ETF互通开通一年半以来,中日资本市场的双向开放再进一程。1月25日,深交所首只中日互通ETF——工银瑞信大和日经225ETF正式获批。这标志着深交所与日本交易所集团此前约定的推进ETF产品互通正式落地。

据悉,工银瑞信是参与此次ETF互通项目的唯一一家中方基金公司。自中日ETF互通项目启动以来,工银瑞信基金一直积极参与其中,与日本领先的基金管理公司——大和资产管理株式会社建立了良好的合作关系,双方分别选定了流动性好、市场代表性强和具有改革创新意义的日经225指数、粤港澳大湾区创新100指数等指数作为跟踪投资的标的指数,新开发的产品将为两国投资者提供分享对方资本市场发展成果、分散投资风险的良好机会。据了解,大和资产管理投资于工银瑞信粤港澳大湾区创新100ETF的产品也于1月26日获批,产品成立后将在东京证券交易所上市交易。这是中日两国证券交易所和资管机构深化务实合作的又一重要成果。

2、创金合信数字经济主题股票基金发公告,增聘王浩冰为基金经理

1月28日,创金合信数字经济主题股票型发起式证券投资基金(下称“创金合信数字经济主题股票基金”)发布公告称,增聘王浩冰为新任基金经理。

公告显示,王浩冰是华盛顿大学硕士,目前具有8年证券投资管理从业经验,2012年7月加入中信证券股份有限公司研究部,任高级经理,2015年6月加入华商基金管理有限公司研究发展部,任行业研究员,2017年9月加入华泰资产管理有限公司权益投资部,任投资经理助理,2018年7月加入中庚基金管理有限公司,历任投资研究部投资经理助理、投资顾问部任投资经理,2020年11月加入创金合信基金管理有限公司权益投资部任研究员,现任基金经理。

3、红塔红土盛世普益混合基金年内首次分红,成立以来回报率超70%

1月28日,红塔红土盛世普益灵活配置混合型发起式证券投资基金(下称“红塔红土盛世普益混合基金”)发布公告称,以1月25日为基准日,进行2021年首次分红。

公告显示,截至基准日,红塔红土盛世普益混合基金的份额净值为1.3558元,可供分配利润为6,610.65万元,分红方案为3.0000元/10份基金份额。红塔红土盛世普益混合基金成立于2014年9月,截至2020年四季度末的规模为2.49亿元,截至目前该基金成立以来的回报率超过了70%。

4、易方达核心优势最终配售比例确认,比例为70.446116%

1月28日,易方达核心优势股票型证券投资基金(以下简称“易方达核心优势”)发布基金认购申请确认比例结果公告,公告显示,易方达核心优势已于2021年1月26日结束募集。截至2021年1月26日易方达核心优势累计有效认购申请金额已超过此前规定的首次募集规模上限100亿元人民币。

根据发售公告的有关规定,易方达基金管理有限公司对2021年1月26日有效认购申请采用“末日比例确认”的原则予以部分确认。易方达核心优势2021年1月26日有效认购申请确认比例为70.446116%。

5、广发聚鸿六个月持有期混合基金2月1日发售,李巍看好能源科技两条主线

受政策支持、市场向好和公募基金赚钱效应等因素影响,2020年新基金发行市场表现红火,尤其是权益类基金。据悉,广发基金于2月1日起推出主动权益新品广发聚鸿六个月持有期混合基金,拟任基金经理为广发基金策略投资部总经理李巍,其拥有长达15年证券从业经历,超9年公募基金管理经验,投资能力历经多轮牛熊周期考验。

对于新基金未来的投资方向,李巍表示,中长期仍然看好长期空间大、商业模式好、进入壁垒高的优质赛道,例如医药、消费、TMT、高端制造以及部分化工细分行业。其中,他尤为看好两条主线:一是能源结构变化催生的产业机遇,体现在储能提高、智能电网建设、电网结构调整等,包括动力电池、光伏、风电等;二是科技进步带来的自动化水平提升,将带动中国制造业的快速升级,从而提高中国制造业在全球的核心竞争力。

三、新基金发行

1、南方基金李锦文首只股基发售,在管混基涨幅均跑赢同类平均

1月28日,南方基金发行了一只股票型基金,为南方匠心优选股票型证券投资基金(以下简称“南方匠心优选股票A”),李锦文出任基金经理。

公开信息显示,南方匠心优选股票A以“在有效控制组合风险并保持良好流动性的前提下,通过专业化研究分析,力争实现基金资产的长期稳定增值”为投资目标,投资范围包括国内依法发行上市的股票(包括主板、中小板、创业板及其他经中国证监会核准或注册上市的股票以及存托凭证)、港股通股票、债券(包括国内依法发行和上市交易的国债、央行票据、金融债券、企业债券、公司债券、中期票据、短期融资券、超短期融资券、次级债券、政府支持机构债券、政府支持债券、地方政府债券、可转换债券及其他经中国证监会允许投资的债券)、资产支持证券、债券回购、银行存款(包括协议存款、定期存款及其他银行存款)、同业存单、货币市场工具、金融衍生品(包括股指期货、国债期货、股票期权等)以及经中国证监会允许基金投资的其他金融工具。

李锦文,2015年9月加入南方基金,任研究部高级研究员;曾任南方智慧混合基金经理助理;现任南方智慧混合、南方瑞祥、南方智诚混合基金经理。加盟南方基金前,李锦文曾就职于德勤华永会计师事务所、安信基金、招商基金,历任审计员、行业研究员。

自2021年1月15日,李锦文开始管理南方匠心优选股票A。截至2021年1月29日,李锦文正管理着1只股票型基金和3只混合型基金。其中,股基即南方匠心优选股票A,混基则分别为南方智诚混合,任职回报率为63.59%;南方智慧混合,任职回报率为193.83%;南方瑞祥一年混合A,任职回报率为126.34%。截至2021年1月28日,以上3只混基近1年的阶段涨幅分别为79.83%、90.17%、75.95%,均大幅跑赢同期同类平均42.36%和沪深300涨幅33.67%。

?

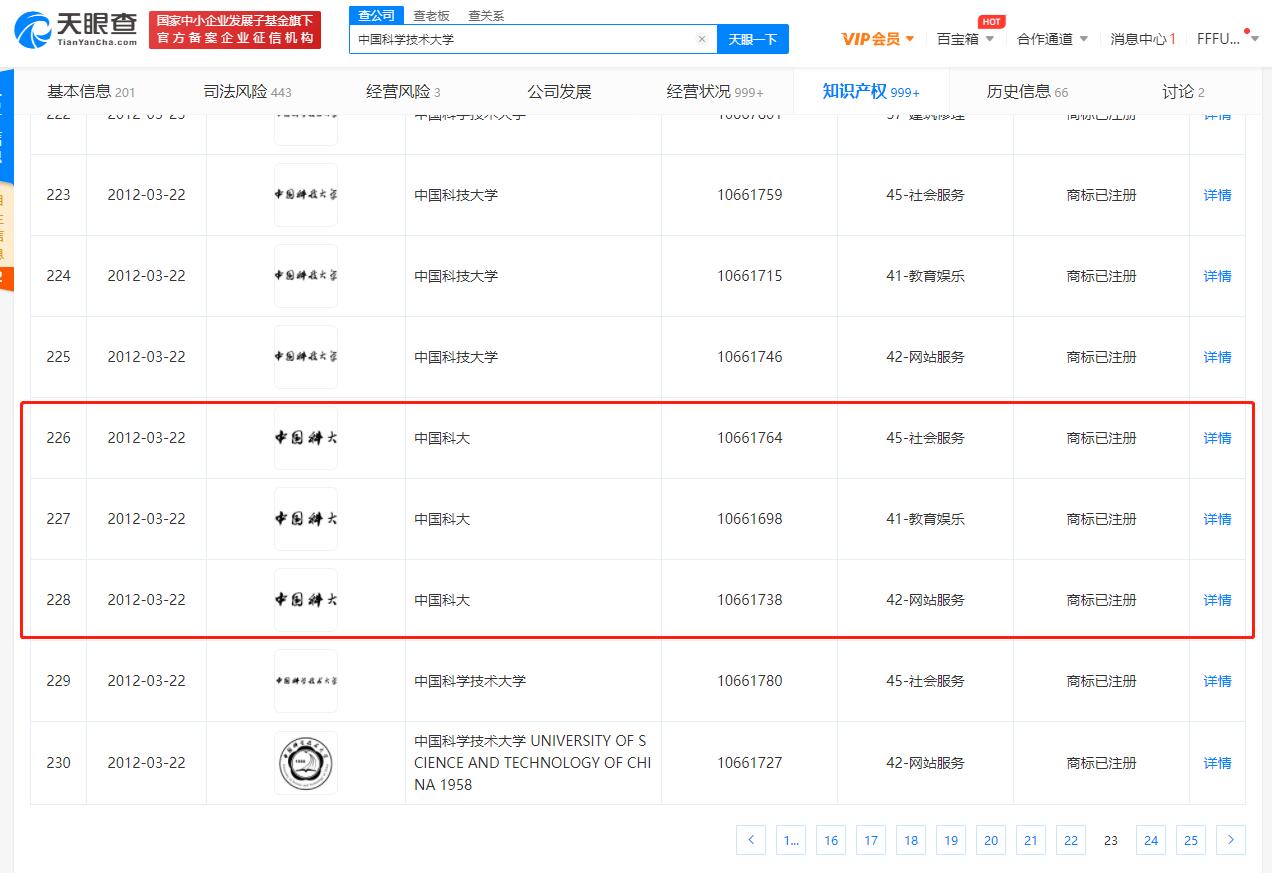

2、华安基金发售“双人管理”新债基,周益鸣一拖八最低回报率告负

1月27日,华安基金推出了一只债券型基金,为华安添利6个月持有期债券型证券投资基金(以下简称“华安添利6个月债券A”),周益鸣和陆奔担任基金经理。

公开信息显示,华安添利6个月债券A以“在一定程度上控制组合净值波动率的前提下,力争长期内实现超越业绩比较基准的投资回报”为投资目标,投资范围为具有良好流动性的金融工具,包括国内依法发行上市的债券(包括国债、央行票据、地方政府债、金融债、企业债、公司债、次级债、可转换债券(含分离交易可转债)、可交换债券、短期融资券、超短期融资券、中期票据等)、资产支持证券、银行存款(包括协议存款、定期存款及其他银行存款)、同业存单、货币市场工具、债券回购、股票(包括中小板、创业板及其他经中国证监会核准或注册上市的股票)以及法律法规或中国证监会允许基金投资的其他金融工具。

周益鸣,2010年6月加入华安基金,历任集中交易部交易员、固定收益部基金经理助理;曾任华安安盛3个月定期开放债券型发起式证券投资基金的基金经理;现任华安年年红定期开放债券型证券投资基金、华安安业债券型证券投资基金、华安安和债券型证券投资基金等基金经理。此前,周益鸣曾任太平资产管理有限公司交易员。

陆奔,2011年应届毕业加入华安基金,历任投资研究部研究员、基金投资部基金经理助理;现担任华安安康灵活配置混合型证券投资基金、华安安进保本混合型发起式证券投资基金、华安安进灵活配置混合型发起式证券投资基金等基金经理。

自2020年12月23日,周益鸣和陆奔开始管理华安添利6个月债券A。截至2021年1月29日,周益鸣管理着1只定开债券型基金、3只混合型基金和4只债券型基金。其中,周益鸣管理债基华安安敦债券A至今已287天,任职回报率“告负”,为-0.75%。

截至2021年1月29日,陆奔管理着5只混合型基金和1只债券型基金。其中,截至2021年1月28日,陆奔管理的混基华安新优选灵活配置混合A、华安安康灵活配置混合A近1年阶段涨幅分别为17.78%、17.62%,均不敌同期同类平均涨幅42.36%和沪深300涨幅33.67%。

3、光大保德信基金祭出新股基,魏晓雪在手1只股基业绩不佳

1月27日,光大保德信基金祭出了一只股票型基金,为光大保德信智能汽车主题股票型证券投资基金(以下简称“光大智能汽车主题股票”),基金经理为魏晓雪。

公开信息显示,光大智能汽车主题股票以“将在充分控制风险的前提下,通过把握汽车产业升级、智能化、电动化及后市场的投资机会,在严格控制风险并保持良好流动性的前提下,力争实现基金资产的长期稳健增值”为投资目标,投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(含主板、中小板、创业板及其他经中国证监会核准/注册上市的股票)、港股通标的股票、债券(包括国债、金融债、公司债、证券公司短期公司债券、企业债、地方政府债、次级债、可转换公司债券(含可分离交易可转债)、中期票据、央行票据及其他经中国证监会允许投资的债券)、货币市场工具、资产支持证券、债券回购、银行存款、股指期货、股票期权以及法律法规或中国证监会允许基金投资的其他金融工具。

魏晓雪,2009年10月加入光大保德信基金,担任高级研究员,现任研究部总监;曾任光大保德信行业轮动混合型证券投资基金的基金经理;现任光大保德信新增长混合型证券投资基金、光大保德信国企改革主题股票型证券投资基金、光大保德信研究精选混合型证券投资基金、光大保德信消费主题股票型证券投资基金等基金经理。此前,魏晓雪在鹏远(北京)管理咨询有限公司上海分公司(原凯基管理咨询)担任研究员。

自2021年1月8日,魏晓雪开始管理光大智能汽车主题股票。截至2021年1月29日,魏晓雪正管理着3只混合型基金和2只股票型基金。具体来看,股基为光大消费主题股票,截至2021年1月28日,今年来的阶段涨幅为0.69%,跑输同期沪深300涨幅2.7%。