金鹰基金发新基倪超一拖六 执掌4只“熊基”落后于沪深300

来源:金证研 2020-12-31 20:23:12

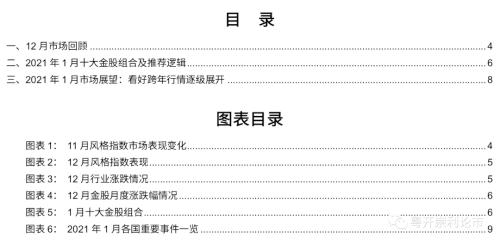

Photo by Derek Liang on Unsplash

2020年债券基金整体业绩不佳,全市场2,326只债券型基金年内平均收益率仅3.27%,而可转债基金表现突出,39只可转债基金今年以来获得14.67%的收益率。四季度以来,沪深两市共有110家上市公司获得知名QFII的密集调研,这些上市公司主要分布在消费、医药、科技等行业。今年以来“固收+”策略基金的发行数量超百只,总规模在3,000亿元以上,“固收+”一跃成为今年基金市场的热词。而另一方面,最高规模曾经达到5,000亿的分级基金,跳动13年的价格曲线今天就要画上“休止符”。

2020年仅剩最后一天,基金发行并未按下“暂停键”。12月31日,中银基金管理有限公司(以下简称“中银基金”)、金鹰基金管理有限公司(以下简称“金鹰基金”)新发了一只混合型基金,而平安基金管理有限公司(以下简称“平安基金”)则于12月28日推出一只混合型基金。

一、基金行业动态

1、债市“低迷”债基业绩整体不佳,可转债基金表现突出

2020年,市场流动性宽松,利率下行,违约风险波及债市安全,债市低迷,债券基金整体回报率不佳。数据显示,截至12月29日,全市场2,326只债券型基金年内平均收益率为3.27%,118只基金未能取得正收益,表现最差的亏损25%。分类型来看,纯债基金(包括中长期纯债、短期纯债、一级债基)年内平均回报为2.38%;二级债基平均斩获7.76%的收益率。

整体回报不佳,更加凸显可转债基金的表现。39只可转债基金今年以来获得14.67%的收益率,大幅领先债基整体业绩水平。在今年收益率排在前50的债券基金中,近一半为可转债基金。截至12月29日,南方昌元可转债A以37.61%的收益率领跑所有债基,鹏华可转债A取得35.98%的回报率。此外,华夏可转债增强A、南方西元可转债、广发可转债A分别获得34.27%、28.81%、26.19%的收益率。中银转债增强A、华商可转债A、博时转债增强A取得20%以上的年内回报率,另有20只基金单位净值增长率在10%至20%之间。

2、四季度110家上市公司获调研,QFII明年布局“紧盯”三大行业

2020年即将收官,素有“聪明钱”之称的QFII已经摩拳擦掌、密集调研,为布局明年A股市场做准备。数据显示,四季度以来,沪深两市共有110家上市公司获得了包括摩根士丹利、富达基金、贝莱德、毕盛资产、瀚亚投资、霸菱资产、野村资管、新加坡政府投资有限公司等知名QFII的密集调研。

具体来看,摩根士丹利调研了顺络电子、品渥食品、天融信、金风科技、卫宁健康、中兴通讯等30多家公司;富达基金调研的公司数量也超过20家,包括长春高新、芯原股份、迈瑞医疗、汇川技术等;新加坡政府投资有限公司调研了奥福环保、比亚迪、周大生、海目星、拓邦股份、金龙鱼等9家公司。四季度以来,QFII对A股上市公司调研热情较高,调研的对象极有可能是其2021年布局重点的方向所在,这些上市公司主要分布在消费、医药、科技等行业。

3、“固收+”成今年基金市场“热词”,年内发行规模超3,000亿元

“固收+”竟然一跃成为今年基金市场的热词。据了解,“固收+”策略基金今年以来大幅扩容,远超往年。数据显示,今年以来“固收+”策略基金的发行数量超百只,总规模在3,000亿元以上。“固收+”发行市场火爆,不仅基金公司加大布局力度,涌现出不少百亿元级爆款产品,也有越来越多的银行加码布局“固收+”产品。

“固收+”基金未来发展空间也成为行业关注的焦点。近期,多家基金公司陆续发布的2021年投资策略指出,明年上半年国内经济复苏态势或将延续,A股上市公司盈利加速,到下半年可能边际回落。权益市场配置价值仍然明显,一季度可能出现做多窗口。

4、分级基金今日即将画上“休止符”,最高规模曾达5,000亿元

分级基金“其兴也勃焉,其亡也忽焉”,牛市中快速翻倍,惊艳市场;熊市时频繁下折,大幅血亏,最高规模曾经达到5,000亿的分级基金,跳动13年的价格曲线今天就要画上“休止符”。

昨日,信诚中证800金融指数、前海开源中航军工等多只分级基金发布特别风险提示公告,基金的最后交易日、基金份额折算基准日为2020年12月31日,终止上市日为2021年1月4日或5日。公告显示,以基金份额折算基准日日终分级基金份额净值为基准,A份额、B份额按照各自的净值折算成场内母基金份额。部分基金变更登记完成后,母基金份额将转型为普通指数型基金份额。这也意味着,今天将是分级基金最后一天上市交易,元旦后将迎来集体终止上市。

5、明年1月有65只基金等待发行,主动权益基金成“主力军”

今年公募基金超3万亿元天量发行的强劲势头根本停不下来。数据显示,2021年1月的第一周共有21只基金发行,其中大多数是主动权益基金,且不乏由明星基金经理担纲的产品,各家基金公司已经纷纷开始了发行前的预热。具体来看,2021年1月4日,就有15只基金扎堆发行,其中绝大多数是权益类基金,而这仅仅是开始。2021年1月首周共有22只基金发行,整个1月有65只基金发行,基金发行市场“开门红”已近在眼前。

从产品类型来看,1月发行的新基金中大多数是主动权益基金。值得注意的是,新基金中封闭式和带持有期的产品数量较多,达25只。从产品卖点来看,明星基金经理依然是“吸睛”的核心要素。比如,由2020年表现优异的广发高端制造基金经理孙迪担纲的广发兴诚、银华基金董事总经理李晓星管理的银华心佳、兴证全球基金陈宇管理的兴全合兴、华夏基金张帆管理的华夏新兴成长等。

二、基金公司动态

1、银行系公募“发力”权益投资,工银瑞信旗下多只产品居前30名

2020年仅剩最后一个交易日,基金业绩排名战即将落下帷幕。历来以低调、稳健闻名的银行系基金公司的表现有些出人意料,目前主动权益基金前10名的产品中,有5只出自银行系基金公司,占据了半壁江山。

数据显示,工银中小盘基金年内回报超过124%,位列主动权益基金第6名。不仅如此,工银瑞信基金旗下还有多只产品现居于主动权益基金前30名,比如工银主题策略、工银战略新兴产业、工银信息产业等。

2、“固收+”叠加“持有期模式”灵活性凸显,鹏华安享火热发行中

临近年底,“固收+”产品成为投资者资产配置的选项之一。作为在“固收+”领域有着较为深厚积累的老牌公募,鹏华基金旗下又一“固收+”新品——鹏华安享一年持有期混合基金正在发行。

此次发行的鹏华安享采用“固收+”叠加“持有期模式”,基金以信用债为底仓,配置利率债与可转债力争灵活增厚收益;基金股票仓位为0%-30%,更具灵活性,通过自下而上精选个股长期持有,力争超额收益。此外,基金采用一年持有期设计,避免了投资者频繁买卖、追涨杀跌,还能帮助基金经理降低市场波动干扰,有助于其从相对长远角度制定投资决策。

3、富国旗下新基金1月4日即将发行,绩优基金经理杨栋为执掌人

作为资本市场重要的机构投资者,凭借专业的投研能力,公募基金为广大投资者提供了便捷的投资工具;同时,伴随公募基金的快速发展,全市场7,000多只基金,选“基”难度也不断提升。在此背景下,基金公司、基金经理的实力成为衡量基金产品的关键指标之一。据悉,由富国基金打造的富国均衡优选混合型基金即将于2021年1月4日开年首发,拟由绩优基金经理杨栋担纲。

在优质的投研平台支持下,富国基金旗下诞生了一批中长期业绩出色的基金产品。以富国均衡优选拟任基金经理杨栋管理的富国低碳新经济为例,经托管行复核的数据显示,该基金自2015年12月18日成立以来,截至2020年12月4日,总回报达200.54%,同期业绩比较基准仅为14.09%。值得一提的是,根据基金年报,在2016年至2019年的四个完整年度中,该基金每一年的年度回报率均跑赢沪深300指数,在不同的市场风格下实现了相对稳健的收益。

4、投资风格灵活多变,大基金二期重点布局行业上游

近日,半导体涨价潮不断发酵。作为产业发展的重要“推手”,成立一年多的国家集成电路产业投资基金二期股份有限公司(简称“大基金二期”)2020年以来投资脚步不停。截至12月29日,大基金二期公开投资的项目已有10个,其中12月份有3笔投资。分别为12月19日投资长川科技子公司长川制造、12月4日与中芯国际等企业共同成立合资企业,以及12月7日战略投资纳思达子公司艾派克微电子。此外,年内有3笔投资均投向中芯国际。

在投资方向上,国家大基金二期投资对象包括集成电路封测、设备、材料等企业,如长川制造以及中芯国际子公司中芯南方等。而更多的投资对象则为位于上游环节的企业,且对于资金使用方向会做出规定。另外,大基金二期今年投资风格也更灵活多变,不仅投资行业龙头企业,还会与龙头企业共同投资设立合资子公司。

5、港股投资趋热,嘉实港股优势基金2021年1月15日即将发行

近两年相较于其他国际主流指数,港股市场表现相对疲软,展望2021年,弱美元周期叠加国内经济复苏,业界预期人民币资产有望从中受益,港股也能在更大程度上受益于全球资金的流入。

公告显示,嘉实基金2021年1月15日将推出嘉实港股优势混合型基金,将由基金经理张金涛和胡宇飞合力掌舵。据悉,即将发行的嘉实港股优势将聚焦港股投资机会,股票资产占基金资产的比例为60%-95%,其中投资于港股通标的股票的比例不低于非现金基金资产的80%。将采用“自下而上”为主“自上而下”为辅的选股策略来构建投资组合,聚焦产业发展前景良好、具备竞争优势的公司,同时结合宏观经济状况和中观产业趋势,精选具备价值优势的行业公司。

三、新基金发行

1、中银基金李建刘腾三度联袂出基,李建3只混基业绩跑赢同类平均

12月31日,中银基金祭出了一只混合型基金,为中银顺泽回报一年持有期混合型证券投资基金(以下简称“中银顺泽回报一年持有期混合A”),基金经理为李建和刘腾。

公开信息显示,中银顺泽回报一年持有期混合A以“在严格控制风险的前提下,通过积极主动的管理,力争为基金份额持有人创造高于业绩比较基准的投资收益”为投资目标,投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(包括主板、中小板、创业板及其他经中国证监会核准或注册上市的股票)、港股通标的股票、债券(包括国债、金融债、企业债、公司债、公开发行的次级债、地方政府债券、政府支持机构债券、政府支持债券、中期票据、可转换债券(含分离交易可转债的纯债部分)、可交换债券、短期融资券、超短期融资券、央行票据)、资产支持证券、债券回购、银行存款(包括协议存款、定期存款及其他银行存款)、同业存单、货币市场工具、股指期货、国债期货以及法律法规或中国证监会允许基金投资的其他金融工具。

李建,2005年加入中银基金,曾任中银货币基金、中银增利基金、中银双利基金等基金经理,现任中银转债基金、中银新回报基金(原中银保本二号)、中银多策略混合基金等基金经理。在加入中银基金前,李健曾任联合证券有限责任公司固定收益研究员,恒泰证券有限责任公司固定收益研究员,上海远东证券有限公司投资经理。

刘腾,2012年加入中银基金,曾任研究员、中银资产管理有限公司资产管理部投资经理;现任中银金融地产基金、中银双息回报基金、中银顺兴回报一年持有期混合型证券投资基金、中银顺盈回报基金基金经理。

自2020年12月19日,李建和刘腾开始管理中银顺泽回报一年持有期混合A。截至12月31日,李健正管理着7只基金,包括5只混合型基金、1只债券型基金和1只定开债券型基金。除中银顺泽回报一年持有期混合A外,混合型基金分别中银顺兴回报一年持有混合A、中银双息回报混合、中银多策略混合A、中银新回报灵活配置混合A;债基、定开债基分别为中银转债增强债券A、中银恒利半年定开债。其中,中银双息回报混合、中银转债增强债券A、中银恒利半年定开债近1周的阶段涨幅分别为2.19%、0.43%、0.42%,分别跑赢同期同类平均涨幅1.36%、0.23%、0.17%,且同类排名分别为982|4005、332|2583、24|1028,均为“优秀”。

截至12月31日,刘腾“在手”的基金共有5只,均为混合型基金。除中银顺泽回报一年持有期混合A外,分别为中银顺盈回报一年持有混合、中银顺兴回报一年持有混合A、中银双息回报混合、中银金融地产混合A,任职回报率分别为0.63%、12.94%、90.75%、52.12%,业绩全线“飘红”。

2、金鹰基金发新基倪超一拖六,任职4只“熊基”落后于沪深300

12月31日,金鹰基金推出了一只混合型基金,为金鹰责任投资混合型证券投资基金(以下简称“金鹰责任投资混合A”),基金经理为倪超。

公开信息显示,金鹰责任投资混合A以“在严格控制风险和保持资产流动性的前提下,力争实现基金资产的长期稳健增值”为投资目标,投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(包括主板、中小板、创业板、存托凭证及其他中国证监会允许基金投资的股票)、港股通标的股票、债券(包括国债、央行票据、地方政府债、政府支持机构债、金融债、企业债、公司债、次级债、永续债、中期票据、短期融资券、超短期融资券、可转换债券(含可分离交易可转债)、可交换债券等)、资产支持证券、债券回购、银行存款(含协议存款、定期存款及其他银行存款)、同业存单、货币市场工具、股指期货、国债期货、股票期权以及法律法规或中国证监会允许基金投资的其他金融工具。

倪超,2009年加入金鹰基金,先后担任行业研究员、消费品研究小组组长、基金经理助理等职务;曾任金鹰保本混合型证券投资基金、金鹰元祺保本混合型证券投资基金、金鹰元禧混合型证券投资基金等基金经理;现任金鹰行业优势混合型证券投资基金、金鹰改革红利灵活配置混合型证券投资基金、金鹰成份股优选证券投资基金等基金经理。

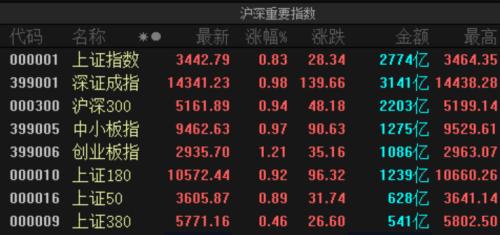

自2020年12月28日,倪超开始管理金鹰责任投资混合A。截至12月31日,倪超正管理着6只混合型基金。除金鹰责任投资混合A外,分别为金鹰鑫瑞混合A、金鹰元和灵活配置混合A、金鹰改革红利混合、金鹰成份优选混合、金鹰行业优势混合。值得注意的是,倪超管理的多只基金近期业绩“不佳”。其中,金鹰鑫瑞混合A、金鹰元和灵活配置混合A、金鹰改革红利混合、金鹰行业优势混合近1周的涨幅分别为1.07%、-0.54%、0.23%、0.78%,均跑输同期同类平均和沪深300。

3、平安基金新发混基,为基金经理李化松同时“执掌”的第八只基金

12月28日,平安基金新发了一只混合型基金,为平安稳健增长混合型证券投资基金(以下简称“平安稳健增长混合A”),李化松担任基金经理。

公开信息显示,平安稳健增长混合A以“在严格控制风险的前提下,充分利用研究投资优势,追求超越基金业绩比较基准的资本增值”为投资目标,投资范围包括国内依法发行上市的股票(包括主板、中小板、创业板及其他中国证监会允许基金投资的股票)、港股通标的股票、股指期货、国债期货、股票期权、债券(包括国债、央行票据、金融债券、企业债券、公司债券、次级债券、可转换债券(含分离交易可转换债券)、可交换债券、中期票据、短期融资券、超短期融资券、地方政府债券、政府支持机构债券、政府支持债券及其他经中国证监会允许投资的债券)、资产支持证券、信用衍生品、债券回购、银行存款(包括协议存款、定期存款及其他银行存款)、同业存单、货币市场工具、现金,以及法律法规或中国证监会允许基金投资的其他金融工具。

李化松,2018年3月加入平安基金,现任权益投资中心投资董事总经理,同时担任平安智慧中国灵活配置混合型证券投资基金、平安高端制造混合型证券投资基金、平安匠心优选混合型证券投资基金、平安科技创新混合型证券投资基金等基金经理。此前,李化松先后担任国信证券有限责任公司经济研究所分析师、华宝兴业基金管理有限公司研究部分析师、嘉实基金管理有限公司研究部高级研究员、基金经理。

自2020年11月19日,李化松开始管理平安稳健增长混合A。截至12月31日,李化松正管理着8只混合型基金。除平安稳健增长混合A外,分别为平安低碳经济混合A,任职回报率为18.52%;平安研究睿选混合A,任职回报率为19.53%;平安科技创新3年封闭混合,任职回报率为56.12%;平安科技创新混合A,任职回报率为59.71%;平安匠心优选混合A,任职回报率为56.09%;平安高端制造混合A,任职回报率为149.08%;平安智慧中国混合,任职回报率为155.29%。