"炒股不如买基金"!铁定五年最牛业绩:农银赵诣狂赚160% 55只翻倍 股基冠军大决战就在今日!

来源:中国基金报 2020-12-31 09:25:50

距离2020年业绩收官战只剩最后1个交易日,权益类基金业绩大决战!

目前,暂居主动权益类基金业绩冠军的农银汇理工业4.0今年收益率超160%,将创近5年以来的年度收益最高记录,成为五年业绩最强基金。然而,股票型基金前三名业绩相差不足3%,将在最后一个交易日展开激烈角逐。

冠军基金收益率或超160%

将创近五年冠军基金记录

Wind数据显示,截至12月30日,目前赵诣管理的农银汇理工业4.0以161.96%收益率暂居混合型基金冠军,也是主动权益类基金的业绩冠军,体现了公募基金较好的主动管理能力。

同样由他管理的农银汇理新能源主题、农银汇理研究精选、农银汇理海棠三年定开等3只产品,收益率也位居135%-160%区间,分列2-4名。

农银汇理基金经理赵诣管理的四只产品,包揽了混合型基金前四强,且大幅超越其他基金,为多年罕见的现象。在最后一个交易日,赵诣近乎提前锁定胜局,农银汇理基金也将成为2020年混合型基金业绩的大赢家。

另外,工银瑞信中小盘成长、诺德价值优势、诺德周期策略等多只基金收益率也超过120%,位居混合型基金业绩排行榜前列。

值得注意的是,当前160%以上的冠军基金收益率,将直逼2015年冠军基金易方达新兴成长171.78%的收益率,是公募基金历史上第四高的冠军基金收益,也将创造近五年的冠军基金收益率新高。而在2016年-2019年,主动权益冠军基金的收益率分别为92.1%、56.6%、9.87%、121.69%。

过往数据也显示,在基金行业20多年的历史中,已经出现过9次年度冠军基金业绩超80%的现象,目前华夏大盘精选在2007年“史无前例”的大牛市中,创下的226%的年度记录仍然无人打破。但年度翻倍的冠军基金已经增至7只,不少产品成为市场上闪耀的产品明星。

然而,临近年末的A股市场,白酒板块“大象起舞”,军工板块大幅飘红,新能源个股先跌后涨,作为公募基金今年的重仓板块,今年排名靠前的主动权益类基金,也在近日基金净值高位掉头后再拾升势,这些板块年底的大幅变动,也对基金最终排名或产生影响。

受近期股市大幅震荡影响,多只排名前列基金在12月29日大跌3%左右,30日再度大涨,并收复大跌失地。

从冠军基金的重仓股表现看,宁德时代(行情300750,诊股)为赵诣管理的农银汇理工业4.0等绩优产品重仓股,继12月29日下跌2.77%后,30日猛涨10.39%,当日上述基金的前十大重仓股新泉股份(行情603179,诊股)涨幅超6%,赣锋锂业(行情002460,诊股)涨幅也近5%。受重仓股巨震影响,该只基金12月29日单日跌幅2.89%, 30日净值又大涨2.43%。

主动股基冠军激烈角逐

前三名收益率相差不足3%

而在主动股票型基金中,由孙迪、郑澄然管理的广发高端制造,以130.76%收益率位居头名;汇丰晋信低碳先锋、创金合信工业周期精选收益率也超过128%,在主动股票型基金中位居二、三名。由于前三名业绩相差不足3%,冠军基金“花落谁家”仍然是悬而未决。

从三季报重仓股数据看,广发高端制造前三大重仓股为隆基股份(行情601012,诊股)、锦浪科技(行情300763,诊股)、通威股份(行情600438,诊股),持股市值占净值比都超过7%;汇丰晋信低碳先锋则重仓东方日升(行情300118,诊股)、迈为股份(行情300751,诊股)、捷佳伟创(行情300724,诊股),占净值比都超过8.5%;创金合信工业周期精选的重仓股则是三一重工(行情600031,诊股)、宁德时代、隆基股份,占比都超过了9%。

而隆基股份、东方日升、三一重工等前十大重仓股的市场表现,将大概率决出主动股票型基金的冠军得主。

而从上述基金重仓股的市场表现看,截至12月30日收盘,广发高端制造前十大重仓股多达7只个股涨幅超2%,而创金合信工业周期精选、汇丰晋信低碳先锋重仓持有的宁德时代也出现大涨,汇丰晋信低碳先锋重仓持有的雅化集团(行情002497,诊股)、当升科技(行情300073,诊股)涨幅也超6%,基金重仓股的异动,都让当前的业绩排名仍将出现变数。

结构性行情突出

更体现专业投资价值

多位投资人士表示,近期白酒、新能源、军工等热门板块出现大幅震荡,主要是因为板块短期涨幅过大,各类投资者对行业的业绩增速和估值水平出现较大分歧,当然也会对重仓这些板块的基金表现产生较大影响。

谈及近期市场板块的表现,北京一位公募绩优基金经理表示,由于今年白酒、新能源、光伏等板块涨幅过大,市场分歧正在发生,板块的高位震荡也在情理之中。然而,从行业景气度看,上述板块的基本面较为确定,不少细分行业处于订单爆发,业绩向好的阶段,但二级市场大幅上涨也让板块估值高企。

“对于配置型投资者而言,希望长期持有通过时间和较高的业绩增速来消化估值;而对于交易型投资者而言,就希望短期获利了结,去追求性价比更高的行业,市场的两大类投资者的投资策略,导致短期市场震荡加剧,呈现出股价波动加大的现象。”

而在这样的市场表现下,该绩优基金经理认为不会对绩优基金的操作产生影响。“因为每年都会有冠军基金,基金公司也多数采取了三年期的长期业绩考核制度,基金经理并不会刻意为年底排名而做调仓动作,即便调仓也不一定可以对准‘风口’,能为持有人获得持续回报才是目标。”

北京一位科技基金经理也表示,他不会因为股市几天的涨跌就会改变投资方向和投资策略,他仍然看好新能源、光伏板块的长期配置价值。

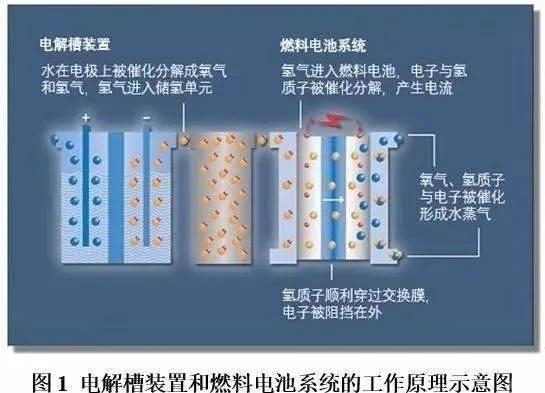

他分析,十四五规划确定2030年目标非化石能源占比达到20%,对应测算2025年风电、光伏发电量总缺口1.42亿千瓦时,对应光伏、风电行业打开了成长空间;另外,随着补贴逐渐退出,政策对行业的波动性影响降低,平价上网时代,光伏、风电行业也进入稳定成长期。

该科技基金经理认为,受流动性宽松、国内防疫成功影响,今年A股快速回暖,另外,中国经济呈现出的较强内生动力,资本市场的注册制改革,以及居民资产向权益类市场的转移,都为权益类基金带来发展的大年,基金投资者也获取了不俗的投资回报。

Wind数据显示,截至12月30日,混合型基金全市场平均收益率已经超过40%,今年翻倍的主动权益类基金数量就多达55只(份额合并计算),不少头部基金经理更是为持有人带来不俗的超额收益。

“今年权益类基金的超额回报,正是体现了专业投资的价值,”北京上述公募绩优基金经理称,“因为今年市场是明显的结构性行情,比较适合公募基金这类基本面研究风格的机构投资者,他们更能从市场中挖掘价值,而在市场普涨或普跌状态中,这种风格就无法得到充分发挥。”