“听其言,观其行” 国常会“降准”是否兑现?

来源:固收江坛 2021-07-08 17:24:57

事件概述:

7月7日,国务院常务会议召开,指出“针对大宗商品价格上涨对企业生产经营的影响,要在坚持不搞大水漫灌的基础上,保持货币政策稳定性、增强有效性,适时运用降准等货币政策工具,进一步加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降。”

分析与判断:听其言,观其行,国常会“提及降准”并非“必然降准”

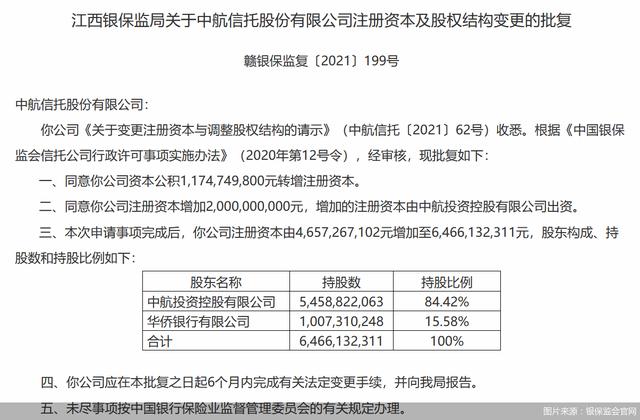

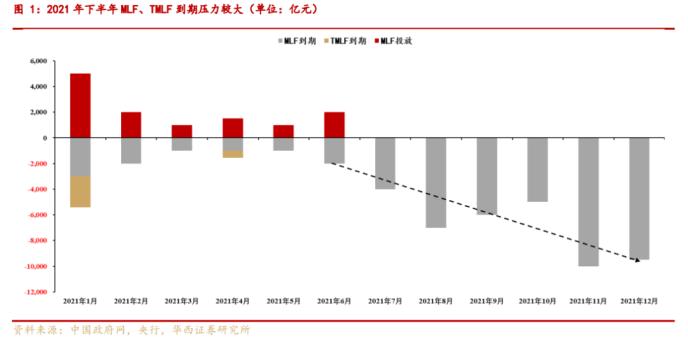

如果回溯历史来看,国务院作为层级高于央行的政府机构,其召开的常务会议通常对央行的操作有指导意义——2017年9月-2020年4月,国常会每次提出“降准”后,央行均会在20天以内予以落实。

但是,这样的操作习惯在2020年6月以后发生改变,国常会提及“降准”但央行并未予以“兑现”,国常会“提及降准”与央行“实际降准”并非必然相关。2020年6月17日,国常会提出“综合运用降准、再贷款等工具,保持市场流动性合理充裕”,但此后央行并未进行相关操作。在去年6月17日国常会前后,市场普遍认为经济恢复尚未企稳,仍需宽松的货币政策进行呵护,对降准期望较高;但回顾来看,彼时的货币政策已经在疫情爆发后提前宽松,金融系统内聚集的流动性较为充裕,更需要的是引导资金流向实体经济,而非提供更多的流动性,因此降准的必要性确实有限。

那么,站在“打破规律”后国常会又一次提及“降准”的时点,我们应该如何理解或判断货币政策真正的方向呢?

我们认为,听其言,还需观其行,既然“国常会-央行”的规律已经打破,那么判断是否降准更应从央行和基本面角度出发。从国常会本身的描述来看,本次提及的政策背景是“针对大宗商品价格上涨对企业生产经营的影响”,目的是“加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降”,而要求是“坚持不搞大水漫灌,保持货币政策稳定性、增强有效性”。

因此,在当前通胀仍面临PPI向CPI传导压力,宏观杠杆率需要“以稳为主,稳中有降”(《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》)的背景下,政策端对地产、基建的约束整体收紧,再度启动货币宽松周期的可能性并不大。

而恰恰相反,我国央行近几年多次提及“精准滴灌”,更加强调“结构性货币宽松”,这是解读本次国常会不得不考虑的背景。而国常会的目标很明确地针对于小微企业综合融资成本这一“老生常谈”的问题。因此,我们认为,本次国常会所指更多是一种在通胀上行环境中对预期的引导以及结构性政策目标的指引,通过全面降准启动货币宽松周期的可能性有限。

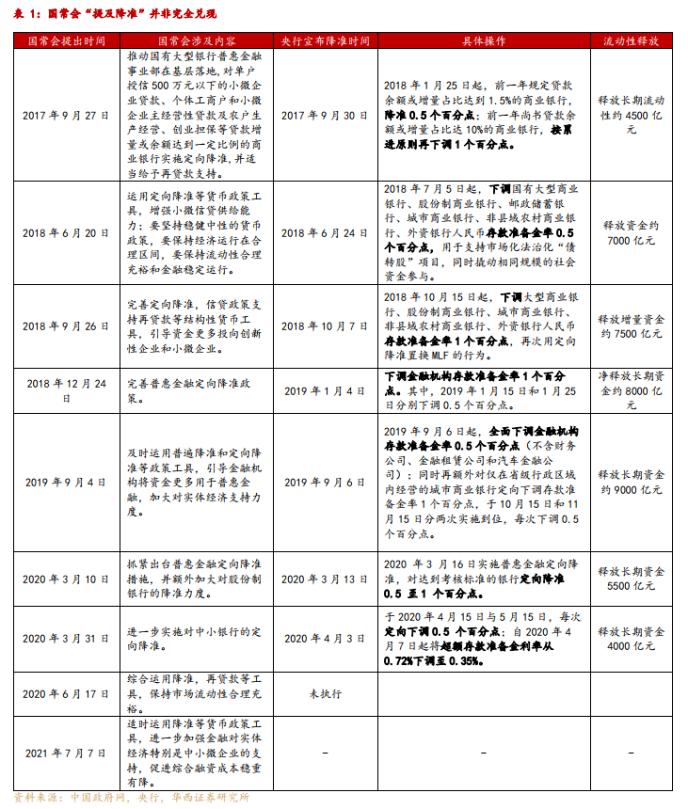

不过,结合7-12月分别有4,000、7,000、6,000、5,000、10,000、9,500亿元大额MLF到期的情况来看,续作MLF会将金融机构的成本约束在一个中枢水平之上,不利于降低中小微企业的综合融资成本。此外,央行《2021年第二季度银行家问卷调查报告》指出,今年二季度贷款总体需求指数为70.5%,比一季度降低6.9个百分点,比上年同期降低5.2个百分点,在地产、基建政策收紧、相关投融资需求收缩的背景下,结构性降准以对冲政策信用收缩仍有其必要性。我们认为如果有必要进行降准,那么定向降准或降准置换MLF的可能性更大。

投资建议:警惕快速下行后的波动,利率依然看牛,关注阻力位

国常会通稿的披露引起了市场强烈地反应,10Y国债活跃券200016.IB到期收益率在夜盘从3.085%近乎直线下行至3.040%,夜盘下行幅度达4.5bp,全天实现7.15bp的下行,幅度远超债市正常的波动水平。我们认为,尽管国常会提及“降准”,或近期有可能定向降准或降准置换MLF,对利率债构成边际利好,但均不应该被解读为货币宽松,市场这样剧烈波动更属于债市压抑已久后的情绪面“宣泄”,而非对增量信息的合理反应。

因此,尽管我们仍然维持此前基于“稳货币+紧信用”的判断,对利率债市场并不悲观,结构性降准预计难以对冲地产+城投信用收缩对社融带来的影响。但在利率短时间内如此大幅下行的情况下,我们更倾向于提醒投资者保持理性,谨慎看待国常会对“降准”的提及,3.0%或仍然是10Y国债收益率向下的阻力位。警惕快速下行后的利率波动,利率债行情依然看牛,关注阻力位。

风险提示

信用环境存在反复。