利空担忧缓解 债牛有望延续

来源:期货日报 2021-06-23 12:24:48

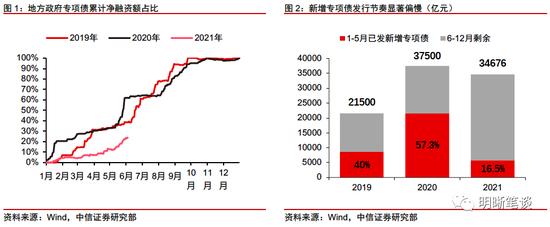

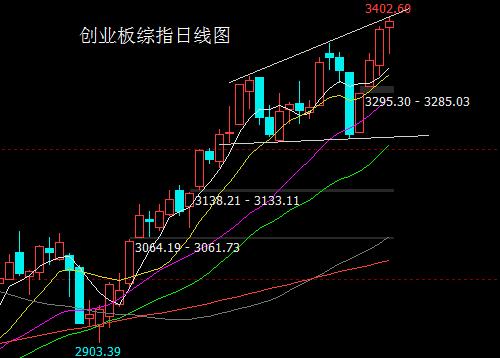

近期市场利率DR007从2%突破上升至2.3%附近,市场对资金收紧的担忧再次升温。叠加近期FED会议偏鹰表态后加息点阵图的上修、国内地方债集中供给冲击和部分交易盘在3.0%附近提前获利了结等因素,10Y国债收益率从6月3日低点的3.03%快速上行11BP至3.14%。不过地方债的供给压力整体仍在可控范围,美联储主席鲍威尔在FED会议后的鸽派讲话也缓解了市场对美国提前加息的担忧,再加上周末市场热议的变相降息,利率重回下行通道,近两个交易日迅速从3.14%下行5BP。尽管短期收益率破3难度较大,但有望延续前期的牛市行情,在3%—3.15%区间振荡下行。

近期国内资金利率市场多空并存。利多方面,据媒体报道,多家银行向分行下发了调整存款利率报价方式的授权,由过去的“基准利率*上浮比例”调整为“基准利率+基点”,如果传言成真,那么一年期以上的存款利率或将下调。不过利率即便下调也只对短期有效,与房贷挂钩的LPR利率已经连续14个月未做调整,央行保持流动性合理充裕和维持利率的稳定更是中期目标,在外部环境未发生重大变化前,货币政策出现转向概率不大。本次利率的调整,更多是利率市场化改革思路的延续,将存款和贷款定价方式接轨,从而完善货币政策利率传导机制。而与之相对的则是近期DR007利率从前期的2%均值快速上行至2.3%附近,这也打破了近期较为宽松的货币预期。不过此轮资金利率的上行基本符合市场的预期,反映出前期由财政系统所投放的流动性正在被合理地消耗,不过流动性余量整体看仍是充裕的,不必过于恐慌。未来随着利率债的发行以及信用的派生,银行体系对于央行资金的需求可能再度升温,资金利率也有望重回2%—2.2%区间内。

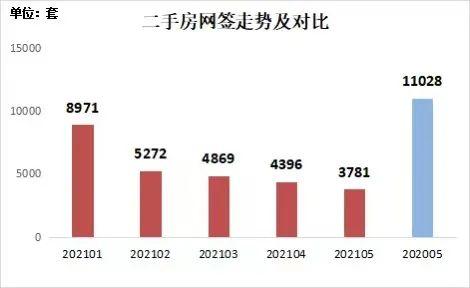

对后市判断,我们依然维持较为乐观的态度。一方面,央行近期再次发声,旨在缓解市场对流动性收紧的担忧。在未来短期可能面临地方债集中供给冲击的情况下,央行没有大幅收紧流动性的必要和动力。另一方面,下半年信用风险可能再次上升,尤其在“三条红线”的背景下,房地产企业的偿付压力将继续放大。再加上相关部门对产业债、城投和地产监管或持续趋严,存量配置资金有望进一步向利率债迁移。此外,在经历了去年三季度以来的经济快速复苏后,市场对消费复苏动能的预期正在下修,经济增长仍面临一定挑战。一旦发生信用风险或其他超预期事件,利率或再次进入下行通道。

综上,中美利率已基本脱钩,即便美联储加息预期升温,也并不会对国内利率市场造成影响,同时地方债供给压力和隐藏的信用风险降低了货币政策短期转向的概率。在货币政策不变、社融数据出现下滑后,维持资金面平稳是大概率事件,随着市场资金利率短期趋稳,利率有望继续振荡下行。同时,前期利差走陡趋势明显,短期资金面大概率继续收敛,未来或将出现(10Y-5Y)做平曲线的窗口,可关注五债和十债之间的曲线套利机会。(作者单位:光大期货)