兴证策略:大市值金融不可忽视 中盘股聚焦新兴成长

来源:金融界网 2021-05-16 20:22:29

投资要点

我们去年11月发布年度策略《权益时代新格局》以来,重点推荐的优势制造链+服务业(金融、交运、社服),给投资者带来了不错回报与收益。3月我们推荐了“中盘股50”组合,4月份再次更新中盘股组合,并建议投资者关注医药、半导体等业绩好景气细分成长方向,市场表现中证500也优于沪深300。

内部政策环境暖风期,货币政策以稳为主,支持薄弱环节与中长期方向。外部美债与美国通胀有所扰动,但货币政策仍是宽松格局。经济基本面全球仍在复苏路上。整体而言,市场延续我们“百周年”行情的观点,从布局“百周年”到“百周年”行情徐徐展开,投资者仍积极可为,风格再平衡,收获周期,布局成长。如果因为印度疫情或美债上行给市场带来扰动,是较好介入和买入高性价比、优质公司的好机会。

美债虽上行,人心扰动大于实质,货币环境整体温和。美债收益率再度上行、社融数据低于预期,部分投资者出现担忧市场流动性。对于美国而言,当前货币政策框架就业优于通胀,对于通胀容忍度提高,劳动力市场是当前货币政策考虑更为重要因素。对于国内而言,央行一季度货币政策执行报告强调美债上行与PPI上行对货币政策影响有限且可控,定力十足。同时,4月底政治局会议和人民银行一季度货币政策执行报告强调以适度的货币增长支持经济高质量发展,结构上可能看到货币政策定向的支持。

风格再平衡,传统核心资产一定要配,不能只配传统核心资产。传统核心资产历史经验来看,经过2-3个月的时间,待换手率回落到0.8%-1.2%的底部中枢后,“拥挤”股票可能会有所改善。春节后传统核心资产持续震荡调整,换手率也一度下探至1.2%左右,拥挤状况得到一定程度改善。随着4月份的反弹,近期换手率再度回升至1.6%左右。往后展望,传统核心资产微观结构改善尚需时间,但已较前期有明显改善。整体而言,2021年面对波动较大、估值向下,盈利向上,波动加大,回归业绩基本面,更加注重短期业绩落地、兑现而非中长期故事。投资者在组合中需要更加注重风格再平衡。

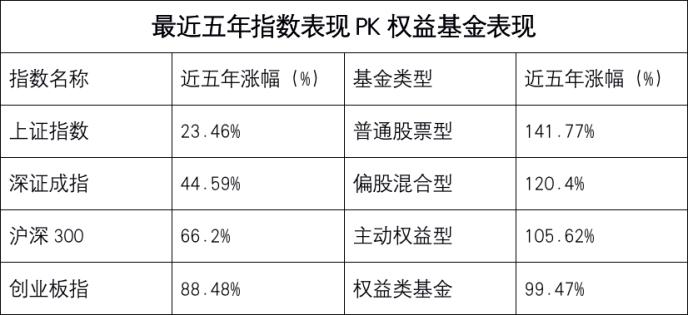

业绩为王,大市值金融不可忽视,中盘股聚焦新兴成长。从一季报业绩公布后,我们可以看到,公募基金持仓前50大占全部A股约24.9%,而利润占比仅15.6%,营收占比仅9.2%。若以沪深300为参照物,前50大的市值、利润、营收占比则分别为42.2%、20.8%、15.2%。2021Q1周期、成长板块业绩亮眼,消费科技占比较多的明星股在全A中的盈利占比出现较大下滑(若以沪深300为参照物则下滑相对较小)。因为目前来看,投资者在组合中配置,除了风格再平衡以外,以沪深300衡量的大票中,金融是过去几年“滞涨”且业绩与估值性价比不错的方向,所以大市值中一定要配金融。同时,从全A或中证500为代表,周期、成长中景气细分和阿尔法属性较强的值得重视。从这两个维度出发,较好实现风格再平衡。

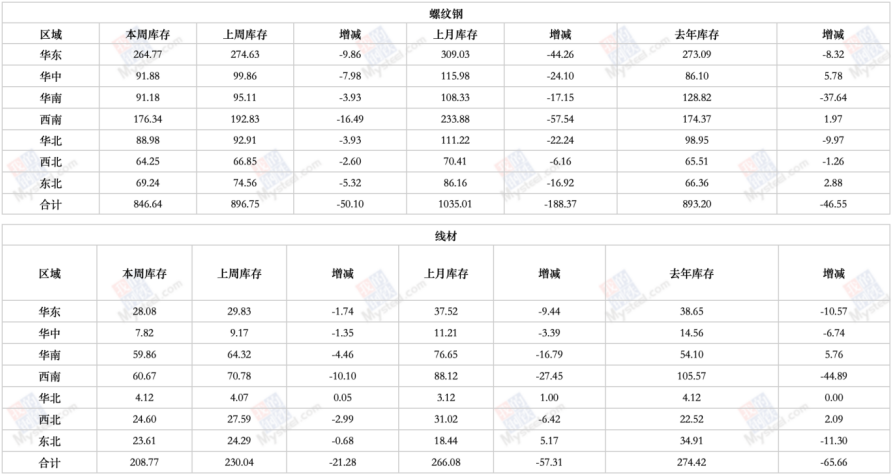

配置主线,收货周期,布局成长。整体来看,沿着5月行业配置月报《收获周期,布局成长》,PPI为代表的价格则同比仍然往上,环比高位,周期进入收获期,可重点关注阿尔法品种机会。周期股让市场情绪回暖、风险偏好与赚钱效应提升,高景气成长股有望迎来机会。1)成长科技优质赛道景气细分方向。受益于政策、基本面、业绩景气、筹码结构、估值性价比等多方面因素共振。可关注一季报景气高增长和景气方向,如军工、新能源车链、半导体、被动元器件、医疗器械与服务。2)维持2021年度策略一直以来的推荐,服务业+中国优势制造。其中,服务业主要以去年因为疫情受损,今年持续受益的金融、航空航运、社服(酒店、旅游、免税)。优势制造,受益于中国优势制造业,海外经济复苏,顺周期品种系统性β的机会完成第一个阶段后,受益于下游需求持续扩张、持续景气的α机会,如化工化纤、轻工、家居等。

风险提示:关注全球资本回流美国超预期,中美博弈超预期等。

目录

报告正文

“百周年“行情:徐徐展开

我们去年11月发布年度策略《权益时代新格局》以来,重点推荐的优势制造链+服务业(金融、交运、社服),给投资者带来了不错回报与收益。3月我们推荐了“中盘股50”组合,4月份再次更新中盘股组合,并建议投资者关注医药、半导体等业绩好景气细分成长方向,市场表现中证500也优于沪深300。

内部政策环境暖风期,货币政策以稳为主,支持薄弱环节与中长期方向。外部美债与美国通胀有所扰动,但货币政策仍是宽松格局。经济基本面全球仍在复苏路上。整体而言,市场延续我们“百周年”行情的观点,从布局“百周年”到“百周年”行情徐徐展开,投资者仍积极可为,风格再平衡,收获周期,布局成长。如果因为印度疫情或美债上行给市场带来扰动,是较好介入和买入高性价比、优质公司的好机会。

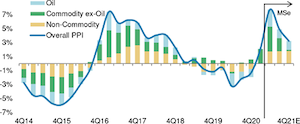

美债虽上行,人心扰动大于实质,货币环境整体温和。美债收益率再度上行、社融数据低于预期,部分投资者出现担忧市场流动性。对于美国而言,当前货币政策框架就业优于通胀,对于通胀容忍度提高,劳动力市场是当前货币政策考虑更为重要因素。对于国内而言,央行一季度货币政策执行报告强调美债上行与PPI上行对货币政策影响有限且可控,定力十足。同时,4月底政治局会议和人民银行一季度货币政策执行报告强调以适度的货币增长支持经济高质量发展,结构上可能看到货币政策定向的支持。

风格再平衡,传统核心资产一定要配,不能只配传统核心资产。传统核心资产历史经验来看,经过2-3个月的时间,待换手率回落到0.8%-1.2%的底部中枢后,“拥挤”股票可能会有所改善。春节后传统核心资产持续震荡调整,换手率也一度下探至1.2%左右,拥挤状况得到一定程度改善。随着4月份的反弹,近期换手率再度回升至1.6%左右。往后展望,传统核心资产微观结构改善尚需时间,但已较前期有明显改善。整体而言,2021年面对波动较大、估值向下,盈利向上,波动加大,回归业绩基本面,更加注重短期业绩落地、兑现而非中长期故事。投资者在组合中需要更加注重风格再平衡。

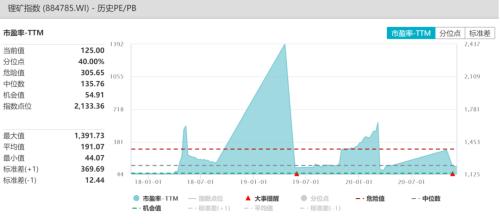

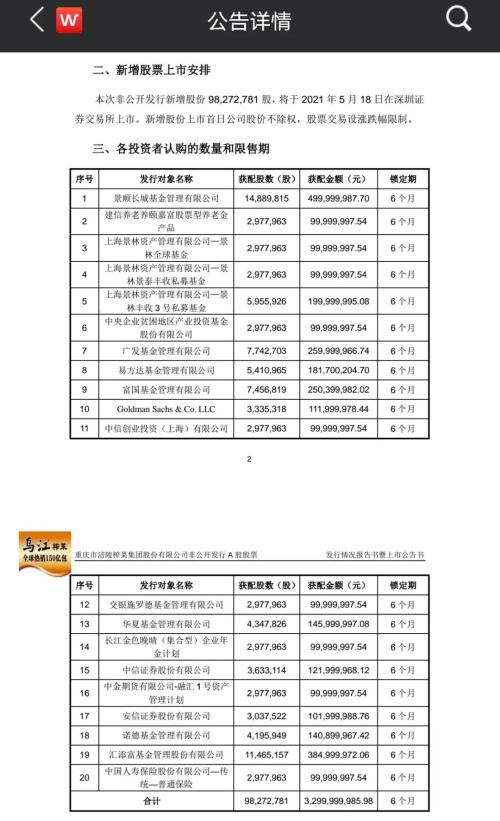

业绩为王,大市值金融不可忽视,中盘股聚焦新兴成长。从一季报业绩公布后,我们可以看到,公募基金持仓前50大占全部A股约24.9%,而利润占比仅15.6%,营收占比仅9.2%。若以沪深300为参照物,前50大的市值、利润、营收占比则分别为42.2%、20.8%、15.2%。2021Q1周期、成长板块业绩亮眼,消费科技占比较多的明星股在全A中的盈利占比出现较大下滑(若以沪深300为参照物则下滑相对较小)。因为目前来看,投资者在组合中配置,除了风格再平衡以外,以沪深300衡量的大票中,金融是过去几年“滞涨”且业绩与估值性价比不错的方向,所以大市值中一定要配金融。同时,从全A或中证500为代表,周期、成长中景气细分和阿尔法属性较强的值得重视。从这两个维度出发,较好实现风格再平衡。

配置主线,收货周期,布局成长。整体来看,沿着5月行业配置月报《收获周期,布局成长》,PPI为代表的价格则同比仍然往上,环比高位,周期进入收获期,可重点关注阿尔法品种机会。周期股让市场情绪回暖、风险偏好与赚钱效应提升,高景气成长股有望迎来机会。

1)成长科技优质赛道景气细分方向。受益于政策、基本面、业绩景气、筹码结构、估值性价比等多方面因素共振。可关注一季报景气高增长和景气方向,如军工、新能源车链、半导体、被动元器件、医疗器械与服务。

2)维持2021年度策略一直以来的推荐,服务业+中国优势制造。其中,服务业主要以去年因为疫情受损,今年持续受益的金融、航空航运、社服(酒店、旅游、免税)。优势制造,受益于中国优势制造业,海外经济复苏,顺周期品种系统性β的机会完成第一个阶段后,受益于下游需求持续扩张、持续景气的α机会,如化工化纤、轻工、家居等。

风险提示

关注全球资本回流美国超预期,中美博弈超预期等

注:文中报告节选自兴业证券(行情601377,诊股)经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。