前有大批可转债首日破发、后有“强赎潮”将来袭 可转债还香不香?

来源:每日经济新闻 2021-02-28 11:22:09

2021年,随着可转债新规正式实施,让此前热度高涨的市场情绪逐渐平复。回顾2020年,可转债市场着实取得了不错的成绩,数据显示,2020年上市的可转债数量达到204只,其中开盘涨幅超过(含)20%的有近百只。

然而,《每日经济新闻》记者注意到,在此前信用债频繁违约影响以及新政出台的背景下,一波“首日破发潮”、“强赎潮”来袭。

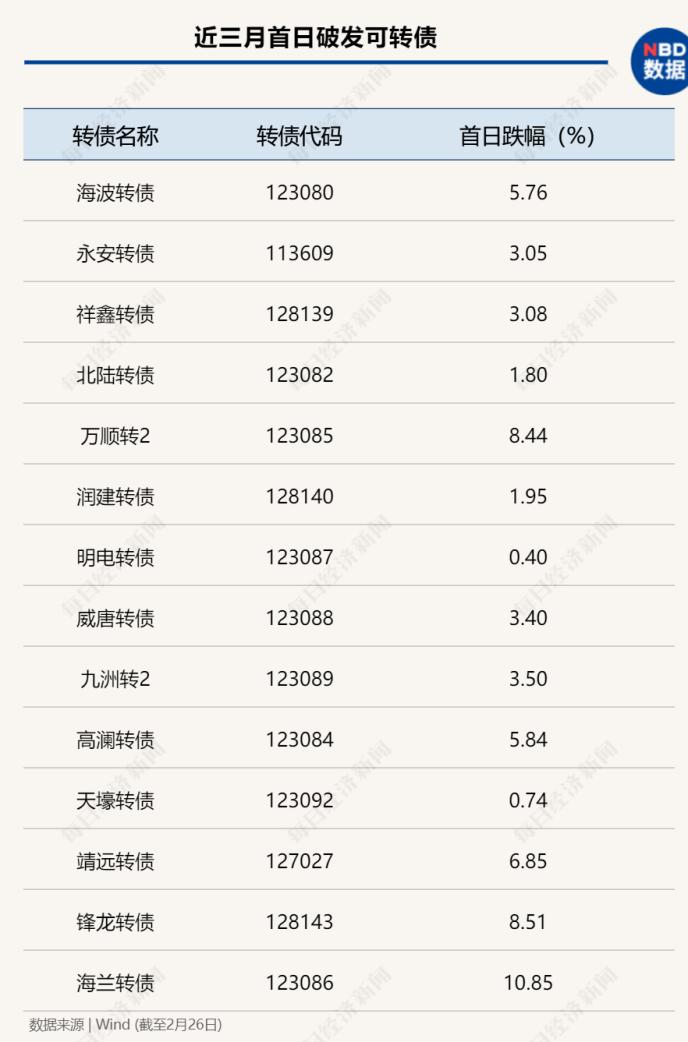

2020年12月22日,海波转债成为2020年首只上市首日破发可转债,紧接着,永安转债、祥鑫转债……仿佛打开了“上市即破发”的神秘按钮。2020年12月至今,仅三个月的时间,已有14只可转债上市首日破发。其中,2月8日,海兰转债上市首日跌幅最大,超过10%。

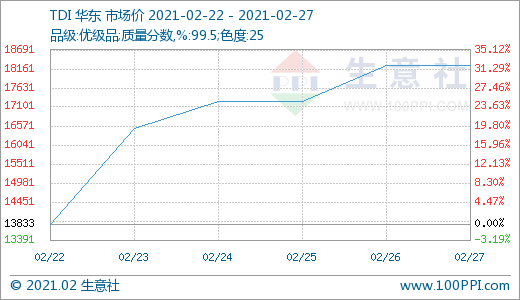

近期新上市可转债破发频现,而跌破面值的既往可转债更是超百只,一改2020年可转债市场的强势。另外,还有一大波“强赎潮”来袭,2月最后一周,便有6只可转债实施强制赎回。

首日破发潮持续

《每日经济新闻》记者统计发现,自2020年12月22日以来,资本市场迎来了一波“首日破发潮”,截至2021年2月底,共有14只可转债上市首日破发。值得注意的是,2020年12月22日至24日,连续三天出现首日破发现象。

数据显示,2020年12月22日,海波转债上市首日收盘价94.24元,中一签亏损约60元;23日,永安转债上市首日收盘价96.95元,中一签亏损约30元;24日,祥鑫转债上市首日收盘价96.92元,中一签亏损约30元。2月8日,海兰转债上市首日收盘价89.15元,跌幅10.85%,中一签亏损约110元,为12月以来的上市破发亏损王。

但要看到,在资本市场受宠的韦尔股份(行情603501,诊股),起发行的韦尔转债依然实现了上市首日收涨72.18%的好成绩。

另外,根据数据,截至2020年2月底,可转债总存量5411.57亿元,较年初增加93.38亿元。评级结构方面,截至2月27日,AAA级共有30只,占比8.47%。

记者注意到,Choice数据显示,目前共有350只可转债正常交易,合计有117只跌破面值,占比超三成。其中,亚药转债的债现价为69.44元,价格最低。

对于2020年底以来的可转债市场行情,证券机构持有怎样的看法?

广发证券(行情000776,诊股)固收团队认为,从转债估值性价比角度出发,平价100元以内的区间仍具有一定挖掘价值,而高价品种则需要继续2020年以来注重正股资质的择券思路;对于股性较强的品种,考虑其估值特征与2020年分化行情中的估值水平并无太大变化,因而正股资质较强的新券(受绝对价格约束较少)仍是重要的筛选方向。对于具有如下几类特征的标的,建议谨慎关注:跌破债底的品种;短期偿债压力较大的品种;仅有高YTM优势的品种。在新券申购方面,考虑到近期市场破发情况时有出现。广发证券方面认为,对于正股资质趋弱的新券,不妨直接考虑上市后的二级机会。

光大证券(行情601788,诊股)固收团队分析认为,转债市场存在一定程度上的超跌。投资者可考虑以下配置方向:公司业绩良好,但市场“错杀”导致前期跌幅较大的转债后续有上涨空间;当前转债估值处于历史分位数42.76%的水平,配置性价比逐渐凸显,可关注公司资质好的中低平价券。

渤海证券固收团队分析认为,春节前流动性短期压力缓解,货币政策不急转弯、居民资金对基金配置的需求仍对转债的结构性行情形成支撑,转债指数近期宽幅震荡的可能性更大。关于择券:应结合行业基本面与个券资质,重点考虑顺周期行业与消费类绩优个券,同时应注意顺周期行情进入下半场,波动可能增加;部分银行业转债估值修复,具备配置价值;对于债券余额低、前期涨幅过大的炒作型转债应谨慎持有。

“强赎潮”来袭

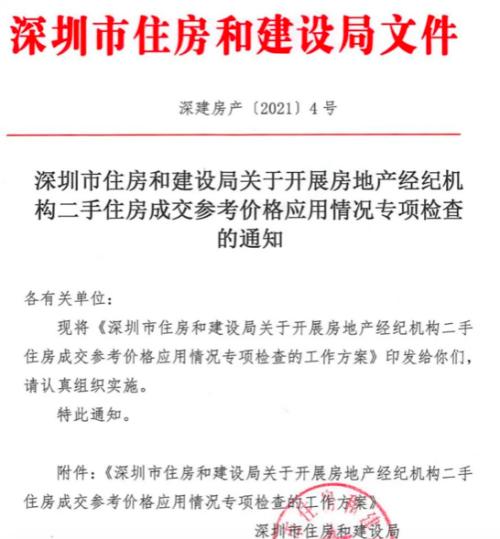

在可转债新规正式实施的背景下,渤海证券方面分析认为,随着新规实施,一方面对于赎回条款的空间缩小,导致高溢价个券面临压缩压力,另一方面,跨品种监测体系导致前期高价券的炒作空间缩小,预计未来价值型转债的空间更大。

华泰证券(行情601688,诊股)固收团队则认为,在可转债新规下,赎回条款执行灵活度明显降低。基本面不强、对自身股价并不算自信的发行人放弃赎回的成本提升,更倾向于选择赎回,导致高溢价率面临快速压缩压力。

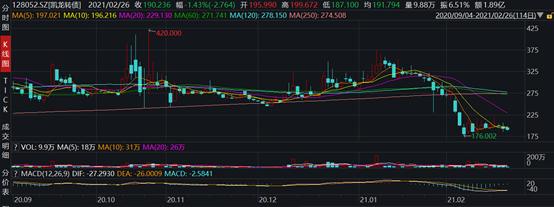

今年以来,多只可转债发布了有关“强赎”的公告。在这波“强赎潮”中,部分转债具有高价格、高转股溢价率等特点。如2月2日晚,凯龙股份(行情002783,诊股)宣布强制赎回“凯龙转债”,值得注意的是,几个月前,“凯龙转债”曾被爆炒至420元。截至2月26日,凯龙转债收盘价190.236元,转股溢价率为25.76%。根据公告,3月23日收市后尚未实施转股的“凯龙转债”,将按100.25元/张的价格强制赎回。

而在刚刚过去的一周,便有6只可转债实施可转债赎回。2月22日和23日,每天均有两只可转债进入强赎登记日。

接下来的一周(3月1日~7日),也有7只将实施强制赎回,赎回价格均在100.6元以内。

这些可转债满足强赎的条件均为,公司股票连续三十个交易日中至少有十五个交易日的收盘价不低于当期转股价格的130%。

Choice数据显示,实际上已近30只可转债触发强赎条款。其中“天康转债”、“ 奥佳转债”已经触发3次。