BOSS直聘赴美上市:二代招聘网站的盈利难题

来源:阿尔法工场 2021-01-29 14:24:28

导语:BOSS直聘距离成为“中小微企业的CHO”,还有很长的路要走。

互联网招聘平台BOSS直聘将于2021年赴美上市,募资规模预计约为3亿美元。

BOSS直聘成立于2013年,因其差异化策略,“定位直接和老板谈”,获得大批C端和中小微企业用户。2017年,BOSS直聘实现盈亏平衡,2019年达到10亿营收规模。如今,这家企业在垂直招聘领域的地位不断攀升。

纵观行业发展,从中华英才网、前程无忧、智联招聘的“三足鼎立”,到新兴招聘平台迅速崛起,招聘市场的供需两端发生了巨大变化。

而BOSS直聘作为新兴平台的代表,它的差异化策略是如何奏效的?以及,其盈利空间是否还有提升的可能?

01供需两端的缺口

第一拨抢占PC人口红利的,并非门户网站,而是招聘网站。

1994年,智联招聘成为大学毕业生寻求出路的选择。几乎在同一时期,中华英才网和前程无忧分别成立,由此,互联网招聘市场形成“三足鼎立”的局面。这一时期也被称为传统招聘时代。

回顾行业历程可以发现,第一代招聘网站的本质是“广告栏”,求职者花钱打广告,招聘者“对号入座”。

招聘作为典型的双边市场,连接C端(求职者)与B端(企业),平台作为中间商进行撮合交易。不过,与吃喝住行的日常生活类消费不同,对于C端用户来说,找工作属于低频业务,且用户粘性低。

但对于企业来说,招聘是刚需,消费频次和用户粘性更高。这也决定了,在线招聘更偏向于一门纯粹的ToB生意。

但实际上,传统招聘网站的模式决定了,一批中小型企业被排除在服务范围之外。由于大型企业招聘流程复杂、主要以集体采购为主、客户门槛较高、客单价高。

而中小微企业的消费能力不及大企业,且招聘习惯不同,在传统招聘网站无法获得最佳投资收益回报。由此,供给端的缺口及痛点为新兴招聘平台提供机会。

另一方面,受到2020年疫情影响,中小企业缩编严重,大企业也受到牵连,抢人大战愈演愈烈。由此,企业进入生态系统进化与结构性改革。

在成本削减的情况下,传统的、单一的模式不再适用。企业进一步提升人才吸引力,建立与外部的多元网络,优化内部人才培养机制,成为关键,而这也为新平台提供施展机会。

2009年后,社交招聘、垂直招聘等新兴平台崭露头角。随着BOSS直聘、猎聘、领英、拉勾网等新兴招聘网站的出现,曾经的三足鼎立局面被打破,行业进入新阶段。

而需求端的变化也迫使行业走向新方向。

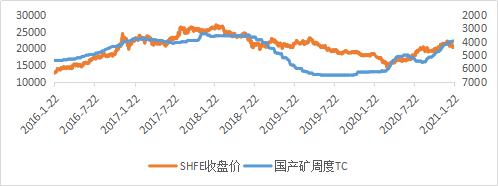

2019年,中国网络招聘行业市场规模在2019年突破百亿元,达到107亿元。加上疫情影响,市场呈现出“供小于求”的态势。

数据显示,2020届高校毕业生数量达874万人,创历史新高。另一方面,“求职延后”造成竞争加剧:这届应届生不仅要面临同龄人、以及回国留学生,甚至是2021年毕业生的竞争。据国家人力资源和社会保障部的数据,2020年第三季度,国内的求职人数同比增长140%。

这种供需严重失衡的状况,使得新兴平台加速发展。

TalkingData发布的《2020年高校毕业生求职研究报告》显示:90.4%的高校毕业生使用手机终端进行求职。

在BOSS直聘和智联招聘APP上,超40%的用户每次的使用时长超20分钟。2020年5月~10月,BOSS直聘的平均日活用户数约为280万,平均同比增长率超过80%,用户平均单次使用时长多于20分钟的比例超过45%。

02新兴市场格局

2015年,曾经辉煌一时的中华英才网被58同城收购;2017年,智联招聘完成私有化退市,这家曾经在2014年高调登陆纳斯达克的企业,最终或因“企业性质和数据安全性”回归国内,退市时市值不足12亿元。曾经的招聘三巨头“仅剩”前程无忧一家上市公司。

从市场份额来看,这三家企业仍因更广泛的招聘范围霸占着市场的绝对地位——2019年第一季度,58同城市场份额约为35.8%,前程无忧为24.3%,智联招为19.6%,合计占比80%。

与此同时,这三家企业通过并购或战略投资跨行业或创新型招聘公司进一步拓宽护城河。

但不可否认的是,对于市场变化的捕捉,传统平台略显迟钝,在业务模式和产品形态上难以匹配供需两端的快速更迭。

综合性平台虽未落寞,但垂直类招聘(猎聘、BOSS直聘、拉勾网等)和社交类招聘(领英、脉脉等)以“精准的匹配”侵蚀传统派势力。行业朝着垂直化、细分化走去。

以主流平台为例,成立于2011年的猎聘走的是BHC模式,即“企业+猎头+个人”,通过猎头连接企业与个人。由于其模式覆盖中高端人才,面向的是相对有财力的中大型B端用户,决定了其招聘成本相对较高。

而成立于2013年的拉勾网,偏向rpo服务,即“招聘业务外包”。这家平台主要服务互联网企业。从岗位占比来看,程序员岗位最高,其次是产品经理、最后是运营、市场等。

但拉勾网的劣势在于,其算法推荐仅覆盖了互联网公司,却忽略了外包技术这块市场。2017年,拉勾网“卖身”51Job,以60%的股权换来1.19亿美金。2018年,由于其招聘业务难以突破瓶颈,公司不得不向在线教育转型。

成立于2013年的BOSS直聘提出“MDD模式”(Mobile+Data+Direcruit)模式,即通过移动互联网红利发展APP,以数据作为产品核心,匹配供需两端;而Direcruit的含义为“简化中间环节,让求职者直接和老板谈。

从市场反馈来看,MDD模式切中了C段用户的痛点——TalkingData2020年的数据显示,57.9%的高校毕业生希望与业务部门的直属领导进行对接;69.1%的高校毕业生认为与业务部门的人进行事先沟通有助于增加面试的成功率。

对于招聘者来说,BOSS直聘的优势在于能够让老板或部门主管从招聘源头进行把关。因为对比HR来说,前者对于岗位的需求更明确,能够节省HR因岗位职责不熟悉而造成的时间成本。

图来自Mob研究院

上文提到,招聘的本质是“买广告位露出”。平台的影响力、知名度与企业的花钱意愿成正比。从这一点来说,前程无忧和智联招聘的地位难以被撼动。

从盈利能力来看,前程无忧是当之无愧的老大:2017年~2019年,分别创造28.81亿、37.82亿、40亿;净利分别为3.73亿、12.44亿、5.26亿。目前,公司市值约为45亿美元。

同道猎聘同期的营收分别为8.25亿、12.25亿、15.13亿;净利为755.1万、274.3万、1.27亿。目前公司市值约为100亿港币。

据智联招聘官方数据,目前公司拥有1.8亿职场人用户,累计合作企业数达456万。据Seek披露的信息,智联招聘2019年的营收约为5.5亿美元。

Mob研究院的数据显示,BOSS直聘用户达1800万规模(月活),猎聘约为510万。

2019年,BOSS直聘市占率约为10%。盈利方面,公司于2017年实现盈亏平衡,2019年营收达到10亿左右,与猎聘相当,但前者仍处于微利水平。

03盈利关键

BOSS直聘的模式决定了它的消费群体及收入结构。

对于消费能力不及大企业的中小微企业,BOSS直聘提供“单点购买增值服务”,解决了小微企业可以少花钱、多办事的痛点。

据一位营收规模在4.5亿元/年的企业透露,公司2019~2020年分为BOSS直聘贡献100万营收。因BOSS直聘更高的筛通率、面通率、入职率,BOSS直聘目前成为这家公司唯一的招聘渠道。

总结来说,MDD模式的优越性在于降低了企业更换渠道的迁移成本、提高了用户留存。从这一点来看,将为企业应收带来正向影响。

但从另一个角度来说,因其垂直型与聚焦服务中小企业的特点,也限制了其盈利空间。首先,中小微业务的付费能力相对较弱,且C端用户的付费意愿仍需挖掘。具体来说,BOSS直聘在未来短期内需要面临以下盈利难点:

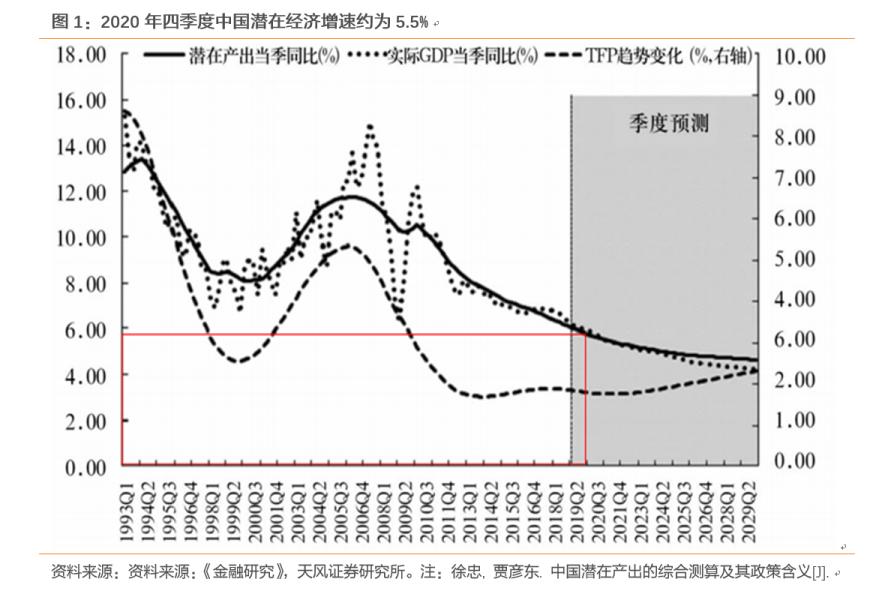

宏观层面,2020年上半年中国有3400万个注册经营的企业,有8500个个体工商户,有9亿劳动人口,其中大体有6亿打工人,大概一个企业雇员规模不到20人。另外根据政府部门的权威统计,中国98%企业的生命周期从注册到结束经营时间小于三年。而这类用户是目前BOSS直聘的主要服务对象,更是其主要收入来源。

解决“薛定谔的B”:在招聘市场,搞清决策者到底是谁,是HR、渠道主管、市场总监,还是业务主管。这决定了出钱的人是谁。这一点BOSS直聘创始人兼CEO赵鹏曾在2020年提到过。

BOSS直聘虽然受到毕业生青睐,但此类群体追求“高效率”求职——高校毕业生大多期望在2个月内找到工作,其中1~2个月占比39.1%,1个月内的占比40.3%,从而造成目标不明确,最终导致平台通过率、录取率低。

从传统时代到新时代,招聘一直都是由B端用户“养活”的行业,但不同之处在于,平台的服务方式变了。

过去几年,互联网行业探索ToB的更多可行之路,招聘行业亦是如此。而新的市场需求及供需关系决定了新的市场走向。

一个明确的趋势是:供需两端都会借助多平台进行最大范围的露出,这意味着,招聘对于平台的要求更高阶、更多维,而更高效和更精准的匹配才是构建平台构建竞争力的关键。

BOSS直聘对于行业的意义在于挖掘了一条全新的、可行的变现之路,打破了行业过度依赖B端用户的瓶颈,但对于自身来说,其盈利空间受到过于垂直的限制,只有进一步发掘商业价值,提高C端的付费率和B端的续费率,才是稳固盈利的关键。

由此来看,BOSS直聘距离成为“中小微企业的CHO”,还有很长的路要走。