银行补充资本热衷"改道"可转债 850亿规模蓄势待发

来源:证券时报网 2022-08-09 11:24:12

近日,常熟银行(行情601128,诊股)发布公告称,该行60亿规模的A股可转债发行已获证监会核准,批复自核准发行之日起12个月内有效。

另外,今年以来,同样作为资本补充工具的银行二级资本债、永续债发行也较去年同期有所变化——二级债发行量较去年出现“井喷式”增长,而永续债发行则较去年同期“腰斩”。

850亿可转债蓄势待发

8月4日,常熟银行发布公告称,证监会已核准该行公开发行面值总额60亿元的可转债,期限6年。若本期债券落地,这将是该行第二次发行此类资本工具。2018年,常熟银行发行30亿元可转债,因触发强赎条件,该期可转债于2019年5月赎回。

据悉,2022年获监管批复可转债的银行已有2家。今年3月,重庆银行(行情601963,诊股)(7.130, -0.03, -0.42%)获准发行130亿元可转债,并于4月发行上市。从行业已披露发行可转债计划来看,仍有不少银行正“跃跃欲试”。

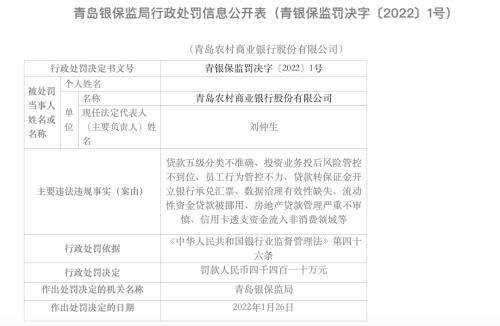

值得一提的是,并不是所有商业银行的可转债发行都一帆风顺。以民生银行(行情600016,诊股)(3.630, 0.00, 0.00%)为例,该行早在2017年3月就公告论证了发行500亿元可转债用于补充核心一级资本的可行性报告。尽管该行多次公告提示可转债发行或将摊薄即期回报,以及相关补救措施,但在将近3年后才获证监会批复。然而批复下发几个月后,2020年9月,民生银行收到了证监会的反馈意见书,要求该行进一步解释此前的诉讼、行政处罚、内控制度、理财业务整改进度、资产质量等一系列问题。2021年6月,民生银行就可转债发行申请第二次回复了证监会相关反馈意见;2022年6月,该行股东大会再次通过了可转债相关决议,截至目前仍未有具体发行时间表。

作为商业银行重要的资本补充工具,近年来上市银行纷纷发行可转债。截至今年7月末,已有24家银行发行了25只可转债,其中已有8只以99%的转股比例退出,目前存续的17只可转债规模共计2905亿元。

光大银行(行情601818,诊股)金融市场部宏观研究员周茂华对证券时报记者表示,银行可转债在转股后可以补充银行核心一级资本,补充资本成本相对低一些,因其兼具股债优势,发行主体优质,较受投资人欢迎。不过,可转债补充资本受投资人转股限制,可转债存在被上市公司强制赎回风险。

“目前,由于部分中小银行内源性补充资本存在不足,外源融资渠道相对窄,在持续加大不良资产处置力度和宽信用环境下,部分中小银行补充资本的需求仍较大。”周茂华说。

二级债井喷永续债腰斩

同样能够补充资本的次级债券,也成为了各类商业银行的主要“补血”渠道。今年以来,银行次级债发行市场较去年同期发生明显变化——二级资本债较去年同期出现爆发式增长,但永续债发行“遇冷”。

根据数据显示,今年1月~7月,全国各类银行发行二级债规模达4129.15亿元,较去年同期的1162.6亿元大幅增长255.17%;2021年银行共发行二级债6170.73亿元,而今年仅前7个月就已达到了去年规模的67%。

对于中小银行发行门槛相对较低的永续债,今年以来情况明显不同于去年同期。数据显示,今年1月~7月,银行仅发行永续债1630亿元,较去年同期的3185亿元基本腰斩。

近年来,二级债、永续债发行量明显提升,其中国有行发行规模占主导,城、农商行发行数量较高。总体来看,截至8月8日,包括二级债、永续债在内的全市场存量银行次级债规模达5.29万亿元,其中二级债达3.02万亿元,占比逾六成。

从银行资本工具的投资对象来看,民生证券研报显示,二级债与永续债的投资者结构有明显差异:二级债主要持有者为银行自营和非法人产品,合计占比超90%;银行永续债方面,尽管国内尚无公开数据披露,但结合国际经验,预计主要投资者为非法人产品。

从资本补充角度来看,周茂华分析,各类型银行资本水平整体处于合理区间,但部分中小银行补充资本仍有一定压力;银行通过多种补充资本工具,优化资本结构,提升经营抗风险能力与信用扩张能力。

对于近年来银行加大资本补充力度的行为,周茂华认为,部分银行资本补充压力较大,主要是国内企业经营面临复杂的内外环境,银行需要进一步夯实资本实力,增强抵御风险能力。同时,特殊环境下,银行需要与市场主体共渡难关,合理让利实体经济,加大信贷逆周期投放力度,加快推动经济回归正轨。另外,相对于大型银行,部分中小银行在网点、品牌、经营与服务创新能力等方面相对不足,融资渠道较窄,资本补充压力更大。

对于中小银行资本补充渠道的问题,周茂华还表示,中小银行需要完善内部治理,提升经营与风控水平,增强内源性融资能力。

上海金融与发展实验室主任曾刚认为,考虑到夯实中小银行资本的必要性,未来应完善相关政策,推动永续债等创新资本工具发行主体扩容,支持中小银行建立多元化资本补充渠道,更好地支持小微企业和地方经济的发展:一是扩大投资者参与范围,改善投资者参与结构;二是丰富支持性工具,促进市场流动性;三是适度放松准入门槛,丰富细化条款。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐