锌半年度报告:逆水难行舟,关注结构性机会

来源:东证衍生品研究院 2022-06-30 11:23:30

报告摘要

走势评级:锌:震荡

报告日期:2022年6月28日

★矿冶双重约束,供应难有放量

外部扰动频发叠加产能扩张临近尾声,矿端供应增速不及预期,原料端仍将对冶炼环节构成约束,下半年矿端进口环比回升有望边际缓解国内炼厂原料短缺的问题,但改善幅度有限。欧洲能源危机依旧是供应端最大的风险点,欧洲炼厂开工率全年受限,一、四季度减量尤为显著,欧洲地区全年精锌供应减量约8-15万吨。极端比价下,精炼锌贸易流向逆转,国内供应压力显著缓解。

★外需压力渐起,内需缓慢复苏

海外主要经济体制造业景气度已现触顶回落迹象,随着加息周期的开启,下半年海外经济回落压力渐增,外需承压回落。疫情扰动趋弱,国内需求至暗时刻已过,随着刺激政策逐步落地,基建领域需求可期,汽车板块复苏也将带来边际增量,内需边际向好,有望在四季度迎来集中释放。

★投资建议

年内锌基本面存边际改善空间,然宏观环境压制下,不够突出的基本面矛盾难以支撑锌价走出趋势性行情,同时低库存背景下的多空博弈将显著放大价格波动,下半年锌价或呈宽幅震荡走势,沪锌主力合约运行区间(22000,27000)元/吨。基建等内需有望在四季度集中释放,欧洲冶炼端减产风险也将于冬季显著回升,基本面支撑下,四季度可轻仓试多,但宏观影响下单边策略风险较大,需注意风险控制。更建议关注相对低风险的套利机会,进口压力减轻叠加内需向好,下半年国内基本面相对更强,建议关注内外反套的机会;同时跨品种套利时可将锌作为多头配置。

★风险提示

欧洲能源价格大幅下挫,基建增速不及预期,美联储加息进程显著加快。

报告全文

1

行情回顾

2022年上半年,沪锌主力合约收盘价区间涨幅4.8%,走势前高后低,波动率较此前明显放大,区间振幅达19%。逻辑主线而言,俄乌冲突加剧了市场对欧洲能源危机的担忧,4月LME主力合约一度触及品种上市以来的最高价4896美元/吨,而后随着欧洲取暖季结束、能源价格波动率回落,市场转而交易需求成色,全球主要经济体制造业PMI触顶回落以及国内疫情反复使得市场对需求的预期转向悲观,宏观压力下锌价承压回落。

展望下半年,锌市的关注重点主要有如下几点:

1.逆周期调节发力遇上疫情扰动,内需究竟如何评估?

2.今年以来市场一直忽视的矿端是否真的没有矛盾?

3.去年四季度以来已充分演绎的能源逻辑是否会在下一个取暖季卷土重来?

4.如何评估宏观因素对锌价的影响权重?

2

矿冶双重约束,供应难有放量

2.1、矿端:外部扰动频发,内生增长乏力

年初市场对矿端的一致预期为偏过剩,主因海外矿山增量产能逐步释放,但行至年中,不论是企业维度的数据还是国家口径的统计均指向海外矿山产量不及预期。样本矿企2022年一季度锌精矿产量共计116.9万金属吨,较2021年四季度的117.2万吨环比略有降低,较2021年同期负增8.3万金属吨或-6.6%。全球第一大锌精矿出口国——秘鲁的情况与之类似,1-4月秘鲁锌精矿产量共计44.3万金属吨,同比负增7.7万金属吨或-15%。

海外锌精矿生产的即期扰动在于澳洲疫情等外生因素。澳大利亚今年初开放国境后疫情大幅反弹,新增确诊病例数激增,大幅加剧了澳洲采矿业的劳工短缺问题,在此情况下,Mount Isa、McArthur River、Dugald River、Century Tailings等多座澳洲矿山的产量明显降低。此外,巴西强降雨使得Vazante地下矿山部分被淹,一月中至三月底产量降幅明显,4月中旬Perkoa也因强降雨导致的洪水停产,产量降幅将集中在二季度体现。

中长期角度而言,新项目进展不及预期以及部分老矿山逐步走向衰竭则是锌矿产量增长乏力的更主要原因。新项目方面,Glencore旗下Zhairem项目爬产进度持续不及预期,公司目前预计该项目的达产时间推迟至2023年。退出产能方面,除Hudbay旗下777矿明确将于年内关停外,其余多座临近寿命尾声的矿山产量渐降的趋势也愈发明显。

目前来看,澳洲本轮疫情虽然峰值已过,但单日新增确诊病例数依然在3万附近高位波动,劳工短缺的问题依旧困扰着当地采矿业。4月秘鲁锌精矿产量环比-18%,主因Antamina等大矿品位降低。同时中长期角度而言,由于缺乏资本开支的投入,锌矿项目青黄不接的问题依然存在。在此情况下,我们预计年内海外锌精矿产量将持续低于市场预期,全年锌精矿产量预计约874万金属吨,同比小幅增加10万金属吨。

国产矿方面,市场长期受困于各口径统计数据走势不一致而难以准确评估国产矿供给变动。今年这一问题依旧存在,据SMM,1-5月国内锌精矿产量共计125.5万金属吨,同比负增11.1万金属吨或-8%,而国家统计局数据则显示1-4月国内锌精矿产量共93.5万金属吨,同比正增6.6万金属吨或8%。据了解,今年以来疫情、炸药等辅料短缺问题对国内矿山生产构成阶段性扰动,同时湘西花垣的矿权整合项目作为年内最大增量产能来源,至年中仍未大规模放量,定性而言今年国产矿并不会有显著增量,同时下半年高纬度矿山的季节性减产依旧将使得国产矿供应环比收紧。

2.2、冶炼端:能源成本抬升,减产风险再临

今年以来,海内外冶炼端均持续面临扰动,产能利用率受限。海外的扰动依旧在于欧洲能源成本抬升对冶炼厂利润空间的挤压,而国内冶炼端则更多受限于原料供应偏紧。

欧洲能源危机自去年四季度以来便一直困扰着当地锌冶炼厂,其后更是因俄乌冲突而进一步激化。二季度以来,随着欧洲取暖季结束、气价波动率降低,市场对能源成本上行的担忧阶段性缓解,但当前的能源价格依旧远高于历年同期水平,以4-5月200欧元/MWh的平均电价测算,欧洲锌冶炼厂的电力成本约合717美元/吨,较去年同期高出500美元/吨,而近期电价骤增至270欧元/MWh则将锌冶炼厂的成本进一步抬升至970美元/吨。当前欧洲能源危机和地缘政治高度挂钩,供应不确定性持续存在,需求端随着10月进入新一个取暖季将再度走高,届时供需矛盾激化或将带动欧洲能源重回高波动,加重冶炼厂成本负担。事件跟踪角度,后续除了需要持续关注欧洲能源价格走势外,企业维度需重点关注上一取暖季内频繁减产的Glencore和Nyrstar;国别视角下,锌冶炼产能占比较高且对俄罗斯天然气依赖度极高的芬兰则是需要特别关注的对象。

除了矛盾激化的时间节点外,我们尝试定量测算欧洲能源危机对精炼锌平衡表的影响。欧洲锌冶炼产能共计242万吨,占全球精炼锌总供应的18%,具体减产比例而言,参考Glencore季报中披露的产量情况,上一取暖季内减产比例约5-10%,按此线性外推,则今年一、四季度欧洲冶炼端减量约6-12万吨。此外,考虑到当前欧洲能源价格依旧远高于历史同期水平,且欧洲地区库存迟迟未见回升、现货升水居高不下,我们倾向于认为当前欧洲地区锌冶炼厂产能利用率或依旧低于同期均值,在此情况下预计欧洲能源危机带来的全年精炼锌供应减量约8-15万吨。

国内今年以来精炼锌产量持续低于市场预期,据SMM,1-5月精炼锌产量共248.3万吨,同比负增2.7万吨或-1.1%。当前硫酸价格依旧维持高位,副产品收益加成下冶炼厂利润依旧可观。产量不及预期的核心原因在于原料供应偏紧对冶炼产能利用率的约束,如前文所述,今年以来海内外矿山产量均不及预期,在此情况下国内冶炼厂原料库存天数降至20天左右,明显低于历年同期。下半年而言,国内精炼锌供应的瓶颈依旧在于原料端,在国产矿供应弹性有限的情况下,更重要的边际变量在于进口矿,相较于海外矿山的产量,锌精矿进口量是更为直接的影响变量,我们将在下文中结合进口盈亏展开讨论。

2.3、矿冶平衡与进出口

考虑到上半年海外矿山产量显著不及此前预期,且目前来看疫情等外生因素依然存在,同时部分临近退出的矿山品位渐降难以逆转,我们将全年海外矿山产量预估调降15万金属吨至874万金属吨,同比增加10万金属吨,此外也小幅调低国内产量预估2万金属吨,主因阶段性扰动的存在。需求侧,欧洲能源危机持续时长超预期,年内欧洲冶炼产能利用率持续受限,取暖季内降负荷比例相对更高,且上半年国内精炼锌产量不及预期,在此情况下将海内外锌精矿需求分别下调2、5万金属吨。调整后的锌精矿平衡表显示,年内矿端依旧呈小幅过剩,但过剩幅度较此前有所收窄,过剩量主要集中在海外。

锌供应端当前面临的主要瓶颈在于矿端产量增速放缓以及欧洲冶炼端产能利用率受限。理论上,只要最上游的矿端供应充足,那么部分地区中间转化产能受限的问题可通过精矿贸易流向调整而得到解决。但实际中这一跨区域调节存在一定阻碍,一是当前全球冶炼产能并未显著过剩,其余冶炼厂产能利用率提升空间有限;二是锌精矿的进口与沪伦比价高度相关,在海外供应受限的情况下,外盘相对更强的基本面带动沪伦比价降至低位,对应锌精矿进口亏损走阔,国内冶炼厂采购进口矿意愿不足。我们看到今年以来进口矿和国产矿加工费的走势分化明显,本质上就是矿贸商通过加工费的方式弥合比价带来的矿端价差,随着进口矿加工费大幅上调,锌精矿进口亏损较此前明显收窄,预计后续矿端进口量将环比回升,国内冶炼厂原料偏紧的问题也将得到缓解。

欧洲冶炼端产能利用率受限同样会改变精炼锌的贸易流向,通常而言,中国是精炼锌的净进口国,但今年以来,低沪伦比使得进口窗口持续关闭,俄乌冲突发酵后出口窗口一度开启,国内精炼锌转而出口补充海外供应。据海关总署,1-5月中国累计进口精炼锌4.7万吨,去年同期进口23.1万吨,累计出口精炼锌5.4万吨,而去年同期仅出口0.3万吨,前五个月精炼锌转为净出口0.7万吨,而去年同期为净进口22.9万吨,精炼锌贸易流向的逆转显著减轻了国内市场的供应压力。

3

外需压力渐起,内需缓慢复苏

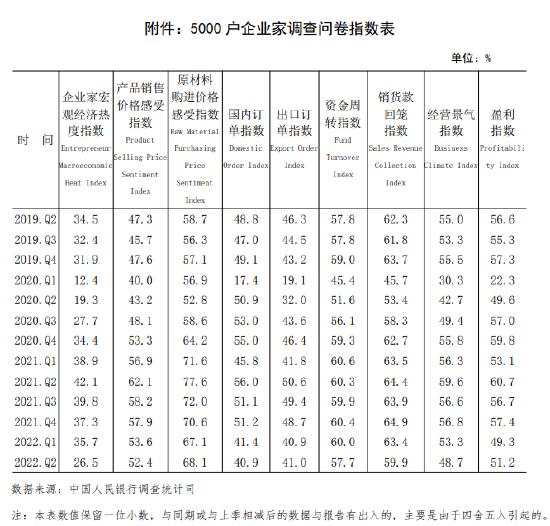

宏观层面,当前市场对需求端的预期明显转向悲观,主因全球主要经济体制造业PMI均呈触顶回落,衰退预期升温,同时上半年国内多地疫情反复也对需求构成现实冲击,在此情况下,工业品需求集体承压。但除了宏观层面的共性外,各品种会因下游各类需求占比不同而有相对强弱,考虑到锌需求的强基建属性以及弱地产关联度,我们依旧认为下半年内需存有一定向上修复的空间。

3.1、基建助力,建筑类需求仍可期

建筑类需求仍是下半年锌最值得期待的需求板块,而其中尤以基建相关需求最具想象空间。今年以来,基建类需求持续处于强预期与弱现实的阶段。宏观层面,积极的财政政策持续发力,上半年新增地方政府专项债发行量达3.4万亿,发行规模远超历年同期,叠加去年财政后置的部分资金结转,资金端对基建发力构成有效支撑,今年前五个月基建累计同比增速达8.2%,为近年来偏高水平。此外,今年以来明确提及的城市管网老化更新改造、城郊大型仓储基地等政策发力点均将对锌锭需求构成直接提振。中观层面,去年四季度以来项目端已经出现明显改善迹象,重点企业2022年一季度新签基建类合同金额共计1.65万亿元,同比增加17%,同比增速延续了去年四季度以来的上行趋势。但另一方面,二季度建筑业PMI显著走弱,主因国内多地疫情反复对项目建设构成扰动。微观层面的好转则显得更加缓慢而温和,随着疫情扰动趋弱,5月以来镀锌板相关数据表明消费有所好转,产量逐步增至历年同期偏高水平,但同比而言增幅有限。

一个较为直观的感知是宏观的刺激政策向下传导存有明显滞后,或主因疫情扰动。目前来看,随着国内疫情的好转,终端需求正逐步回归,需求最弱的阶段已经过去,下半年需求环比修复确定性较强。但从调研来看,疫情带来的不确定性并未完全消散,买卖双方为了规避疫情带来的不确定性,新接订单的交付期较此前有所延长,在此情况下,需求的改善进程偏慢,关注四季度能否迎来需求的集中释放。

除了基建相关需求外,仓库厂房等工业建筑、钢结构建筑中的耗锌强度也相对较高,定性而言,这两个细分行业分别受益于工业企业利润改善、建筑行业碳中和而表现相对偏优,此外使用镀锌钢的盘扣式脚手架近年来对普通脚手架的替代趋势也较为明确,这些边际增量均能一定程度上对冲地产下行对需求的拖累。

3.2、耐用消费品依旧维持中性

上半年受疫情影响,汽车和家电的产量均一度转入负增长,随着疫情扰动趋弱,下半年行业预计将回归自身逻辑,我们依旧维持此前年报中的观点,相对看好汽车行业的恢复性增长,地产弱周期内对家电则仍持偏悲观预期。

乘用车方面,国内疫情对产业链的扰动已逐渐平息,据盖世汽车,至5月底,上海汽车业平均产能已恢复至疫情前80%水平。同时,5月以来,汽车行业促消费政策频出,除阶段性减征部分乘用车购置税600亿元以及新一轮新能源车下乡外,各地政府也纷纷出台对购置新车的个人消费者的补贴措施。除了外部环境逐渐向好,行业自身而言,再库存带来的新一轮恢复性增长也正在开启,在此情况下,我们依旧看好下半年乘用车板块的消费表现,潜在的风险或在于地缘冲突对全球芯片供应链的扰动。此外,尽管新能源汽车轻量化诉求使得中长期而言镀锌钢或面临全铝车身的替代冲击,但目前来看这一替代仍在起步阶段,当前新能源车中采用全铝车身的车型较少,因此短期暂不必担忧新能源车渗透率持续增高对锌锭在汽车领域的需求构成负面效应。

家电领域,三大白电今年以来产量均转入负增长,5月产量数据同比降幅较此前明显收窄,但我们预计后续的改善空间依旧较为有限,主因当前地产景气度较弱,对白色家电需求仍构成拖累。铜等原材料价格回落边际上利好家电企业的利润修复,但考虑到企业尚需要一段时间消化此前的高价库存,上游价格回落向终端的传导存在一定时滞。政策刺激角度,今年以来政府也多次提到要稳定包括家电在内的大宗消费,部分地区已经出台了以消费券、按售价比例补贴等方式促进家电消费的政策,但截至目前尚未有针对家电行业的全国性政策落地,政策刺激力度不及汽车行业。

3.3、外需承压&订单外流,出口延续低迷

今年1-5月,我国涂层板及镀锌板累计出口587万吨,同比负增18%,除了去年抢出口导致的基数偏高外,出口回落更主要的原因在于海外需求增速放缓以及东南亚的产业链替代。

此前我们预计外需回落的压力或在下半年更为明显,但今年以来,俄乌冲突、能源成本飙升、高通胀迫使美联储加速收紧流动性均对海外需求构成负面冲击,美、日、欧等主要经济体的制造业PMI均呈触顶回落,外需增速放缓。此外,随着东南亚国家逐步放开疫情防控措施,今年以来制造业持续回暖,在其劳动力成本优势的驱动下,我国的劳动密集型订单面临转移风险。具体到精炼锌下游,镀锌、压铸锌合金等初端下游订单均存一定外流压力,而国内今年以来的疫情则进一步加速了这一产业链外迁的进程,因此我们看到,除了镀锌板出口量同比大幅回落外,今年以来国内压铸锌合金厂的开工率亦处于近五年来最低水平。

下半年而言,外需依旧存在明显压力,海外主要经济体先后进入加息周期后,需求回落的压力随之增大,与此同时,东南亚地区对我国的产业链替代仍在继续,在此情况下,预计下半年出口需求将延续低迷。

4

投资建议

供应方面,矿端供应增速不及预期,全年精矿供需紧平衡,原料端依旧将对国内冶炼产能构成约束,但考虑到下半年沪伦比价有望上修,带动矿端进口量环比回升,国内炼厂原料短缺的问题料将有所改善,支撑产量同比小幅增加。海外方面,欧洲能源危机依旧是供应端最大的风险点,即便是在我们的中性预期下,全年海外精炼锌供应也将在这一扰动下转入负增长,其中尤以一、四季度的减量最为显著。

考虑到上半年国内疫情对内需的负面冲击,以及加息周期开启后下半年海外经济回落压力渐增,我们较此前小幅下调了全年海内外需求预期。节奏上而言,国内需求至暗时刻已过,下半年随着刺激政策逐步落地,基建领域需求可期,汽车板块复苏也将带来边际增量,内需边际向好;而海外则面临流动性收紧以及高通胀的双重压力,下半年需求承压回落。

全球总平衡而言,精炼锌的供需矛盾依旧不突出,基本面对价格缺乏明确方向性指引,在此情况下,能源逻辑及宏观预期或交替成为市场交易的重心。

欧洲上一个取暖季内,能源逻辑驱动锌价的波动率和价格中枢均较此前明显抬升,而目前来看下一个取暖季其仍有望再度主导锌市波动。当前欧洲能源供应与地缘政治事件高度挂钩,持续存在不确定性,进入下一个取暖季需求再度回升后,供需矛盾激化或将驱使欧洲能源价格重回高波动,锌冶炼厂利润再度承压,减产风险增大。此外,当前海外低库存的问题并没有得到有效解决,LME锌锭全球总库存依旧在下行通道中,其中欧洲地区库存更是几近归零。低库存背景下,市场对供应端扰动仍将保持高度敏感,软逼仓行情或仍将反复上演,供应端的意外减量、注销仓单骤增造成可交割货源减少等都将加剧价格的短期波动。

对抗供给通胀的加息周期开启后,经济衰退预期渐起,宏观环境对有色金属价格的影响由此前的利多逐步转向利空。但市场交易的衰退预期明显领先于经济的真实回落,经济数据的波动以及美联储政策倾向的变化都会使得市场的衰退预期有所调整,宏观对有色金属价格的影响也将随之反复。此外,基本面角度,当前全球锌锭库存水平仍在低位去化,下半年而言供应压力不大,且海内外锌冶炼厂利润空间均较为有限,成本支撑下锌相较于其他有色金属可能相对抗跌。但值得注意的是,尽管当前锌冶炼环节利润承压,但矿端仍有可观利润,当市场信心崩塌时,以当前矿石成本计算的静态冶炼端成本线支撑或将失效,矿端利润被迫收缩后价格向下空间将进一步打开,在此类极端情况下,锌的成本支撑将显著弱于铝。

综合而言,年内锌基本面存有边际改善空间,然宏观环境压制下,不够突出的基本面矛盾难以支撑锌价走出趋势性行情,同时低库存背景下的多空博弈将显著放大价格波动,下半年锌价或呈宽幅震荡走势,沪锌主力合约运行区间(22000,27000)元/吨。考虑到以基建为代表的内需有望在四季度迎来集中释放,同时欧洲冶炼端减产风险也将于冬季显著回升,四季度基本面支撑相对偏强,单边操作角度,四季度可轻仓尝试多单,但宏观影响下单边策略风险较大,需注意风险控制。相对而言,我们更建议投资者关注风险较低的套利机会。跨市套利方面,进口压力显著减轻叠加内需环比向好,下半年国内基本面相对更强,有望带动沪伦比向上修复,建议关注内外反套的机会。跨品种套利角度,考虑到锌的基本面相对健康,可考虑在板块内多空配比时将锌作为多头配置。

5

风险提示

欧洲能源价格大幅下挫,基建增速不及预期,美联储加息进程显著加快。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐