18家上市银行PK:谁将成为财富管理之王?

来源:普益标准 2022-04-30 12:23:07

截至4月21日,42家A股上市银行年报披露已近尾声,财富管理再度成为年报季“人气王”。以财富管理为核心的“新零售”成为报告重要亮点,各家银行零售资产管理规模和客户规模等保持强势增长。

多家银行表示,未来几年“新零售”将是银行最大增长点。招行时任行长田惠宇在2021年年报致辞中坦言,“谁能率先实现从‘以自我为中心的产品销售’到‘以客户为中心的资产配置’跃迁,谁就能占领‘摩天岭’,构筑财富管理真正的‘护城河’。”

那么,各家银行财富管理2021年“期末成绩单”如何?他们在财富管理上有哪些战略布局和打法?未来谁将成为“财富管理之王”?金融城深入研究2021年银行年报后,以工行、招行等18家银行为样本,呈现2021年商业银行财富管理业务发展的概貌,以飨读者。

一、晒成绩:零售AUM达72.23万亿 财富管理收入实现大爆发

银行的财富管理业务始于零售业务,核心是以客户为中心,提供现金、信用、保险、投资组合等一系列的金融服务。满足客户各类需求是财富管理业务的底层逻辑。

1. 财富管理收入:基金、理财代销狂热 非息收入成“增收利器”

中信银行(行情601998,诊股)行长方合英表示,“如果说新零售是一个体,财富管理就是一个核,是‘体中之核’的关系;如果说新零售是一条路,财富管理就是在这条路上跑的车。”那么,当下财富管理这辆车的水平和速度如何?

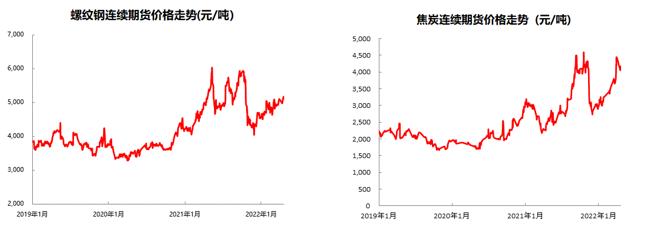

2021年,在财富管理市场上,基金、理财代销狂热,多家银行中间业务收入赚得盆满钵满,带动非息收入整体增长(如表1)。

六大行主要通过代理基金、保险、理财等实现财富管理收入增长。2021年,工行实现非利息收入2,520亿元,为六大行最高;财富客户210万户,AUM为3.9万亿元。邮储非利息收入虽最低,但是同比涨幅最高。

交行非息收入增长也很明显。2021年代销个人财富管理类产品收入98.37亿元,同比增长28.37%。其中,代理基金理财、保险净收入分别为35.76亿元、37.70亿元、19.09亿元,同比分别增长80.08%、11.11%、22.14%。

建行2021年实现非息收入2,188.26亿元,同比增长21.6%,其中,手续费及佣金净收入为1,214.92亿元,增长6.03%,理财产品业务收入实现185.50亿元,增幅19.11%。

股份行的财富管理业务亦呈现爆发式增长。在财富管理收入上,招行2021年大财富管理收入(包括财富管理、资产管理和托管业务手续费及佣金收入)为521.3亿元,增长33.91%,在营业净收入中的占比接近16%,并带动全行非息收入占比升至38.4%。招行财富管理手续费及佣金收入358.41亿元,同比增长29.00%。其中,代理基金、保险、理财收入分别为123.15亿元、82.15亿元、62.92亿元,同比分别增长36.2%、42.8%、53.69%。

中信、平安、光大和兴业财富管理业务成绩同样不俗。中信全年大财富管理的收入将近150亿元,同比增长了56.2%,其财富管理规模为3.66万亿元。

平安实现财富管理手续费收入(不含代理个人贵金属业务)82.15亿元,同比增长18.6%。其中,代理基金、理财收入分别为40.37亿元、11.53亿元,同比分别增长82.7%、74.4%。光大实现个人财富管理手续费净收入 79.44 亿元,同比增长 23.09%。

兴业非息净收入为755.57亿元,同比增长26.73%。该行的理财业务和零售财富代销类手续费收入176.17 亿元,同比增长24.64%。

在财富管理客户数上,招行财富产品持仓客户数3,778.66万户,较上年末增长近30%。平安财富管理客户数为109.98万户。兴业财富客户数392.11万户,同比增长10.67%。

2. 零售/个人客户数:四大行稳居第一梯队 股份行平均增速为6.6%

衡量财富管理业务发展的核心要素是客户数和资产管理规模(AUM),先来看看零售/个人客户规模和增速。

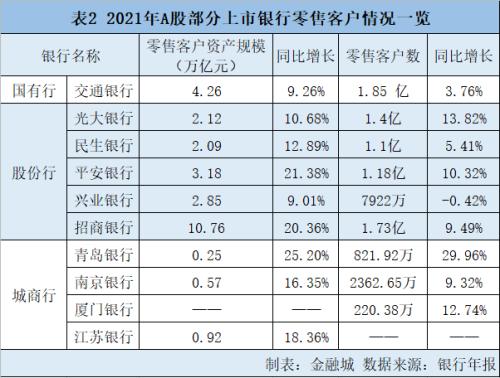

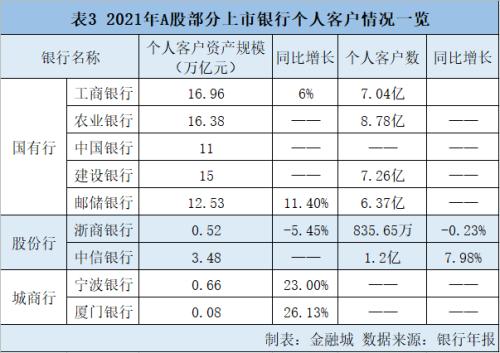

银行年报显示(如表2、3),18家上市银行的客户规模大体上可分为三个档次:

第一档是以工行、农行、建行、邮储为代表的的国有行,零售/个人客户数在6亿以上。

第二档为光大、民生、平安、招行、中信为代表的的股份行以及交行,个人/零售客户数在1亿以上。

第三档则是兴业、浙商,以及青岛、南京、厦门等几家上市城商行,客户数量在 200 万户—8,000 万户之间。除了兴业和浙商,其他银行零售/个人客户数均实现了正增长。

具体数据上,截至2021年末,农行个人客户总量以 8.78 亿户居榜首。建行、工行紧随其后,建行个人全量客户7.26 亿人,较上年增加 2,252 万人;工行个人客户为7.04亿户,比上年末增加2,341万户。

国有行的客户规模与其线下网点数量呈正相关关系。据年报披露,工行、农行、中行、建行和邮储营业网点分别为 15,767家 、 22,807 家、 11,452家 、14,510 家、39,603家,庞大的线下渠道奠定了国有行零售客户基础数量。

这些年,国有行营业网点数一直呈下降趋势,2021年共减少574家。建行关闭网点最多,一年减少了231家,工行、农行、中行、邮储分别减少33家、176家、98家、41家。各家银行年报对此作出了解释,比如优化网点布局、推动网点转型等。

股份行和城商行由于基数低,零售/个人客户增速相对较快。股份行平均增速为6.6%,其中,光大和平安增速超过10%,招行零售客户数达1.73亿,增速接近10%。

披露零售客户数的三家城商行,平均增速为17.34%。其中,南京银行(行情601009,诊股)零售客户数最多,为2362.65万;青岛银行(行情002948,诊股)增速最快,接近30%。

3. 零售/个人AUM:招行首破10万亿 城商行步入万亿时代

再来看客户数量变现的首要指标——零售/个人AUM 及增速。作为发展财富管理业务的基础规模指标之一,各大行的零售/个人AUM 数据亮眼。

由表2、3可以看出,国有行具有较为明显的领先优势,整体AUM增速较稳定。截至2021年末,工行个人客户资产规模高达16.96万亿元,同比增长6%。农行、建行、邮储、中行个人客户资产规模分别为16.38万亿元、15万亿元、12.53万亿元、11万亿元。

股份行中,招行一骑绝尘,零售AUM破10万亿,达10.76万亿元,增速为20.36%。2021年是招行的大财富管理元年,“让财富管理飞入寻常百姓家”的梦想逐步照进了现实。

另一家增速超20%的为平安,该行零售AUM 为3.18万亿元,增速为21.38%。光大、民生、兴业零售AUM均超过2万亿元,分别为2.12万亿元、2.09万亿元和2.85万亿元,同比分别增长10.68%、12.89%和9.01%,增长动力强劲。中信披露的数据显示,个人客户资产规模达3.48万亿。

城商行中,南京银行零售客户AUM达5,667.48亿元,增长16.35%。江苏银行(行情600919,诊股)的零售AUM则在今年一季度突破1万亿元。这意味着,城商行首次步入零售资产万亿时代。

4. 私人银行AUM:招行3.39万亿领跑 平安努力追赶

4月14日,胡润百富发布的《2021胡润财富报告》显示,截至2021年1月1日,我国富裕家庭拥有的总财富达160万亿元,可投资资产达49万亿元,其中拥有600万人民币总财富的富裕家庭数量达到508万户。在银行的财富管理板块中,服务中高端客户的私人银行重要地位凸显。

在银行业普遍面临息差收缩、信贷资产质量不佳等问题时,私人银行兼具轻资本和弱周期的属性,成为商业银行必争之地。年报显示(如表4),2021年我国私人银行业务发展迅猛。

从私人银行资产管理规模(AUM)来看,工、农、中、建,以及招行和平安,AUM均在万亿级别以上。其中,招行以3.39万亿元拔得头筹。AUM在2万亿以上的还有工行、中行和建行,分别为2.32万亿、2.16万亿、2.02万亿。“零售黑马”平安的私人银行AUM为1.41万亿,增速达24.6%,私行达标客户资产占全行零售客户总资产44%以上。

从私人银行客户数来看,工行客户数最多,达19.95万户。客户规模在10万户以上的还有农行、中行、建行、招行,客户数分别为17万户、14.73万户、17.72万户、12.21万户。其余银行私行客户数则在1~7万户之间。

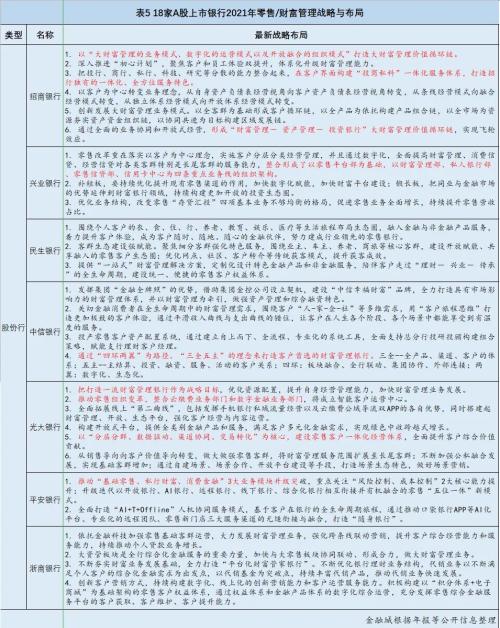

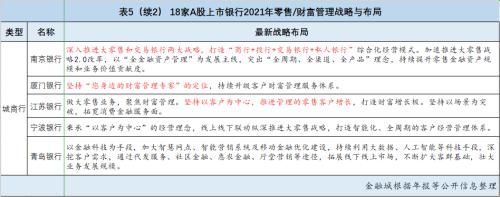

二、比打法:财富管理的战略布局与竞争“法宝”

2021年,已披露年报的银行零售/个人AUM合计达到72.23万亿元。财富管理成绩抢眼源于居民日益增长的财富和保值增值服务需求,尤其在“十四五”规划提出实现共同富裕、注重分配公平的目标下,财富管理转型已成为银行业内的共识。

业绩飞跃的背后,是银行对财富管理战略上的重视。那么,各家银行都做了哪些布局,各自的“法宝”来自哪里?

2004年率先确立零售银行战略的招行,2021年提出了“大财富管理、数字化运营和开放融合”的3.0模式,并在打造“大财富管理价值循环链”的基础上,进一步提出打造财富开放平台。

截至2021年末,招行共引入87家资管机构,月活跃客户数209.74万户,共为招行951.29万零售客户提供1.40亿次财富资讯服务;引入8家友行理财产品进入零售产品体系。

招行财富管理发展有三点很重要:战略坚定不移、重视服务、专业驱动,并基于此锻造了核心竞争力。相较招行的“好眼光”,中信则另辟蹊径,通过公私联动、投行+私行联动等直接切入了中高净值客群,充分发挥“金融全牌照”优势和资产组织能力。去年11月,中信新设立财富管理部,为总行一级部门,整合了原零售银行部、数字金融部的部分团队和职能。

中信银行行长方合英在发布会上强调,以财富管理为核的“新零售”,要成为中信的第一战略和最大增长点,未来2-3年时间,零售营收占比要超过50%,规模和实力要进入同业第一梯队。

光大则提出了“打造一流财富管理银行”的发展目标,推动零售组织变革,整合云缴费业务部门和数字金融业务部门。平安亦对零售业务板块内的业务条线进行了重新调整优化,构建了“五位一体”零售业务模式。

股份行反应敏捷,国有行则选择谋定而后动。

工行2019年正式公布打造“第一个人金融银行”的新战略,2021年,该行加快深化推进第一个人金融银行战略。

交行和邮储均将打造财富管理特色作为本行重要战略目标,邮储更是将财富管理提升到“全行战略高度”,多措并举全面推进财富管理体系升级。

邮储定位于“三农”、城乡居民、中小企业,依托“自营+代理”模式深耕县域,零售特色鲜明。从2019年开始,邮储加大力度推进财富管理体系建设,强化客户分层经营、组建专业理财经理队伍、完善产品线与综合金融服务、推进投研能力建设。

建行瞄准的是普通老百姓(行情603883,诊股),并借助金融科技优势,推进全行财富管理“一盘棋”发展,不断推动金融服务重心的下沉。过去,财富管理业务主要是针对高净值客户等少数群体,现在更关注普惠型财富管理市场广阔的发展潜力和空间。在建行7.26亿个人客户中,零售管理客户总资产(AUM)20万以下大众客户占比达到96%。

除了全国性商业银行,区域性银行亦将财富管理作为发展之道。南京银行、宁波银行(行情002142,诊股)等都将发展财富管理业务作为重要发展目标。相较于大行,中小银行长期深耕区域市场,沉淀了大量忠实的本土客户,与大众客户联系更紧密,具备发展财富管理业务的基础。同时,扁平化的管理也使得其运营效率更高。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐