美联储Taper渐近,大摩:美股哪些值得买哪些要规避?

来源:Wind资讯 2021-08-04 09:25:29

由于美联储7月会议未释放更明确的削减购债的信号,投资者继而将目光转向定于8月底举行的杰克逊霍尔央行年会,密切观察在美国经济复苏显露放缓迹象之际,美联储是否会宣布任何政策调整。值此之际,美股投资者应该如何应对?摩根士丹利给出了建议。

美国第二季度国内生产总值(GDP)环比年率初值增长6.5%,增速较第一季度略有上升,但逊于经济学家预期的增长8%以上。经济学家担心,未来几个月由企业复工复产和政府救助措施带动的增长将逐渐放缓,新冠变异毒株感染病例数增加对经济前景构成的风险上升,通胀升温、供应链和劳动力短缺等因素也可能制约经济增长。

据《商业内幕》,摩根士丹利首席美国股票策略师Michael Wilson在8月2日一份报告中写道,经济增长放缓是经济进入周期中期过渡阶段的一个警示信号,在这种情况下,防御性股票的表现优于周期性股票。

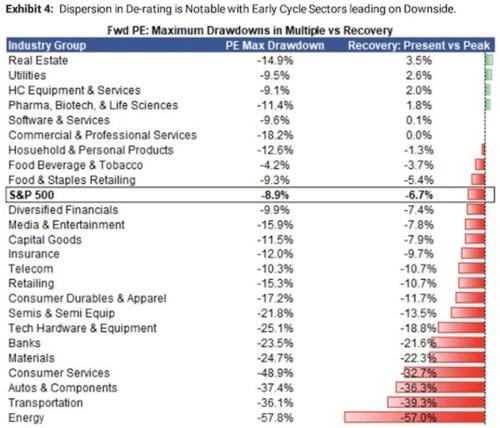

鉴于经济快速增长带来的上涨浪潮不再提振所有股票,经济进入中期过渡阶段将导致股票“评级下调”,市盈率下降以及盈利修正宽度(ERB)收窄。过去中期过渡阶段往往伴随主要股指回调10%-20%。

(图片来源:商业内幕)

Wilson指出,盈利修正宽度指标大幅减速与Delta变异毒株无关,而是建立在需求恢复正常的前提之上。计算机硬件公司等在疫情期间蓬勃发展的企业,它们的大部分需求可能被提前。“宽度指标疲软通常意味着对某事的潜在担忧。”

摩根士丹利认为,企业盈利增长在第二季度见顶,股市不能再指望在超预期的盈利、经济重新开放的景象和慷慨的财政刺激带动下轻松上涨。Wilson写道,这意味着短期内股市的风险回报不佳。

大摩表示,如果股市的领先地位稳固,则未来三个月股票的收益率将达到1.2%,但是,倘若市场宽度指标回归长期均值水平,则预计未来几个月股票将下跌14%。Wilson称,美股尚未出现回调是因为美联储退出货币宽松的速度比正常情况要慢。

Wilson指出,在此背景下,拥有高额可靠利润和健康资产负债表的优质公司应该会表现出色,有三个板块看起来尤为吸引人。

Wilson写道:“我们继续建议规避早周期板块,采取更偏防御性的转向。我们仍然超配医疗保健类股和消费必需品类股,以抵御近期经济增长减速和回归趋势线的影响。随着美联储对其缩减购债的计划进行沟通,以及经济增长放缓态势趋于稳定,我们还保持对金融类股的超配,以对冲利率在秋季之前上升的风险。”

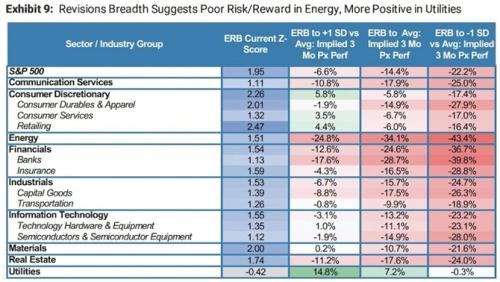

摩根士丹利也在根据风险回报调整其行业偏好。该行将公用事业类股评级从低配上调至持股观望,能源类股的评级则由持股观望下调至低配。

大摩报告称,以清洁能源增长为核心的立法可能在民主党控制的国会得到更强有力的支持、利率上升预期被消化、以及公用事业股息收益率与BBB级债券收益率之差异常低,都对公用事业类股形成利好。而能源类股面临着油价上行空间有限以及技术面的不利影响。

Wilson还指出,自3月下旬周期中期过渡阶段开始以来,美股平均预期市盈率已经下降。汽车、银行、消费服务、能源、材料、半导体和运输行业股票的预期市盈率遭到了不同程度的下修。相比之下,必需消费品、医疗保健、房地产、软件和公用事业等防御性板块表现良好。