美联储开启“加息+缩表” 影响A股走势的三大因素何在?

来源:投资者网 2022-05-04 12:27:39

5月美联储会激进加息吗? 当地时间5月3日至5月4日,美联储将召开的议息会议无疑成为全球金融市场关注的焦点之一。

在本次会议后,美联储将在北京时间5月5日凌晨,也就是A股“五一”假期后的首个交易日前公布利率决议,同时公布缩表计划。伴随着全球通胀走高,包括美联储在内的各大发达经济体央行货币政策正常化,已成为2022年大势所趋。在此背景之下,投资者须警惕全球货币紧缩对资本市场带来的调整压力。

美联储本轮加息悬念在于加息多少个基点。此外,英国央行可能连续第四次加息,澳洲联储或启动十年来首次加息。这也意味着,全球化的以宽松货币政策刺激经济的时代已经走到了尾声。

那么,美联储此轮加息、缩表的组合拳之下,对全球资本市场会造成怎样的影响?A股市场是否也会深受冲击呢?对全球主要货币会带来贬值压力吗?

01

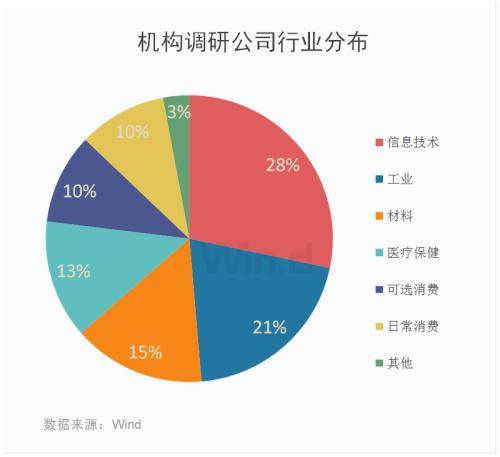

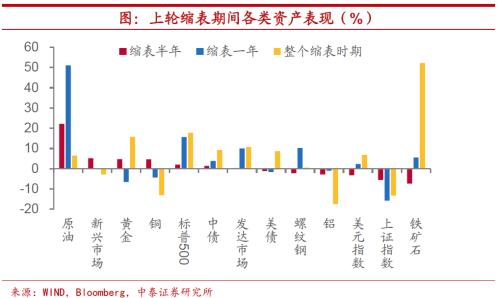

上轮缩表后各类资产表现分化

随着美国今年3月份的通胀率接近40年来的高点,美联储取消刺激措施,并且收缩资产组合已经是势在必行。市场也普遍预期,本次美联储缩表行动将比五年前更大、更快。

在上一次的议息会议中,美联储已经表示,将缩减上限定为每月600亿美元的美国国债和350亿美元MBS(抵押支持债券),共950亿美元,几乎是上次上限(500亿元)的两倍。

另一个变化是,高企的通胀不再允许美联储继续维持货币宽松。五年前,美国通胀率还略低于2%,但如今已经飙升至6.6%,这可能将使得美联储不得不在宣布加息50bp的同时开启缩表,并且考虑主动缩表的选项——在公开市场上出售MBS。

缩表将如何影响资产表现?中泰证券(行情600918,诊股)认为,缩表后货币政策收紧可能将推动美元走高,但仍难压制供给冲击下的大宗商品价格上行,且资金回流后新兴市场可能受到的冲击有限。

在上一轮缩表中,全球市场出现了较为明显的分化。随着美联储缩表的进行,铜、铝等大宗商品价格回落,螺纹钢、铁矿石等逐渐回暖,黄金、原油等资产表现相对较好。

全球主要资本市场在上一轮缩表期间呈现震荡态势,但走势上差异较大。其中,除美国以外的发达市场和新兴市场受到缩表冲击更大,呈现出震荡下行走势。各市场股指在2018年9月至2019年2月均出现短暂回撤,随后走势继续分化。

在上一轮美联储资产负债表扩张期间,资金大举流向新兴市场,推高了新兴市场的股指表现,直到2013年美联储开始逐步收紧货币政策,全球资金形成回流。

不过,上轮新兴市场股债资金净流入约1.3万亿美元,约占美联储资产负债表变动规模近60%。而本轮QE(量化宽松)期间,截至2021年底新兴市场股债资金净流入约5700亿美元,不足上轮的一半,且仅占美联储资产负债表变动规模约13%。

此外,多数新兴市场经济体已经进行了预防性加息,因此中泰证券认为,资金从新兴市场进一步外流的规模可能相对有限。

总体来看,随着美联储缩表的不断进行,多数货币较美元贬值,跌幅逐步扩大。因此市场普遍预计,美联储本轮缩表对全球主要货币也都会带来一定的贬值压力。

能源商品在上轮美联储缩表的前中期表现较好,有色金属中除镍以外均表现较差。而在上轮美联储的整个缩表期间,贵金属呈现先跌后升的局面。农产品(行情000061,诊股)中,玉米和大豆走势有所分化。

中泰证券认为,当前能源价格的上行主要来自供给冲击,很可能难以被美元走高所压制,全球定价的大宗商品,特别是受到供给约束的工业品,价格或将居高不下。

02

影响A股的三大主要因素

那么,美联储加息及缩表又将如何影响A股市场?

21世纪初,美国《财富》杂志发表了《巴菲特谈股市》的文章,以翔实的历史数据解释说明了1899年-1998年的100年间,美国股市整体走势与GNP(国民生产总值)走势完全相背离的现象,也就是说,一味看GNP来判断大势,是不科学的。巴菲特将股市反常的原因归于三点:利率、预期投资收益率,以及市场心理因素。

有趣的是,4月30日巴菲特在出席伯克希尔·哈撒韦公司的股东大会时又发表了不少看法,虽然很多话听起来像是老生常谈,但一些基本的投资理念本就是多年不变的。巴菲特的观点至少为我们判断A股当前所处的市场阶段和行情冷暖提供了一些参照,结合A股过往三十余年的历史来看,影响A股走势的主要有三大因素:货币流动性、经济政策扶持,以及估值预期。

我们还是以史为鉴,来看看近年来A股的走势与上述因素的关联性。

2005年后半段至2007年,我国工业化和城镇化加速,GDP(国内生产总值)增速处于历史较高水平,工业利润持续走高,期间还伴随股权分置改革的推进。广义货币供应量(M2)增速保持较高水平,流动性宽松,十年期国债利率处于较低水平。这样的背景,令市场风险偏好抬升,也支撑了股市的估值。所以A股走出一波超级牛市,沪指从998点冲到6000点上方。

2008年,沪指从6124点跌到1664点,泥沙俱下,这期间发生了什么呢?全球金融危机爆发,经济结束扩张进入收缩阶段。而此前牛市末尾之时,央行多次加息,无风险利率上行,对估值造成很大杀伤。加之前两年的过度上涨已经构成一定的泡沫,去泡沫化进程又进一步引发恐慌情绪。因此,这期间造成股市暴跌的主要因素就是高估值、货币政策趋紧及全球金融危机带来预期恶化。

2009年,“四万亿”经济刺激计划出炉,经济政策、财政政策、货币政策都在发力,经济预期扭转,期间投资和基建取代出口成为经济增长主要驱动力(行情838275,诊股)。不过从国际环境看,金融危机仍在发酵,对冲了一些扭转的情绪。2008年底至2009年底,沪指上涨了超过80%。这段时间宽松的流动性叠加国内经济的预期向好,以及挤掉泡沫之后的低估值,对拉动股市上涨均发挥了重要作用。

再来看2014年年中至2015年年中的“改革牛”时期。为应对经济下行的压力,央行多次降息降准,流动性较为宽松。由于去产能取得一定进展,无风险利率有所下行。另一方面,全面深化改革有所加速,风险偏好回升,A股也迎来牛市,上证指数一度冲至5000点上方,这也是A股历史上的第二高点。

而2018年那波熊市同样离不开这三大因素的作用。2018年,金融体系开启去杠杆进程,信贷和社融增速被限制,房地产和基建融资均有所放缓。再加上中美贸易摩擦带来的信心打击以及流动性的收紧,即便当时A股整体估值并不算太高,但市场的预期走低之下,沪指仍然跌了30%左右。

从这十几年的A股历史可以看出,左右股市运行的,往往是货币政策、财政政策和由政策带来的预期,以及在这种预期下对估值“贵不贵”的判断。

03

当前A股面临的环境

分析了影响A股的主要因素之后,再来看看当前A股对应着这几个方面的具体情况,其实也就可以大致对A股的未来有一定的判断。

首先是流动性方面,与美国开始收紧货币政策不同的是,中国央行在不久前刚刚进行了一次降准,虽然降准幅度不及市场预期,但市场大多认为,这也是为今后的货币政策留出施展空间,同时避免资金过度外流。

此外,4月29日高层召开的会议再次强调了今年GDP 5.5%的增长目标,也提出了一系列稳增长的政策措施。其中特别提到了货币政策的相关内容:一是进一步降准降息,扩大商业银行对实体的让利空间,降低实体融资成本,提振信贷需求;二是使用更多结构性工具,疏通“宽货币”向“宽信用”的传导渠道,引导金融机构加大对实体经济特别是小微企业、科技创新、绿色发展的支持。

二是经济政策方面,同样是来自于上述会议的重磅信号,基于对目前国内总体形势较为严峻的判断,会议强调了“稳增长、稳就业和稳物价”三大关键任务和“疫情防住、经济稳住、安全发展”三大明确要求。

在应对政策上,从落实既定政策和出台增量政策两个维度出发,对冲总需求不足,稳住市场主体,做好纾困帮扶工作。侧重扩大有效投资和促进消费发展,短期尤其是要提振基建投资。

具体财政政策包括:一是加快发行专项债,加大对优质项目的投资力度,扩大有效投资,尽快推动基建投资靠前发力;二是落实好减税降费和退税政策,落实好缓缴社保费,改善企业现金流,提高小微企业等市场主体的抗风险能力;三是对小微企业提供稳岗留工返还和补助,实现通过稳市场主体稳就业的目标;四是对弱势群体发放失业补助金、临时生活补助、消费券等,兜底社会保障和民生,确保社会稳定;五是发行特别国债,主要投向基建投资、抗疫纾困、保基层政府运转。

三是关于市场的估值预期。这其实取决于市场各方对于当前经济发展状况的预期,经济处于高速扩张期时,估值再高也有人买,反之,估值再低也嫌贵。

截至4月29日,A股各主要市场的市盈率为:上证主板15.14倍,深证主板21.58倍,创业板35.1倍,科创板49.26倍。

从历史走势图来看,当前各主要市场的平均估值均处于较低位置。但这个估值便宜吗?还是要看各方投资者对于经济发展状况的预期而定。

对于资本市场,4月29日的高层会议中也特别指出:“要及时回应市场关切,稳步推进股票发行注册制改革,积极引入长期投资者,保持资本市场平稳运行。”新闻发布后,市场信心全面提振,当日上证指数和创业板指分别收涨2.41%和4.11%,在岸和离岸人民币汇率迅速止跌回升。

从这个角度来看,当前货币政策、财政政策及相关行业的刺激政策陆续明朗,对于提振市场预期无疑是一个积极信号。虽然五一假期A股休市期间,人民币汇率主要受美联储加息缩表预期影响再度出现大幅波动,外围股市大多收跌的情况下,A股仍会受到一定的冲击,但这种冲击的广度和深度应会有所减弱,具体如何后续仍要看前面所说的三大因素而定。(思维财经出品)

(部分内容整合自华尔街见闻、中泰证券研报)

(本文仅供参考,不构成投资建议,市场有风险,投资须谨慎)

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐