美企回购潮强劲 速度创纪录

来源:中国基金报 2022-02-28 10:22:48

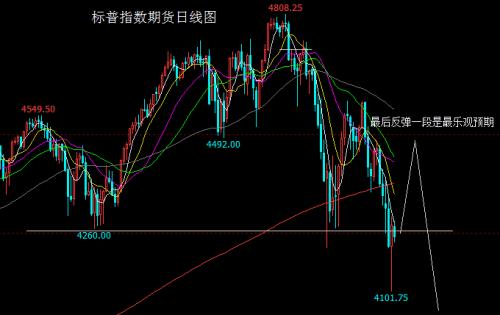

受美联储加息预期日渐升温拖累,以及地缘政治局势紧张影响,2022年年初至今,标普500指数已经下跌近12%,纳斯达克指数更是在上周首次出现了“死亡交叉”的技术形态(指数的短期50日移动均线穿过其较长期的200日移动均线下方)。

在此背景下,多家美国企业公布了大规模的股票回购计划,美股回购向来是市场表现的“风向标”,或为低迷的美国股市提供一定支撑。

头部公司现金流充足

回购速度创纪录

据标普道琼斯指数公司统计,去年第四季度,标普500指数成分股公司预计回购了至少2650亿美元的股票,超过了第三季度的2350亿美元的历史高点,创下新高。而根据标普道琼斯指数公司高级指数分析师Howard Silverblatt的统计,去年全年回购已超过8700亿美元,同样创新高。

技术和通信服务行业的公司是回购的主力。根据彭博汇编数据,去年四季度标普500指数成份股公司十大回购的总额为860亿美元,较去年同期增长近30%。其中,回购额前三分别是科技巨头公司苹果、Meta Platforms和谷歌母公司Alphabet。

传统上,这类公司拥有极其充裕的现金流以实现大规模股票回购。根据标普数据,截至2022年2月初,标普500指数成分公司持有现金规模超过2万亿美元,其中头部13家公司持有的现金规模占比近40%。

而油气巨头们也因天然气和石油价格高企在去年获得了丰富利润。根据加拿大皇家银行预计,英国石油、壳牌、埃克森美孚、雪佛龙、道达尔能源、埃尼集团和挪威国家石油公司这7家超级石油巨头将回购超410亿美元的股票。这一规模接近2008年回购纪录的460亿美元。

回购潮预计将持续

美股将迎向上动能

此波强劲的“回购潮”没有结束,且在加速中。上周,沃尔玛宣布计划在2023财年斥资至少100亿美元用于回购,而推特近日也公布了一项40亿美元的回购计划,埃克森美孚则表示,将加快100亿美元回购计划的步伐。

根据高盛预计,今年美国企业对股票回购的需求预计将达到9750亿美元,将创历史高位,即约2450亿美元/季度。在3月14日前,股票回购需求量将达到55亿美元/日,这对标普500指数来说有8%的上行空间。因此,高盛认为,预计空头将在股票回购前进行仓位回补,届时美股将迎来大幅反弹。

事实上,在美股市场,企业股票回购是支撑长达十年的美股牛市的不可忽视的重要因素。自2011年以来,美国公司股票回购占标准普尔500指数总回报的40%。也就是说,有40%的股市收益是靠回购来推动的。

“美股回购的力度不容忽视,”兴业证券首席全球策略分析师张忆东说。他认为,支撑美股的除了内生式企业盈利这个动能外,还有回购。经历过去两年的业绩高光后,标普500成分公司的自由现金流(TTM)在过去四个季度处于历史最高值,随着美股标普500预期下调,安全系数反而提升。

中金公司的分析也指出,大量且持续的回购是美股有别于全球其他市场的鲜明特点。作为向股东分配利润的一种形式,回购也能起到增厚EPS并提振短期股价的效果。

但Silverblatt仍指出,虽然回购有助于股市,但由于高估值,意味着企业购买的股票正在减少,因此回购的影响可能会减弱。

美股未来走势仍非明朗

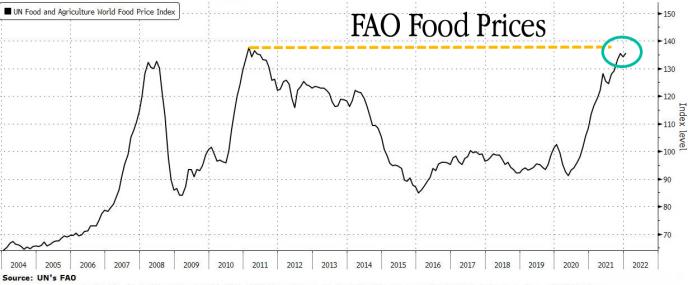

尽管回购为美股带来一定向上动能,但目前市场对于美股的走势出现越来越多分歧,究其原因,外部的通胀、加息以及地缘政治动荡都给美股带来诸多不确定性阴云。

根据美国劳工部数据,今年1月美国CPI超7%,创下过去40年新高。张忆东认为,美国通胀、美国加息引发的中期风险还没有解除。随着3月份实质性的收缩以后,到了二季度,市场对美国经济开始担心,美股的投资时钟就会从现在的过热期走向滞胀期,还会有“再杀一把”的压力,美股中期底部还没有到。

市场迹象也显示,基金经理们已经开始抛弃美股市值靠前的科技股了。美国银行近期对基金经理的调查问卷结果显示,基金经理对科技板块的减持规模创2006年8月以来最高,转而看多银行、现金、大宗商品和欧元区股票。此外,参与调查的314位基金经理(资产管理规模总计1万亿美元)中,30%预计2022年将出现美股熊市,流动性状况也将大幅恶化。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐