债市综述:资金价格小幅反弹,月初流动性仍充裕 现券期货震荡盘整

来源:Wind资讯 2021-07-06 12:22:39

//债市综述//

7月5日,现券期货窄幅偏弱震荡,唯独超长国债收益率下行明显。国债期货窄幅震荡收盘涨跌不一;银行间主要利率债收益率窄幅波动,唯有超长期国债表现较好,30年期国债活跃券收益率下行2bp左右;银行间资金仍充裕价格小幅反弹;天广中茂“H6天广01”涨超440%。

周一,国债期货收盘涨跌不一,10年期主力合约跌0.01%,5年期主力合约跌0.01%,2年期主力合约接近持平。A股方面,沪深两市微幅低开,日内红盘窄幅震荡;截至收盘,上证指数上涨0.44%,深证成指涨0.33%,创业板指涨0.55%,科创50大涨2.45%,万得全A涨0.63%。

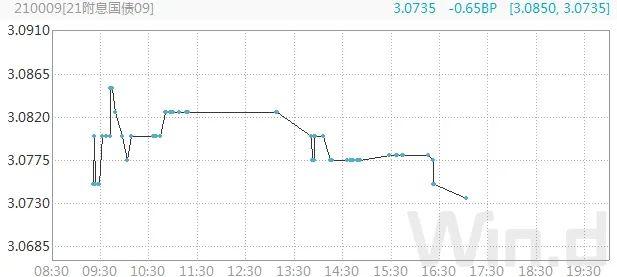

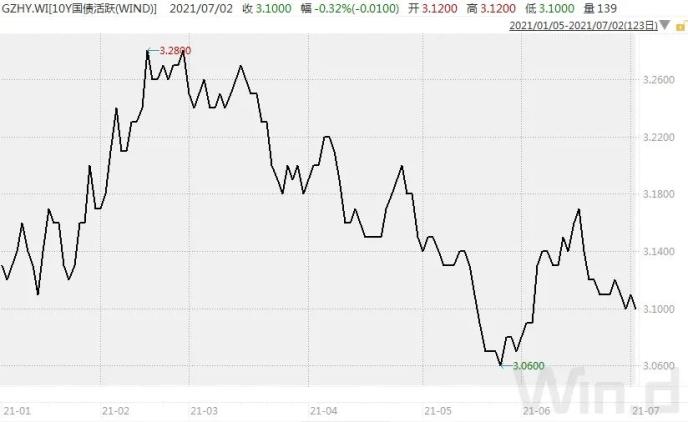

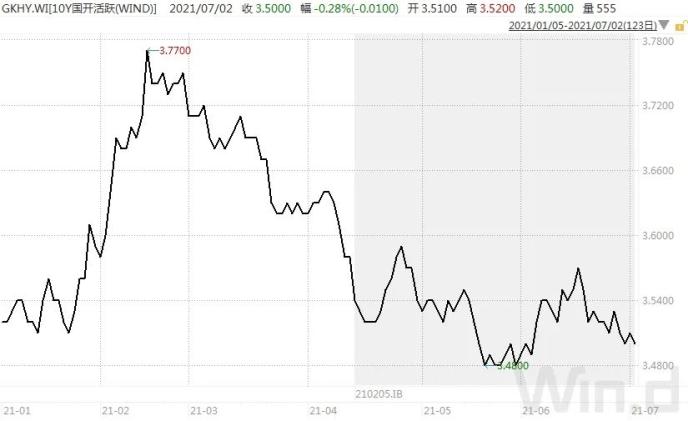

银行间主要利率债收益率窄幅波动,超长期国债表现较好。10年期国开国开活跃券210205收益率下行0.5bp报3.50%,10年期国债活跃券210009收益率下行0.65bp报3.0735%;超长期国债成交活跃,且收益率下行明显,30年期国债活跃券210005收益率下行1.75bp报3.6450%,30年期国债活跃券200012收益率下行1.75bp报3.6625%。

江海证券认为,本周新增信息不多,主要关注市场情绪如何调整。目前利率逐渐接近前期低点,债市多空分歧预计较之前有所加大,或会带来市场的震荡调整。但我们认为,在PPI同比高点基本确认、月初资金宽松且利率债净供给并未明显放量、股市表现相对弱势的市场环境下,利率的调整是暂时的,随着基本面触顶回落的格局逐渐清晰,利率将维持震荡下行走势。

信用债方面,少数网红债波动较大。天广中茂“H6天广01”一笔1.2亿元的大单直接将价格从18.5元拉升到100元,涨幅逾440%。Wind数据显示,该债券已经违约,债券余额12亿元。

蓝光发展(行情600466,诊股)债券下跌,“19蓝光MTN001”跌超25%,“19蓝光02”跌超17%,盘中一度跌逾20%临停,“20蓝光02”和“16蓝光01”跌近1%;中国华融债券波动较大,“19中国华融债01(品种一)”跌超15%,“19中国华融债01(品种二)”涨超15%。

此外,“H8泰禾01”跌超15%,“20北汽01”跌超6%,“18新宇01”跌近5%,“20港纾01”和 “20济宁03”跌超4%;“19怀化工投PPN001”涨超14%,“20江西金融MTN001”涨超8%,“20中原资产MTN001”涨近6%,“18韶山经济PPN001”涨近5%,“19云投G2”、“18都新城”和“19鸿坤01”涨超5%,“PR安丘债”涨4%。

银行间市场资金仍松,月初走款因素较少,供给持续充足;不过主要回购加权利率从低位小幅反弹。跨月后资金价格跌幅太快,七天回购利率已偏离2.2%的公开市场逆回购利率较多,隔夜回购利率也已来到1.6%附近低位,市场对窗口指导再现的担忧抑制跌势。

交易员表示,本周国债和地方债的供给较上周明显放量,周三还有700亿元国库现金定存到期,估计流动性不会一直这么宽松下去,但也暂时看不到收紧的可能。资金宽松程度可能会适度收敛,不过在月中税期来临前,平稳偏松局面料仍将延续。

关于债券市场走势,华创固收称,基本面结构分化的特征仍将持续,短期或仍难对债券市场形成趋势性指引,资金逻辑或仍是债市的主要驱动因素;跨季后,7月初资金面或仍维持宽松状态,但税期和政府债券发行存在不确定性,长端已经连续三周维持一定的交易情绪,短期震荡格局恐难以打破。

天风固收指出,对债市而言,因现在利率定价总体上有顶下有底的格局难有大的突破,心态就显得特别重要,不以松喜,不以紧悲似乎是最合理的状态;展望7月,仍强调十年国债3%-3.35%的区间,一些小的变化总归难免,但是按照区间合理划定安全边际展开操作,是较为合理的选择。

// 债市要闻 //

1、6月财新中国服务业PMI录得14个月来最低

6月财新中国服务业PMI录得50.3,较5月回落4.8个百分点,为14个月来最低,虽然仍位于扩张区间,但增速明显放缓。受制造业和服务业PMI同时放缓的拖累,6月财新中国综合PMI录得50.6,低于5月3.2个百分点,同样放缓至14个月来最低。

2、央行:加大对中小微企业的信贷投放

央行印发《关于深入开展中小微企业金融服务能力提升工程的通知》,要求加大对中小微企业的信贷投放,优化对个体工商户的信贷产品服务,扩大普惠金融服务覆盖面;在有效控制风险的前提下,银行业金融机构要开发并持续完善无还本续贷、随借随还等贷款产品,提升用款便利度,降低中小微企业融资的综合财务成本。

3、市场利率明显回落,7月资金面有望趋稳

中国证券报报道,跨季之后,资金面“放晴”,市场利率大幅回调。按照以往经验,6月末财政支出因素的影响将继续显现,7月上半月资金面料“无风无雨”,但市场利率在经历快速下行之后将趋稳,银行间市场7天期回购利率DR007将逐步回到短期政策利率附近。

4、地方债发行半年“考”:定价更市场化,下半年提速概率不大

据21世纪经济报道,Wind数据显示,截至6月30日,今年上半年地方债发行规模为3.34万亿,相比去年同期略降4%。相比往年,今年地方债的发行呈现出三大特点:新增专项债发行进度较慢、发行定价更加市场化、再融资债券用途悄然生变。

5、6月增持逾365亿元,外资稳步增持中国债券

上海证券报报道,中央结算数据显示,6月境外机构的人民币债券托管面额为32998.35亿元,较5月增加365.73亿元。另据债券通公司数据,6月境外机构买卖中国债券交投活跃,日均交易量达到历史新高,达到305亿元。

6、中诚信国际、东方金诚和大公集体下调蓝光发展信用等级

中诚信国际公告称,将蓝光发展主体信用等级由AA调降至A;将“16蓝光MTN003”等三只债券的债项信用等级由AA调降至A,将“20蓝光CP001”的债项信用等级由A-1调降至A-2,并将主体和债项信用等级继续列入可能降级的观察名单。

东方金诚公告称,将四川蓝光发展股份有限公司的主体信用等级由AA下调至BBB,评级展望为负面;同时将“19蓝光01”、“19蓝光02”、“19蓝光04”和“20蓝光02”信用等级由AA下调至BBB。

大公公告称,将蓝光发展主体信用等级由AA调整为A+,评级展望维持负面,“21蓝光MTN001”、“20蓝光MTN002”、“20蓝光MTN003”和“20蓝光04”信用等级由AA调整为A+,“20蓝光CP001”信用等级由A-1调整为A-2。

7、交易商协会对民生银行(行情600016,诊股)、国信证券(行情002736,诊股)和南粤银行予以自律处分

交易商协会:因南粤银行、国信证券在开展做市业务时参与倒量虚假交易,民生银行在开展做市业务时主导开展倒量等虚假交易,决定对南粤银行、国信证券予以诫勉谈话,对民生银行予以通报批评,责令三家机构针对本次事件中暴露出的问题进行全面深入的整改。

8、北大方正集团:法院裁定批准北大方正集团等五家公司重整计划

北大方正集团公告称,7月5日,管理人收到北京一中院送达的《民事裁定书》,裁定批准北大方正集团有限公司等五家公司重整计划,并终止重整程序。

9、黔东南州凯宏城市投资运营集团:上海证券交易所拟对公司及相关责任人通报批评

黔东南州凯宏城市投资运营(集团)有限责任公司公告称,由于公司未在规定时间之前披露2020年年度报告且截至目前仍未完成披露,相关责任人未勤勉尽责,未能保证公司合规、及时履行信息披露义务,上海证券交易所拟对公司及田正余、王万钧予以通报批评。

// 资金市场 //

公开市场操作:

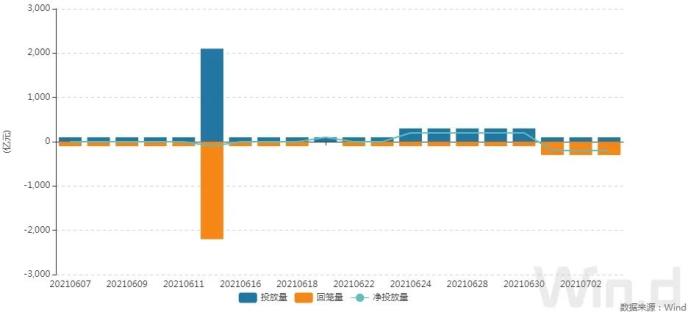

央行公告称,为维护银行体系流动性合理充裕,7月5日以利率招标方式开展了100亿元7天期逆回购操作,中标利率2.20%。Wind数据显示,当日300亿元逆回购到期,当日净回笼200亿元。

(图片来源:Wind金融终端)

资金面(CP):

银行间市场资金仍松,月初走款因素较少,供给持续充足;不过主要回购加权利率从低位小幅反弹。跨月后资金价格跌幅太快,七天回购利率已偏离2.2%的公开市场逆回购利率较多,隔夜回购利率也已来到1.6%附近低位,市场对窗口指导再现的担忧抑制跌势。

(图片来源:Wind金融终端)

// 利率债市场 //

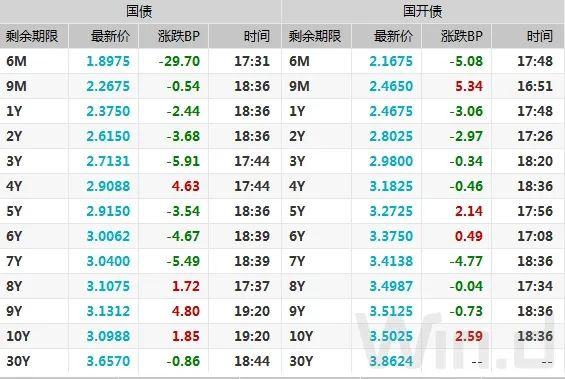

利率债成交走势(TBCN):

(图片来源:Wind金融终端)

最活跃利率债成交统计(BBQ):

(图片来源:Wind金融终端)

10年国债连续活跃行情(GZHY):

(图片来源:Wind金融终端)

10年国开连续活跃行情(GKHY):

(图片来源:Wind金融终端)

T2109日内走势(TF):

(图片来源:Wind金融终端)

// 信用债市场 //

信用债成交基准统计(CBCN):

(图片来源:Wind金融终端)

信用债成交活跃统计(BBQ):

(图片来源:Wind金融终端)

信用债成交偏离监控(BBQ):

(图片来源:Wind金融终端)

// 同业存单 //

同业存单发行(NCD):

(图片来源:Wind金融终端)

同业存单成交(NCD):

(图片来源:Wind金融终端)

同业存单成交偏离监控:

(图片来源:Wind金融终端)

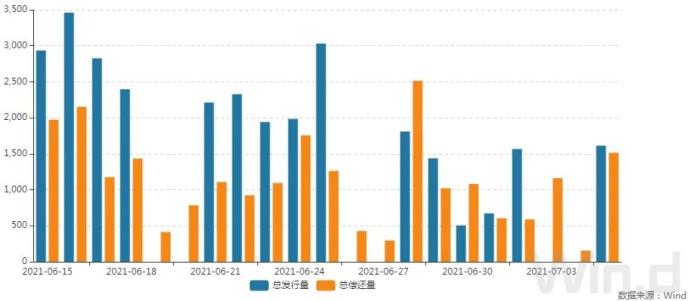

// 债券发行 //

7月5日,债券市场共发行202只债券,总发行量1612.52亿元,32只债券到期,10只债券提前兑付,2只债券回售,无债券赎回,总偿还量1513.71亿元,当日净融资额为98.80亿元。

(图片来源:Wind金融终端)

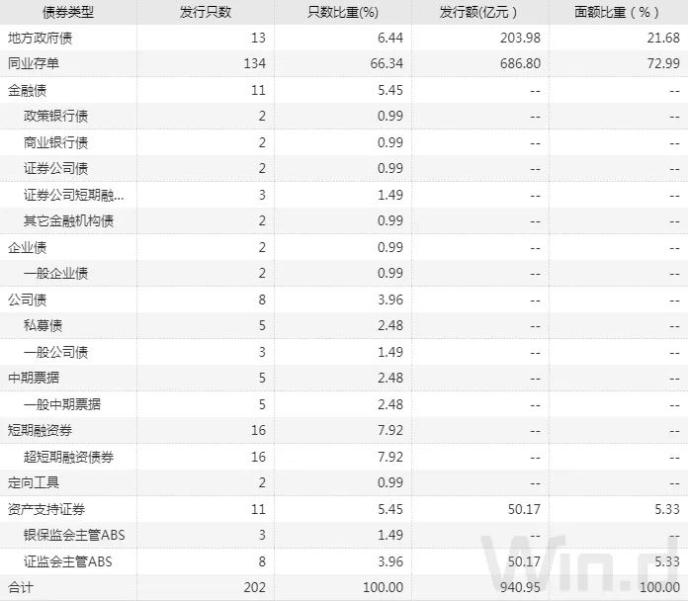

从发债类型看,7月5日,债券市场共发行地方政府债13只,同业存单134只,金融债11只,企业债2只,公司债8只,中期票据5只,短期融资券16只,定向工具2只,资产支持证券11只。

(图片来源:Wind金融终端)

建行-万得银行间债券发行指数(CCBM):

(图片来源:Wind金融终端)

// 招标情况 //

1、农发行3年、5年期固息增发债中标收益率分别为2.9149%、3.2253%,全场倍数分别5.4、4.67,边际倍数分别为1.41、17.84。

// 银行间债券市场交易结算日报 //

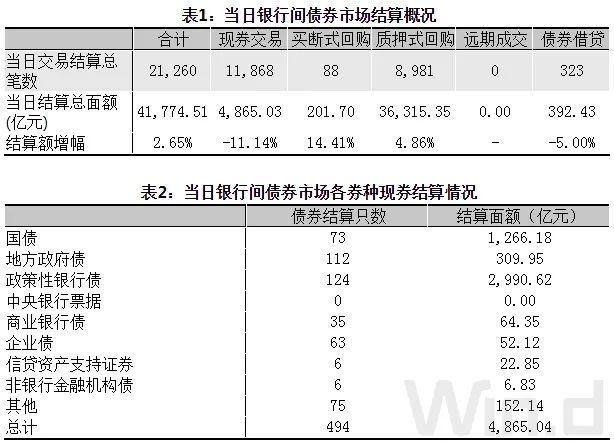

7月5日(周一),全国银行间债券市场结算总量为41,774.51亿元,较上日上涨2.65%,交易结算总笔数为21,260笔。其中,质押式回购36,315.35亿元,买断式回购201.70亿元,现券交易4,865.03亿元,债券借贷392.43亿元。银行间债券市场回购利率多数上行,其中,7天回购利率上行4.2bp至2.031%。

(图片来源:Wind金融终端)

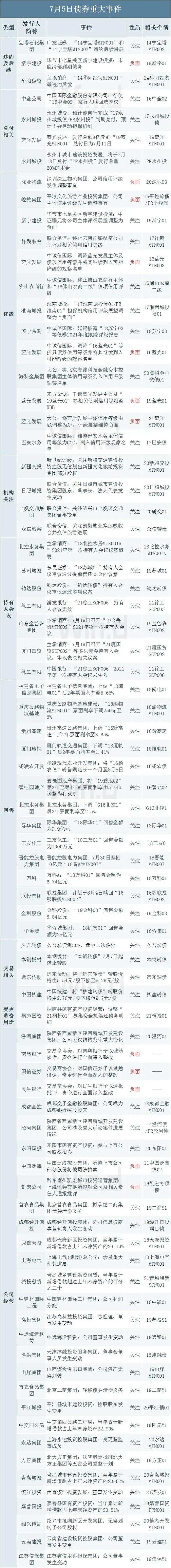

// 债券重大事件 //

(图片来源:Wind金融终端)

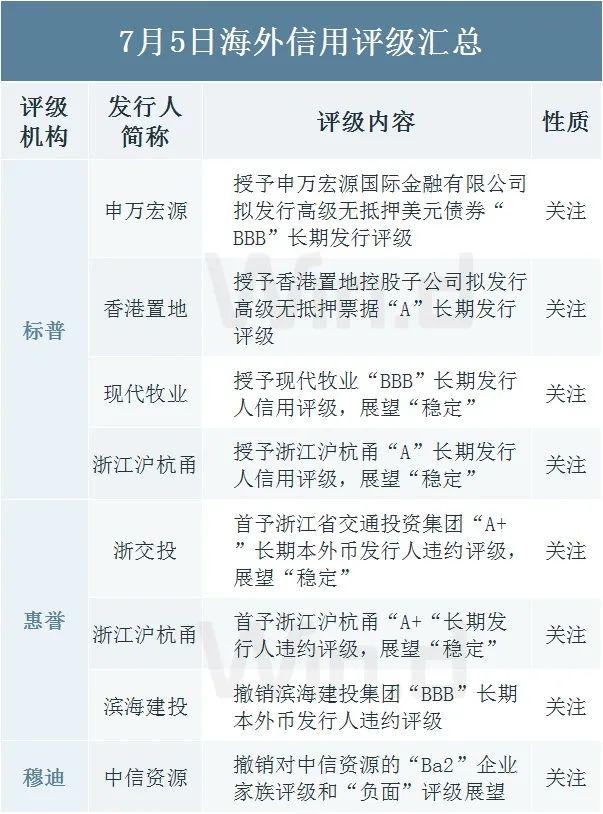

// 海外信用评级汇总 //