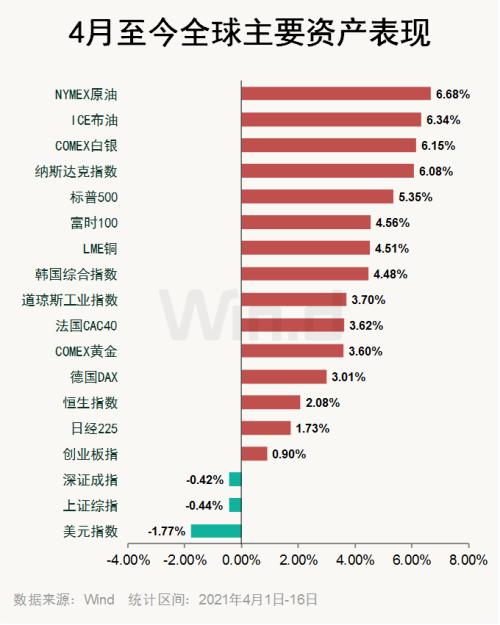

全球大类资产回顾:油价涨势如虹,美元4月跌跌不休

来源:Wind资讯 2021-04-18 15:22:32

二季度以来,在流动性宽松的背景下,全球主要资产价格震荡上行,其中国际油价延续一季度的凌厉涨势,4月至今累计涨逾6%,在全球主要资产中表现居首,而美元4月重拾弱势,表现垫底。

// 油价涨势如虹 //

自去年4月见底后,国际油价涨势如虹,今年一季度涨逾20%,创下2005年以来最佳首季成绩。二季度以来,布伦特原油和美油延续强势,双双涨逾6%。

一方面,此前公布的行业数据显示,美国原油库存降幅超预期,同时,市场预测上涨美国原油库存会继续减少;另外,OPEC在月度报告中上调下半年需求预测。另一方面,中国进出口数据表现强劲,作为原油进口第一大国,中国进出口数据强劲,意味着国际原油需求将增强。

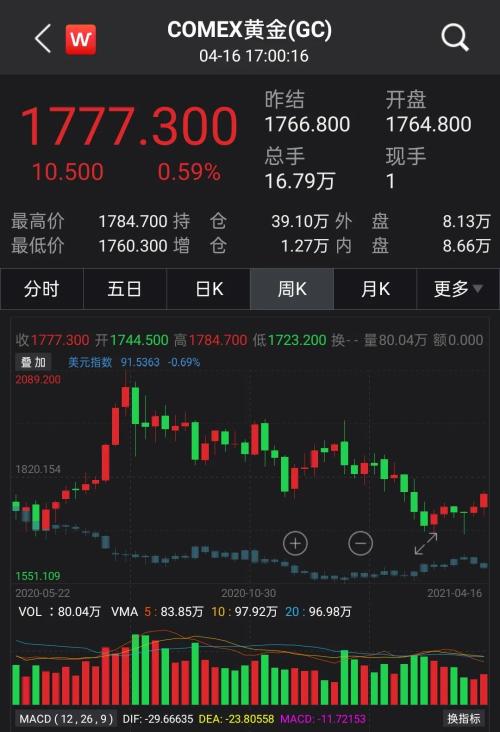

//金价升至七周高位 //

周五,COMEX黄金期货收涨0.59%报1777.3美元/盎司,当周涨1.86%,升至七周高位,4月以来累计上涨3.6%。COMEX白银期货收涨0.29%报26.04美元/盎司,当周涨2.82%,4月以来累计上涨6.15%。

美联储周三发布了《褐皮书》,黄金价格在一夜之间上涨。GraniteShares的投资组合经理杰夫?克莱尔曼(Jeff Klearman)表示,该报告显示,大多数美联储地区的经济活动增加,工资和价格温和上涨,“潜在的通货膨胀担忧增加,并且生产者和消费者价格指数已经出现了超出预期的价格压力。”

在《褐皮书》发布后不久,克莱尔曼告诉MarketWatch,黄金价格一直受到区间的限制,“继续受到美联储历史上前所未有的宽松货币政策,实际利率为负,美元疲软和通货膨胀担忧的支持。”

此外,国际局势的紧张变化,也为避险资产带来更多需求。Altavest的执行合伙人迈克尔?阿姆布鲁斯特(Michael Armbruster)表示,近期发生的一系列事件,“可能正在鼓励对该金属的一些避险买盘”。“这可能是市场开始在新的风险中定价的第一个迹象。到目前为止,股票市场仍没有反应。”

渣打银行贵金属分析师Suki Cooper称,金融市场正把焦点转向通胀上升的风险,而黄金尚未反映这一变化,这使金价在第二和第三季度仍有上涨潜力。该行预计,今年二季度金价将达到1775美元/盎司,三季度将涨至1820美元/盎司。

// 美股新高,华尔街大行开始唱空 //

美国股市本周再度上扬,三大股指涨幅均超过1%。标准普尔500指数和道琼斯指数连续第四周上扬,双双创出历史新高,而以科技股为主的纳指则连续三周上扬。

虽然美股接连突破历史新高,但唱空的华尔街大行队伍也越来越大,目前大摩、美银和德银都已经开始告诫投资者尽快撤离。

首先从摩根士丹利开始,摩根士丹利首席股票策略师迈克尔?威尔逊(Michael Wilson)上周末表示,尽管标准普尔500指数继续创下历史新高,但“从表面上看,决策层已经发生了明显转变。更具体地说,罗素2000年小盘股指数自3月12日触及峰值以来,表现落后标准普尔500指数8%。尽管此后一段历史上表现强劲,但相对强势已经破裂,在过去一年中,我们股票市场的周期性公司开始跑输大盘,而防御性股票表现更好一些。如果这还不够的话,那么IPO和SPAC的指数已经跑输20%了”。

美国银行首席量化和股票策略师萨维塔?苏伯拉曼尼安(Savita Subramanian)发表了一篇题为“遏制热情的五个理由”的文章。其中她说:“市场多巴胺情绪越来越高涨,公司估值也高以及刺激措施达到顶峰,市场对好消息的定价过高。我们仍然看好美国经济,但不看涨标准普尔500指数。”

德意志银行首席股票策略师Binky Chadha的最新说明中,“从历史上来看,当增长达到顶峰时,股票和宏观周期指标比如ISM走势极为相近(相关性为73%),ISM通常在衰退结束后一年(10~11个月)达到峰值。现在来看,快到了”!

// A股风格切换,机构抱团股频闪崩 //

自4月以来,A股“抱团股”频繁闪崩,从顺丰控股(行情002352,诊股)、万华化学(行情600309,诊股),三一重工(行情600031,诊股),到中国中免(行情601888,诊股)、宋城演义,再到恒瑞医药(行情600276,诊股)、兴业银行(行情601166,诊股)。

对此,海通证券(行情600837,诊股)分析称,从原因分析既有业绩不达预期的,也有业绩符合预期但仍被杀跌的,这一方面反映出这波针对抱团股估值过高的调整仍未结束。

另一方面也反映出市场短期估值体系的紊乱,从DCF估值到PEG估值,从周期股的成长属性到回归周期属性等等,虽然市场有着诸多困惑,但投资者仍应以长线思维看待,精选景气度超预期的行业,耐心等待核心资产的估值回归。

海通证券建议,操作策略上,当前控制仓位仍为第一要务,在核心资产没有调整到位前,中小盘和一些非核心资产相对稳定,北上资金逆市流入,反应出市场短期的下跌空间有限,但考虑到未来指数可能以阴跌方式展开寻底,因此建议普通投资者以多看少动,适当定投。

// 美元4月重拾弱势 //

周五美市尾盘,美元指数收跌0.16%,报91.54,盘中一度触及一个月最低水平91.48,最高触及91.82。本周,美元指数下跌0.69%,为连续第二周下跌,4月至今累计下跌1.77%。

一些市场人士预计,美元疲软将持续下去。

“我的最佳猜测是,未来一季10年期美债不会有太大变动,这为我们看到的近期走势奠定了基础,美元在本季度大部分时间持续走软,”瑞穗证券资深分析师Colin Asher表示。

摩根士丹利首席经济学家史蒂芬?罗奇 (Stephen S. Roach)表示:市场正在严重忽视与国际局势相关的严重风险,这与财报季无关。“美元在2020年下半年大幅贬值。今年第一季度,它改变了方向,现在又面临下行压力。这反映了我此前担忧的美国经常账户赤字、美联储不愿在可预见的未来收紧利率,以及欧洲最终对财政政策的承诺可能比我们任何人(包括我自己)所认为的都更坚定。”

去年春末,罗奇曾预计美元兑其他主要货币将在未来一两年下跌35%。随着今年以来外部风险因素的抬头,他表示:“在我看来,美元仍有相当大的下行空间。”

不过,摩根大通分析师Paul Meggyesi认为,本季度美元伴随美债收益率的下跌是一种逆势调整,应该会被证明是暂时现象。仍看好美元相对与采取鸽派货币立场或增长受挑战的国家的货币表现,例如美元兑欧元、日元、瑞郎和英镑。此外, 预计美联储将在4月的利率会议中开始正式讨论减码量化宽松措施。