人大国发院城市与房地产研究中心主任况伟大:住房市场发达地区可优先开征房地产税

来源:时代在线 2021-01-26 10:23:56

1月21日,上海楼市新政出炉,要求“明确严格执行住房限购政策。对夫妻离异3年内购买商品住房的,其拥有住房套数按离异前家庭总套数计算”、 将个人对外销售住房增值税征免年限从2年提高至5年等,被认为是上海史上最严调控政策。深圳更是在5天内3次“打假”,整治楼市乱象,进行房产调控。

有观点认为,像上海、深圳这类超级城市所做的严厉楼市调控,抑制楼市投机炒作行为,直接目的都是以时间换空间,为后续出台房地产税做准备。

房地产税再次成为舆论关注的话题。“将来房地产税是作为地方政府的主税种,是否开征与地方财政收支有关,与这城市是否为特大城市没有关系。房地产税对所有城市的作用都是一样的。”中国人民大学人大国发院城市与房地产研究中心主任况伟大在接受时代周报记者专访时表示。

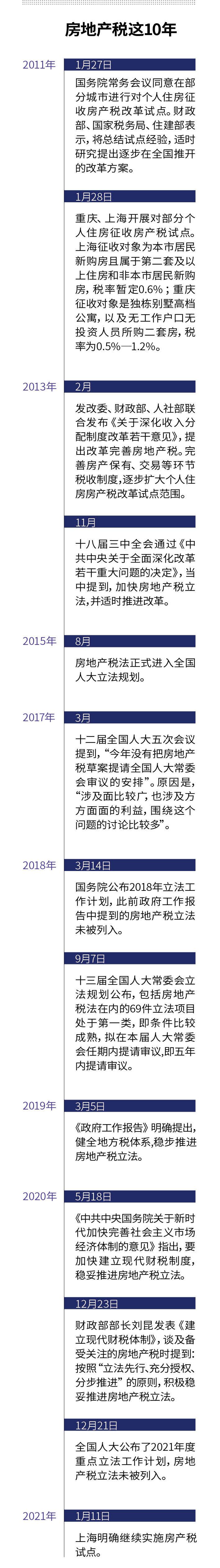

自2013年十八届三中全会提出“加快房地产税立法,并适时推进改革”,房地产税何时开征成为全民关注的热点话题。至今七年多,房地产税依然未落地。

2020年5月18日,中央提出“稳妥推进房地产税立法”。同年12月23日,财政部部长刘昆在《人民日报》发表《建立现代财税体制》一文,表示要“健全以所得税和财产税为主体的直接税体系,逐步提高其占税收收入比重”,并在谈及备受关注的房地产税时提到:按照“立法先行、充分授权、分步推进”的原则,积极稳妥推进房地产税立法。

“从‘稳妥推进’到‘积极稳妥推进’意味着不能搞一刀切,房地产税要因地制宜,同时具备条件的地区要积极推进。”况伟大说道。

住房市场发达地区可优先开征

时代周报:2011年1月27日,经国务院同意上海和重庆成为征收房产税的试点城市。从效果来看,你认为这两个城市在推行个人住房保有环节征收房产税,效果如何?是否达到当初设定的试点作用?为何会出现这样的结果?

况伟大:上海是对增量住房试点,重庆是对存量和增量住房试点,尝试了不同税基、不同差别税率对房价和房产税收的影响。两地基本实现了试点目的,但尚未体现出房产税对房价和地方税收的效果。

时代周报:从作用来看,这两地试点经验能否为全国开征房地产税打下基础?

况伟大:房产税征收对象仅包含房产,房地产税则包含房产和土地。上海和重庆是在不同经济发展状况、不同住房市场的试点,结合人均住房面积和房价,对存量和增量住房征税,实施差别税率,达到了试点的目的,为全国开征房地产税打下基础,提供了经验。

时代周报:刘昆撰写的文章是针对“十四五”规划提出的。这是否意味着,在2025年前有可能会出台房地产税?“十四五”是最好的开征时机吗?为什么?

况伟大:房地产税最佳开征时机与“十四五”没有关系,但与不同城市城市化水平、土地财政、住房市场相关。对于城市化率较高、土地收入占比较低、住房市场较发达的地区,可以优先开征房地产税。

制定免征额更公平合理

时代周报:自2013年十八届三中全会提出“加快房地产税立法,并适时推进改革”,至今已七年多。房地产税法为何难出台?现在推行房地产税最大障碍是什么?

况伟大:房地产税难出台是由于涉及面很广,不仅涉及中央和地方关系、分税制以及中国税收制度改革,还涉及土地财政与房产税关系、居民税收负担和征管成本。最大的障碍在于是否增加了居民税负,从而增加了征管成本。

时代周报:按目前的趋势,你认为,房地产税是以统一不动产登记平台为基础,制定不动产税法案,将房屋作为不动产的一部分纳入其中,还是直接制定房地产税?

况伟大:为便于厘清不同税种之间的关系,应该统一税负,以统一不动产登记平台为基础,制定不动产税法案比较好。

时代周报:征税范围、税率、免征标准,是房地产税法立法制度设计的重中之重。在你看来,多少税率较为合适?应该全国统一,还是分城分策?是否有需要设定免征额?该如何设定免征额?

况伟大:从理论上讲,房地产税属于财产税,对所有的房产都需要开征房地产税,但可以对不同数量的房产开征实行差别税率。此外,中央政府可制定基准税率,各地因地制宜地在一定幅度内上下浮动。中国房地产税的税率上限一般不太会超过2%。

免征标准应对特殊房产和特殊人群,不应针对人均面积免征。因为相同免征面积的房产,在市中心的价值和市郊的价值差异巨大,没有体现出房地产税对居民财产的调节作用。

制定免征额比制定免征人均住房面积更加公平合理。免征额要根据中低收入者的负担能力设定。

时代周报:目前的房产税、城镇土地使用税、土地增值税、契税、印花税等,都会涉及房地产的交易环节。如果再在保有环节征收房地产税,是否会造成重复征税的情况?未来是否会整合相关税种以及合理降低房地产在建设交易环节的税费负担?

况伟大:在交易环节和保有环节征税的目的是不同的,交易环节征税是促进交易或打击投机炒作等交易行为。

保有环节征税是调节财产存量,两者不是重复征税,不可合并。但可以根据居民税收负担能力,调节税基和税率。

时代周报:有观点认为,土地出让金和房地产税之间可能存在重复征税的问题。你如何看?应该如何协调两者之间的关系?

况伟大:必须指出的是,土地出让金和房地产税不是重复征税。前者是地租,是土地使用权价格,后者是对房产征税,这属于两种不同性质的收入。

但鉴于城市土地属于地方政府所有,形式上土地租金属于地方政府所有,给非专业人士造成了重复征税的错觉。鉴于土地出让金和房地产税主要用于地方公共产品和公共服务支出,两者有相互替代作用,当某地土地出让金枯竭时,可以考虑开征房地产税。

抑制房价效果有限

时代周报:很多人都将房地产税看作抑制房价的有效手段。但你曾研究发现,若不考虑房地产税开征与住房所有者特征的相互作用,开征房地产税对房价的抑制作用有限?为何会这么认为?

况伟大:房地产税是国外地方政府的主税种,会根据地方公共支出确定房地产税的计税条件。

根据国际实践经验,房地产税具有流转税(exercise tax)、受益税(benefit tax)和资本税(capital tax)作用,但房地产税主要具有受益税作用,是丰富和增加地方收益的主税种,满足地方公共产品和公共服务的供给,而非流转税和资本税致力于降低房价。

据此,中国房地产税率的上限一般不太会超过2%,尽管开征房地产税能降低房价,但房价下降幅度有限,对稳房价作用有限。

时代周报:2018年,时任财政部副部长史耀斌总结房地产税的作用时表示:“房地产税主要是调节收入分配,特别是个人财富的集聚,起到促进社会公平的作用。同时筹集财政收入,用来满足政府提供公共服务的需求。”房地产税出台是否真正能够调节收入分配?为什么?

况伟大:根据国家统计局的统计,房产是居民的主要财产,占73%左右,所以开征房地产税可以调节居民收入分配。

时代周报:一般认为,未来的房地产税会将房产税、城镇土地使用税及土地增值税三种税合并在一起征收。虽然房地产税的主要作用是筹集财政收入,但土地出让金是一次性收入,而房地产税是持有期征收,这样在短时间内是否会对地方财政产生冲击,尤其是在疫情影响之下?

况伟大:中国税收制度改革的前提是保证地方税收稳定,主要是优化结构,优化税种和税率。税收结构和税种调整不会对地方财政产生冲击。开征房地产税亦不会对地方财政产生冲击。

此外,房产税与城镇土地使用税和土地增值税不同,前者是对保有环节征税,后两者是对交易环节征税,作用不同,不宜将三者合并。