剑指美团、饿了么?280万骑手力挺,“后悔上市”的顺丰王卫迎来第三个IPO

来源:中国证券报 2021-07-05 09:22:28

“我经常在问,我是不是应该不上市呢?因为跟我的理想好像越来越远……”一边是今年4月股东大会上“后悔上市”,另一边顺丰控股(行情002352,诊股)董事长王卫将迎来他的第三家乃至第四家上市公司。

6月30日,顺丰控股子公司杭州顺丰同城实业股份有限公司(下称“同城实业”)申请赴港上市,加上今年5月在港股上市的顺丰房托以及拟收购的港股上市公司嘉里物流,王卫旗下或将集齐4家上市公司。

剑指美团、饿了么?

王卫这次推向港股的同城实业到底是干什么的呢?

同城实业在招股书中说得很清楚——第三方实时配送服务平台。目前,本地实时配送服务已覆盖本地餐饮外卖等成熟场景,且已进一步进入更多增长场景,如同城零售、近场电商及近场服务。未来,本地餐饮外卖将贡献底盘需求,非餐饮外卖订单将为行业带来巨大增长潜力。

同时,同城实业一直在强调“独立性”,这与美团、饿了么等依托于平台的同城配送服务显现不一样。“我们希望引领行业的可持续发展。凭借独立性以及由此产生的中立性和包容性,我们将为行业的良性竞争作出贡献。”

招股书显示,同城实业成立于2016年,最初是顺丰控股集团旗下的一个独立业务部门,专注于把握同城实时配送服务的新兴商机,2019年实现独立化、公司化运作。截至今年5月31日,同城实业累计服务于超过2000名品牌客户和超过53万户注册商家,为约1.26亿名个人注册用户提供优质高效的实时本地生活服务,为超过280万名注册骑手提供赚取可观收入的机会。

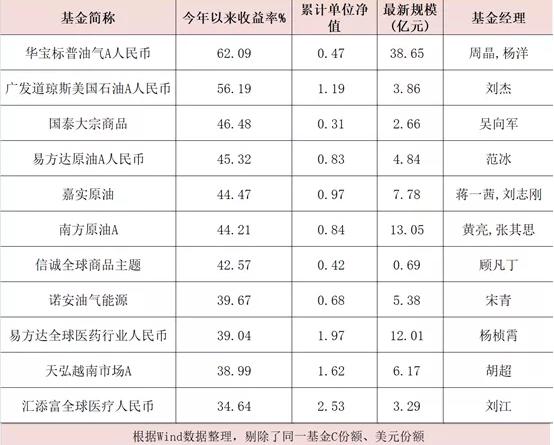

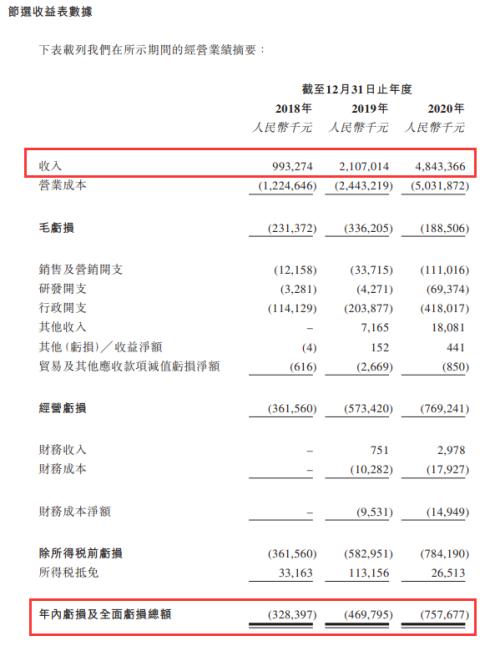

但在财务方面,同城实业并不乐观。数据显示,2018-2020年,同城实业营收大规模增长,分别达到9.93亿元、21.07亿元和48.43亿元;但同时也出现逐年递增的亏损,3年分别亏损3.28亿元、4.69亿元和7.57亿元,合计亏损超15亿元。

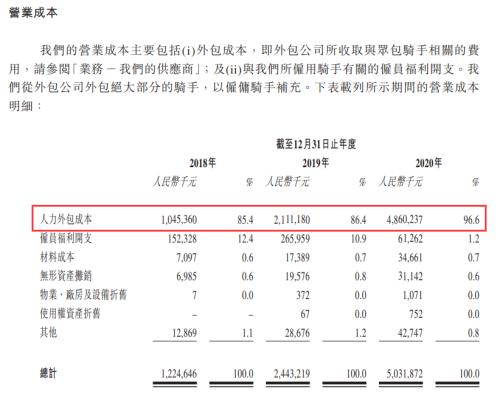

图片来源:招股书

而在同城实业最大的成本中,人力外包成本即骑手的成本占据了绝大部分。2018-2020年,骑手成本分别达到10.45亿元、21.11亿元和48.60亿元,基本与这3年的营收持平。

图片来源:招股书

虽然盈利遥遥无期,但实时配送市场巨大,顺丰显然不可能放弃。

艾瑞咨询数据显示,实时配送服务行业的成长伴随着本地消费市场,特别是本地餐饮外卖市场的发展升级。实时配送服务行业的年订单量从2016年的46亿单增至2020年的210亿单,复合年增长率为46%。考虑到新服务场景的不断扩展及新业态模式与消费模式的创新,即时配送服务行业具有明显的增长潜力。预计2024年中国实时配送服务行业的年订单量将进一步增至643亿单,2020-2024年复合年增长率为32.3%。

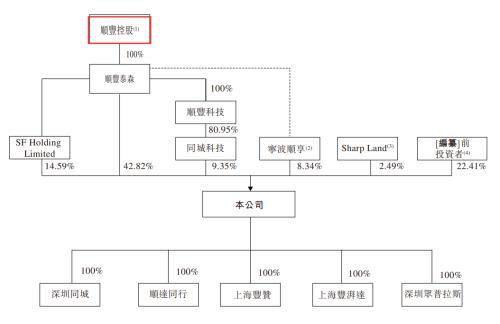

此外,在同城实业目前的股权架构中,顺丰控股仍处于绝对控股状态。

图片来源:招股书

顺丰亟需强心针?

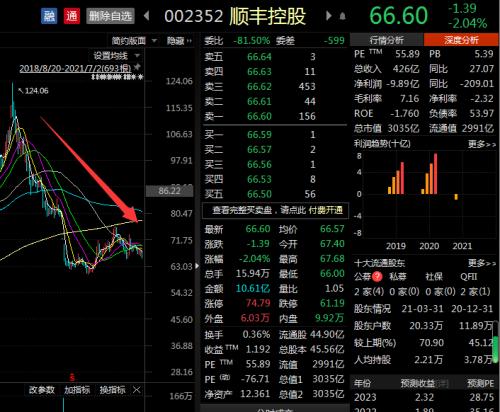

今年以来,顺丰控股股价持续下挫,已从今年2月的124元跌落至目前的66.60元。同时,一季度顺丰控股更是出现上市后的首次亏损,亏损近10亿元。

图片来源:招股书

需要注意的是,今年顺丰控股的资本运作远超从前。顺丰房托今年5月在港上市;5月顺丰控股公告,拟部分要约收购嘉里物流51.8%股权。

对于顺丰控股此次拆分同城实业赴港上市,国盛证券表示,将为同城实业搭建国际资本运作平台,提升品牌知名度和市场影响力,助推业务高速发展。

浙商证券(行情601878,诊股)也表示,当前同城业务仍处于培育阶段,仍需资金支持。3月,顺丰已对同城实业增资4.09亿元,合计持股比例由65.46%提升至66.76%。此次同城实业分拆上市,将有助于实现多元融资,巩固夯实同城业务核心资源,分享行业发展红利。