千亿祥生:被吞噬的利润与信托依赖 |魅影?

来源:焦点财经 2021-03-11 20:26:48

编者按:信托、基金、AMC等非银机构,多年来一直隐身房企背后,扮演“金主”角色。“三道红线”之下,降负债、拓融资,成为房企当务之急,投资机构也在伺机掘金。就此,焦点财经特别推出《魅影》系列,穿透房企融资表象,照见金主隐秘身影。

作者 | 陈盼盼

出品 | 焦点财经

一座诸暨城,半部祥生史。起家于浙江诸暨的祥生,由陈国祥与其妻子朱国玲共同创办。2017年,祥生提出进一步深化的快周转战略:“25710”策略,即“2个月内动工、5个月内开盘、开盘当日销售去化70%、10个月内现金流归正”的模式。自此,祥生一路高歌猛进,从一家区域开发商突击进入全国房企30强,被业内称为“小碧桂园”。数据显示,2017年至2019年,祥生控股的全口径销售金额从567.6亿元增长至1159.3亿元,销售额年均复合增长率达126.88%,只用了3年的时间完成了从百亿销售到千亿规模的跨域。而同样有着“小碧桂园”之称的中梁控股用了5年,行业平均是6.75年。彼时,作为未上市的房企,祥生快速扩张的背后离不开频繁的信托“输血”。

信托“依赖”

在祥生控股招股书中披露的10家发生股权重大变动的附属公司中,有6家是因向万向信托、平安信托、陆家嘴信托、华宝信托等信托公司融资,而发生一系列股权变动。

例如,祥生宜景是祥生诸暨祥生西湖公馆的项目公司。2017年3月,平安信托向祥生宜景增资4800万元,并获其49%股权。待祥生将信托融资贷款悉数偿还后,平安信托将祥生宜景的49%股权转让予祥生,代价4800万,相等于平安信託根据信託融资安排的注资金。最终,祥生宜景归祥生全资持有。

对此,祥生表示,我们在一般业务过程中与信託融资公司订立融资安排,为物业开发及其他相关经营提供资金,“与银行借款相比,信托融资安排(与信託公司、资产管理公司及其融资平台的融资安排)通常在获得的可能性、审批流程及还款要求方面可提供更大的灵活性,为一些项目开发尤其是在银行信贷环境收紧时提供了有效的替代性资金来源”。

如祥生所说,为了支持业务发展,祥生向信托、资管等融资平台直接借款、质押或转让项目公司股权,或者信托机构认购项目公司注册资本等方式,获得相对灵活的资金。

与此同时,祥生的融资规模严重“依赖”信托渠道。以2019年为例,祥生借款总额达285.27亿元,其中信托融资借款占比63.1%,总额为180. 07亿元,对应51笔信托融资,涉及向25家信托、资管公司,年利率大多在10%以上,最高的一笔超过了19%。

截至2020年4月30日,祥生未偿还的信托融资借款为152.69亿元,占同期借款总额的48.4%。

被吞噬的利润

凡事有度,过犹不及。事实上,祥生正在为严重依赖信托融资的行为埋单。

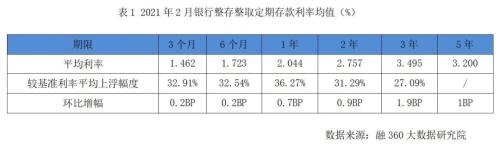

信托占比过大,直接导致祥生的融资成本处于高位。2019年,祥生的整体融资成本为9.28%,超出中国主流房地产6%的平均融资水平。而居高不下的融资成本几乎吞噬了祥生的利润。2019年,祥生的整体毛利率为23.9%,远低于行业逾30%的平均毛利率。

而在2019年5月,银保监会发布《关于开展「巩固治乱象成果促进合规建设」工作的通知》,进一步收紧房地产行业的信託融资及其他融资安排。这意味着,祥生欲通过信托融资、支持业务发展的难度陡增。

为了突破融资“藩篱”,祥生谋求上市。祥生于招股书中坦诚,政府可能收紧与向中国物业开发商提供信托融资有关的法规,或会影响我们获得信托融资的能力。此可能导致我们的融资选项减少或融资成本增加,从而会对我们的业务、财务状况、经营业绩及前景造成重大不利影响。

2020年11月18日,祥生地产通过祥生控股(集团)有限公司在港交所顺利上市,成为TOP30房企中最后一家上市的企业,总募集款项约31.71亿港元。祥生表示,将上市募集所得款项净额的30%(约9.35亿港元),用于偿还用作项目开发用途的部分现有信托贷款。

8次质押融资

上市引入资本“活水”只能解决一时的资金焦虑,行业增速放缓叠加调控趋严,祥生若想实现“财务自由”还有很长的路要走。

2020年8月,监管层推出“三道红线” 融资新规,按照剔除预收款后的资产负债率大于70%,净负债率大于100%,现金短债比小于1倍的标准,将房企划分为“红、橙、黄、绿”四档,据此分别设定有息负债的增速阈值,每降低一档,上限增加5%。

截至2020年4月30日,祥生控股的资产负债率为90%,净资产负债率为426%,现金与短期借款的比率为0.5,“三道红线”全踩,触及“红档”。

祥生表示,倘“三道红线”新规生效,“我们将无余裕并须确保计息负债不再增加。

重压之下,信托融资仍是祥生重要的融资渠道。

企查查显示,仅今年以来,祥生地产集团就进行了8次股权质押,涉及股权数额达4.82亿元。其中,除了将南通市祥琪房地产股权质押给民生银行,其余均是将子公司股权质押给信托、资管公司。

祥生最新质押的子公司是温州祥辉企业管理有限公司(下称“温州祥辉”)。该公司成立于去年12月30日,青岛兴丰股权投资合伙企业(有限合伙)、祥生地产集团以350万元、150万元的认缴出资额,分别持有其70%、30%股权。

2月26日,祥生地产集团将其持有的温州祥辉全部股权数额,分别出质给永升物业旗下的青岛兴丰股权投资合伙企业(有限合伙)、青岛煜坚股权投资合伙企业(有限合伙)。

资料显示,目前温州祥辉持有杭州滨闻企业管理有限公司25%股权,后者全资持有一家名为义乌翠语华庭房地产的地产开发公司。焦点财经了解到,在义务,有一个名为翠语华庭的项目刚开工不久。