嘉实基金吴越:A股结构分化将加剧,大消费仍是长期投资主赛道

来源:券商中国 2021-02-12 09:22:23

基金,作为A股市场的重要投资力量,正发挥着举足轻重的作用。近年来监管不遗余力深化改革、优化制度供给,为基金行业创造更好的发展生态。双向开放加速推进,专业机构参与热情提升,A股市场投资者结构出现边际改善,机构的影响力逐渐凸显。站在牛年新起点,基金有望继续成为资管行业的“排头兵”,为国内资管高质量发展贡献力量。

与此同时,基金“抱团”、“爆款”扎堆成为行业逃不开的话题,高估值下“慢牛”是否可期?牛年如何选“牛基”?券商中国广邀基金人士畅谈己见,为上述话题呈现多重视角。

大家好,借此机会向大家送上诚挚的新春祝福。今天希望通过这篇文章,与大家分享三个问题。第一个是如何看待经常被讨论的“抱团”现象;第二个是在部分标的高估值情况下,消费赛道还是“沃土”吗?还可以寻找出更好的消费投资机会吗?第三个则是与大家分享一些在新的环境下关于基金配置的小建议。

怎样看待机构“抱团”?

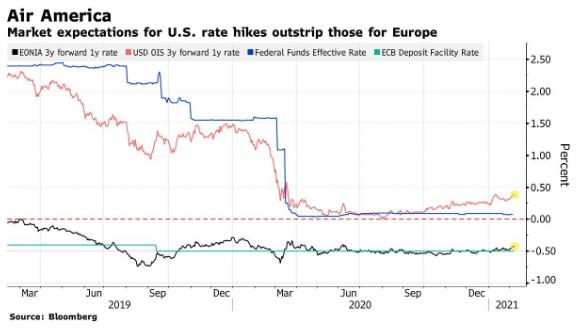

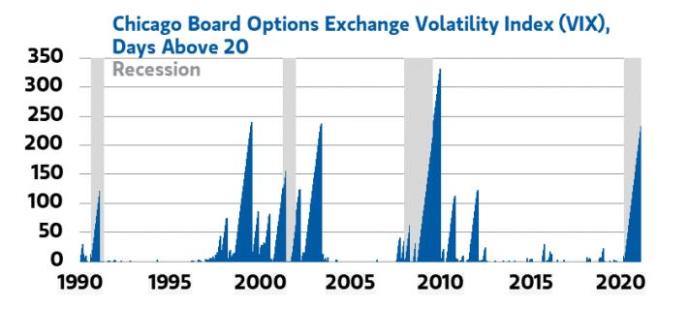

2020年伴随着疫情在全球范围内的爆发,宏观层面和策略层面有一个共识,就是全球范围内出现了较高的流动性充裕。在此背景下,全市场都在思考配置什么样的资产才能够实现增值和保值,而各子行业的优秀龙头因为稀缺性、因为业绩的确定性而被资金追捧。因此,机构“抱团”是流动性充裕与基本面波动结合下的必然行为。

立足中国A股权益市场,可以看到我国的宏观经济已经迎来了重大拐点。从二三十年前“投资+出口”驱动的粗放型经济增长模式,逐步转向到以内需消费为核心驱动力的可持续性增长模式。我国正在朝着更加高效、更加现代、更加成熟的经济体的方向来发展。而权益市场主要反映的是整个宏观经济演变的前景,所以现在很多专业机构集中配置科技、消费、医药、高端制造等代表我国经济新的核心驱动力,具备长期成长空间的板块并不难理解。

为什么说消费是长期的“沃土”?

短期来看,我们对消费行业和白酒股的行情展望较为乐观。农历春节是国人消费的旺季,2021年的春节行情还有几个特别之处:一是2021年春节时点比2020年延后19天,这意味着消费需求旺盛的时间段会大幅延长;二是2020年春节线下消费因新冠疫情而遭遇重创,2021年春节可能迎来压抑的需求释放,低基数之下也存在较大的技术性反弹机会。

中期来看,伴随持续上涨,关于消费板块存在泡沫的声音越来越多。需要客观承认的是,包括白酒在内的消费行业龙头,例如调味品、医疗服务等,估值都处在历史最高位置,的确对价值投资带来了巨大挑战。但我认为真正的泡沫指的是企业账面市场价值的永久性摧毁,对于拥有强大自我造血能力、具备长期成长空间的优质企业,阶段性高估的对价补偿主要是降低预期回报率、延长预期回报时间。

从国际对标视角来看,国际奢侈品龙头增速比我国消费龙头低,但是PE比我国的消费龙头高,考虑到稀缺性、品牌定价权,目前以高端白酒为代表的消费优质企业的估值依然处在DCF模型可解释范围内,相比于市场中大量的所“核心资产”,消费资产的下行风险反而是可控的。

但没有“泡沫”并不意味着没有“风险”,高估值、拥挤持仓、乐观情绪任何时候都是加大波动性的前提条件。从中期逻辑来看,当前消费股尤其是部分龙头股的估值和市值确实都处于历史高位,我判断2021年全年波动加剧、结构进一步分化将是大概率情景。因此,投资消费板块需要更加专业的分析甄别,规避风险为先,获取收益在后。

长期来看,消费行业投资框架主要为三个视角:一是供给视角,二是需求视角,三是商业模式视角。商业模式视角就是具有强定价权的品牌类公司,最典型的就是白酒及国外的奢侈品。它们具有强黏性,能够穿越周期。从需求视角来看,比较看好代际变迁机会下的一些新兴消费,比如女性群体比较偏好的医美、化妆品,年轻群体比较偏向的宠物类、线上类消费。供给视角就是能够创造出需求的行业,包括像农业的转基因种子,包括消费互联网里的一些龙头互联网公司。

关于配置基金产品的几个小建议

2021年普通投资者在选择基金产品的时候,特别是选权益类产品的时候必须要谨慎。2020年是一个权益产品的丰收大年,2021年可能会有很多的产品不能达到非常好的预期收益。

在2021年要降低收益预期的背景下,如何去配置正确的基金产品?

首先,现在的市场环境下,建议大家采用长期定投的方式分散风险。定投的方向,如果没有特别看好且特别懂的领域,我依然认为消费是很好的选择。2021年消费板块可能会有阶段性波动。但如果以一年、三年、五年维度看,我坚信消费依然是A股最好的板块之一。

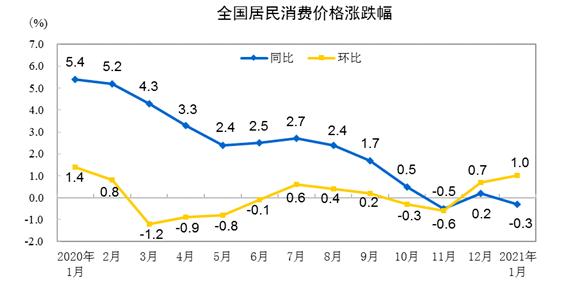

其次,很多投资者非常喜欢做中短期的择时和产品的挑选。所以,如果一定要从半年或一年维度回答这个问题,我的建议是:对于过去几年涨幅非常大,配置在所谓核心资产和龙头白马的产品,需要均衡或降低一些仓位。以消费为例,可以配置一些对冲风险产品。如果2021年通胀上行,市场流动性进入收紧的状态,高估值资产将会面临比较大的下行的压力,这时我们需要从通胀拐点的角度,从防御角度配置一类资产,如农业、食品饮料,这类抗通胀的板块将会给高估值龙头提供风险对冲。

总而言之,长期没有必要去择时,任何一个时点都是定投消费的好时点。中短期来看,不建议全部赎回,可以适当均衡配置,分散一定的资金到抗通胀板块或是低估值的、顺周期的板块产品里去。未来五到十年,A股行情分化的情况会愈加剧烈。最后,还是建议大家能够选择到优秀的基金经理和基金产品,拥抱长期获取理想收益。