万家基金李文宾:挖掘能长期持续盈利的公司

来源:证基风云 2022-07-25 17:22:22

“希望能够在行业或者公司基本面发生积极变化之前,就前瞻性挖掘出投资价值,尽可能不去赚行情疯狂的最后一波,这是我坚持的原则。”

近两年来,A股市场表现最引人关注的莫过于高成长、高景气度的行业,比如每轮市场反弹时表现最为强劲的新能源产业链。如何前瞻性地挖掘出高景气行业,找到长期持续盈利的公司?万家基金李文宾对此有着非常深刻的思考和成熟完善的投资研究框架。

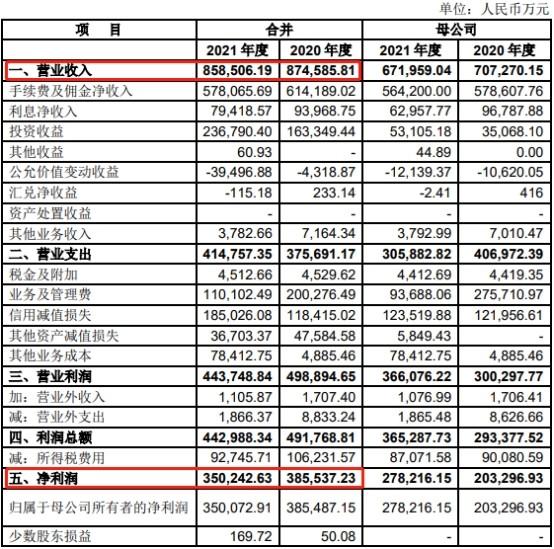

来自万家基金的李文宾是一位拥有十多年研究经验和5年多公募管理经验的基金经理,擅长从高景气度行业中挖掘具备持续盈利的成长型公司。丰富的从业经验转化为卓越的业绩,由他管理的所有成立满1年的基金平均任职回报率达到23.09%。其中管理时间最长的万家成长优选任职回报率接近200%,年化回报达到28.19%。

近日,《国际金融报》记者与万家基金李文宾展开了深度交流,他表示,“希望能够在行业或者公司基本面发生积极变化之前,就前瞻性挖掘出投资价值,尽可能不去赚行情疯狂的最后一波,这是我坚持的原则,也是对拟管理的新基金万家匠心致远的定位。”

“前瞻性挖掘投资机会”

李文宾擅长行业景气周期和竞争格局的研究,以行业研究为基础,自下而上挖掘高质量成长股,重点关注企业的盈利释放节奏、质量及可持续性,同时根据风险收益比动态持有。

7月25日,李文宾拟管理的万家匠心致远开始发行,这只新产品将延续其投资框架和投资策略,关注中国经济转型和发展的方向,聚焦科技、消费领域,前瞻性地从行业和公司发生的积极变化中挖掘投资机会,在全市场中选取高质量且能持续盈利的上市公司。

在投资中,李文宾将视野放得更为长远,着力从长期维持景气度的行业中,寻找基本面趋势可长期持续的公司。在李文宾看来,在某些短期因素下出现的行业短期景气周期,从而带动上市公司反弹,这种成长很难长期持续。在相同高景气度的行业中做选择,他则更关注企业本身的盈利情况。

从季报披露的持仓中,李文宾的投资理念也可见一斑。自从去年下半年以来,李文宾管理的基金重仓股集中在新能源汽车上游、风电、光伏等标的,相对较少去参与“稳增长”等周期板块投资。

“在全球经济疲软、通胀高企的当下,只有业绩的高增长才能抵御估值回落的压力。”李文宾表示。

在寻找高质量成长股的过程中,李文宾对上市公司的市值和风险敞口保持一个清晰的判断,“我希望能够在行业或者公司基本面发生积极变化之前,就前瞻性挖掘出投资价值,尽可能不去赚行情疯狂的最后一波,这是我一直坚持的原则。”

“新能源汽车进入2.0时代”

李文宾在新能源板块研究颇深,从他管理的基金披露持仓可看出,早在2018年四季度时就开始重仓新能源汽车板块,最近两年的重仓板块也集中在了新能源、消费建材、食品饮料、半导体、军工等板块。

李文宾对于新能源汽车、光伏和风电板块的长期发展前景充满乐观。在他看来,从“十四五”规划开始提出后,国内外的科技,尤其是新能源行业已经发生质的变化。更重要的在于技术推动下的产品不断更新迭代,催生出了对消费者而言更好的使用体验。比如,新能源汽车在2020年之前主要依靠政策面驱动,但在2020年下半年开始,它已经进入到产品驱动的过程,“我们认为新能源汽车的趋势会持续到未来的五年甚至十年以上”。

李文宾认为,目前新能源汽车行业可能处在1.0的电动化向2.0的智能化过渡阶段,将会有非常好的投资机会,中国的企业也表现出了非常鲜明的竞争优势。他表示,汽车的智能化本质基于硬件的创新,随着新能源汽车向智能化的领域大步提速,会更关注座舱域和驾驶域等领域的投资机会。

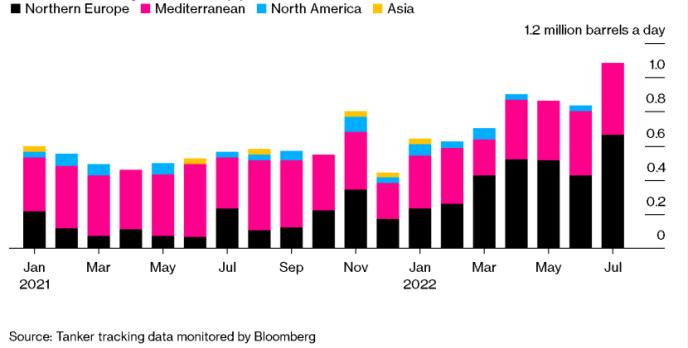

对于光伏行业今年的崛起,李文宾分析,海外战争触发的能源价格暴涨是一个诱因,但该行业未来技术的迭代和革新将会继续加速,从而推动产品价格大幅下跌,未来光伏和风电的经济性将会大幅提升。

“一旦产品的技术推动成本下降,导致它的使用成本会持续远低于传统化石能源,那它的需求就会出现爆发式的增长。所以,光伏和风电行业虽然短期内可能涨得比较多一些,但是长期行业发展趋势还是非常健康的。”李文宾表示。

景气度再高的行业也有“贵”的时候,也会遇到合理的估值调整。据李文宾观察,部分新能源汽车和光伏的细分领域,其准入壁垒并不是特别高,更多的是因为行业本身的高增长推动了相关上市公司盈利的高增长。但是这些高增长的持续性非常一般,因为竞争加剧下这些企业的护城河不够维持稳定的增速,对于这些板块,其投资性价比其实是在大幅下降。

但在另外一些真正拥有核心技术,能够实现国产替代的上市公司,它们不会受制于行业增长,这些黑科技或许当下还没有实现应用,但未来一旦技术和产品获得市场认可,将实现从0到1,甚至从0到10的突破,在应用突破的过程中,将会有非常多的投资机会值得挖掘,如果有耐心和能力去捕捉,投资回报率大概率很高。

“在新能源投资领域,目前我会专注一些黑科技或者黑技术领域去做进一步的拓展和研究。”李文宾表示。

“看好基本面扎实板块”

回顾A股市场的此轮反弹,李文宾表示,“资本市场的第一波反弹更多是对于疫情消散以及增长政策这两方面的预期,最终再叠加流动性的大幅改善,短期沪指曾超过3400点,在那个位置我们觉得市场应该会出现一波比较健康的调整,在这个调整过程当中,我们就能够抓住机会以更合力的价格,去买入一些之前看好但是觉得比较贵的标的。”

展望未来,李文宾认为市场大概率呈现区间震荡的格局,以结构性行情为主要特征。因为在经济磨底的过程中,市场的回暖不会一蹴而就,需要获得经济基本面的进一步支撑。他会根据市场的变化情况,灵活选取不同的行业板块择机布局。在选择个股时,对公司估值和市值的成长空间也会有更多的要求。

在当前环境下,他认为,政策友好、基本面扎实的板块或具有较为显著的相对收益,目前重点关注基建、消费板块,择机布局风电、光伏、新能源汽车、军工、新材料等板块。

从行业总量逻辑出发,李文宾比较看好新能源上游投资机会,他对于资源股的投资逻辑主要基于三个维度的判断,一是周期何时开始,二是周期的高度,三是周期的持续时间。从行业本身的总量逻辑出发,他认为上游的投资机会更具有吸引力,“因为上游本身是全产业当中最紧缺的环节,根据经验来看,当行业总体的总量发生高增长的时候,一定是最短缺的环节拿到全行业绝大部分的利润。”李文宾表示,从目前监测的主要项目来看,直到2024年的上半年,整体的上游行业依然是处在一个紧平衡的状态,2024年全年可能会略微宽松,但到2025和2026年又会出现紧平衡。

相关文章

猜你喜欢

今日头条

图文推荐

精彩文章

随机推荐