方正中期苹果期货半年报:不畏节奏遮望眼 宽幅波动是本心

来源:方正中期期货研究院 2021-07-12 12:23:26

摘要:

苹果10合约上半年在5550-7400区间宽幅波动。年初的时候受拉尼娜天气炒作预期带动,价格呈现偏强波动,天气炒作未如预期演绎,再加上现货供应宽松施压,3月份价格高位回落。4月份天气炒作虽然有所抬头,但是整体未见大的波澜,期价低位震荡,价格低位吸引资金,微幅减产推动期价上行,不过持续推动力仍然不足,期价再度回归震荡。

展望下半年,苹果作为鲜食消费品,是一个以产定销的市场,供应端如果表现平稳的情况下,整体价格难以出现明显的单边走势,更多是需求博弈所造成价格的区间波动,此外,由于产量以及库存兑现过程中,容易受到收获进度以及入库进度的影响,因此初期价格很有可能会由于不同收获进度以及入库进度等出现阶段性的变化,导致价格波动幅度增加,下半年苹果10合约预期继续在5600-6800区间波动,操作方面建议以区间思路对待。

风险提示:产区天气出现超预期的波动、苹果消费出现超预期的好转。

第一部分 市场行情总结

1.1 期货价格长期走势回顾

图 苹果期货价格长期走势

数据来源:wind 方正中期研究院整理

2017年12月22日郑州商品交易所上市了全球第一个鲜果期货-苹果期货,上市挂牌价7800元/吨,上市之初由于苹果市场统计信息相对缺失,市场对于苹果期货的认识不足,业内人士对于纸加膜苹果交割忧虑不断,而现货市场中纸加膜苹果相比纸袋苹果便宜2000元/吨左右,再加上现货市场供应较为宽松,当时多家机构对苹果主产区的调研反馈现货商普遍对于2018年苹果行情不看好,带动期货指数价格大幅回落至6309元/吨;市场总是会在不经意间给你带来惊喜,价格不断下探之后,业内人士重新审视纸加膜苹果的交割可行性,通过测试纸加膜苹果的各项指标发现,纸加膜苹果到5月不达标的可能性较高,即使能达标整理成本也不会低,市场对于纸夹膜交割的疑虑降温,对于交割品的认识逐渐清晰化,苹果期货开启了价值回归的上涨之路,1805合约作为苹果期货上市以来首个交割合约,交割仓单成本在9600元/吨之上强化了苹果期货价值回归的逻辑,苹果期货上涨的流畅性有所增强,此时苹果主产区又出现霜冻干扰,多家机构调研数据反馈苹果多个产区出现较大幅度的减产,进一步加速了苹果期货的上涨之路,后期减产预期不断强化的背景下苹果期货指数一路上涨至12478元/吨,减产预期兑现之后多头继续推涨热情减弱,开始兑现利润,期价进入高位盘整阶段,2018年整体以上涨收官。

2019年苹果指数整体呈现下跌走势,主要是两个方面,一是苹果产量恢复,二是1910合约开始苹果交割标准有所放宽。2018年充分反映减产预期之后,2019年苹果市场进入新的供需磨合阶段,虽然说减产确实为价格提供有效支撑,但是苹果毕竟是非必需品,高价势必会抑制消费,新的供需磨合中苹果旧季合约维持高位震荡运行,新季合约由于标准有所放宽以及整个生长期天气表现平稳,整体价格运行区间相比旧季合约有所下移,收获季再次确认新季苹果产量恢复的预期,苹果期货价格继续震荡偏弱运行,不过2018年所带来的价格惯性仍在,产区整体收购价下滑幅度低于预期以及1910、1911合约交割成本仍在相对高位带动期价向上修正,除此之外春节季节性备货提振,苹果指数价格低位有所回升。

进入2020年,一场突如其来的疫情打破了原本平静的市场,春节旺季效应大打折扣,冷库苹果库存居高不下,苹果期货整体运行区间下移一个台阶,苹果期货指数价格再次下跌至6513元/吨,空头情绪持续压制市场,市场太期盼利好消息了,而此时新季苹果又来到了气温不稳定的4月,新一季苹果又进入了生长周期,4月22日陕西和甘肃地区又出现了较大幅度的降温,市场担忧转为现实,情绪推动苹果期货价格上扬,苹果指数价格一路回升至9330元/吨,随着苹果套袋期的来临,产区套袋信息反馈减产或不及预期,苹果价格向下修正减产预期,而此时疫情对于水果市场的影响仍然延续,时令水果供应增加对苹果消费的挤压有所加大,苹果现货价格不断回落,消费悲观预期抵消了减产对于市场的提振,苹果期货价格重回弱势,此时其他干扰因素诸如时令水果以及早熟苹果价格都是低开低走,进一步推动市场利空情绪,苹果期价进入流畅下跌阶段,苹果期货指数价格一路下滑至6960元/吨,市场并不总是如预期一般,收获季红富士苹果收购价出乎意料的高开高走使得积压许久的多头情绪找到出口,产区收购价持续高位运行带动期价低位回升,苹果期货指数价格再次回到了7434元/吨,由于市场缺乏进一步的利多因素接力,期价上行表现乏力,此时销区依然走货较差,产销价格倒挂再次把焦点拉回到需求,期货价格重新回归弱势,苹果期货指数价格再次回到7000元/吨附近,2020年苹果期价整体呈现下跌走势。

2021年上半年苹果期价呈现低位震荡走势。2020年苹果入库量高企给2020/21季苹果价格带来压力,下游消费未见明显起色的背景下,高库存状态持续,并且有扩大之势,随着时间推移,苹果的有利销售时间越来越短,产区降库存心态增加,带动现货价格回落的同时,也拖累期货价格。3月中下旬,期货主力合约转移10合约,2110合约在拉尼娜天气炒作与交割标准放宽的博弈下,呈现区间运行,不过花期以及幼果期天气表现良好,天气炒作落空价格在3月底有一定幅度的回落,4月份产区天气表现平稳,期价呈现窄幅震荡,5月份产区冰雹天气频发,多个调研机构反馈山东地区套袋量不及预期,叠加低位资金买涨意愿增加,引发期货价格区间内的上涨,不过产区天气扰动形成的减产预期有限,价格适当上移之后,继续上升动力不足,6月份市场缺乏突出影响因素,期货价格继续呈现窄幅区间波动。

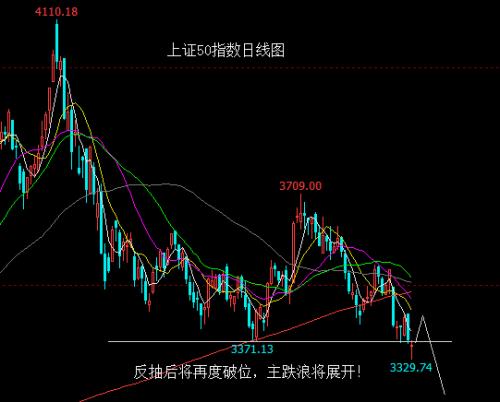

1.2期货价格上半年行情总结

图 苹果10合约日K线图

数据来源:wind 方正中期研究院整理

苹果10合约上半年在5550-7400区间宽幅波动。年初的时候由于拉尼娜天气的干扰,部分地区的气温高于往年同期,引发了市场天气炒作预期,1-2月份苹果10合约价格呈现偏强震荡走势。进入3月份,部分地区的气温下降,市场对于产区提前进入花期的忧虑下降,天气炒作热情降温,给期价带来压力,此时现货市场又有冷库苹果库存高企与下游消费表现疲软的双重施压,现货价格持续回落增加市场的利空情绪,进一步施压苹果10合约价格,市场一致性看空预期下,3月下旬主力合约移仓换月加剧了苹果10合约的下跌。

4月份产区陆续进入花期,天气对于市场的干扰有所增强,期货价格下方支撑有所显现,不过产区虽出现天气扰动,但是并未产生大面积的影响,天气对于期价的拉升动力也有所不足,4月苹果10合约呈现窄幅区间波动。5月份产区冰雹天气频发,多个调研机构反馈山东地区套袋量不及预期,叠加低位资金买涨意愿增加,引发期货价格区间内的上涨,不过产区天气扰动形成的减产预期有限,价格适当上移之后,继续上升动力不足,月底价格又再度回归窄幅区间波动。6月份市场缺乏突出影响因素,期货价格继续呈现窄幅区间波动。

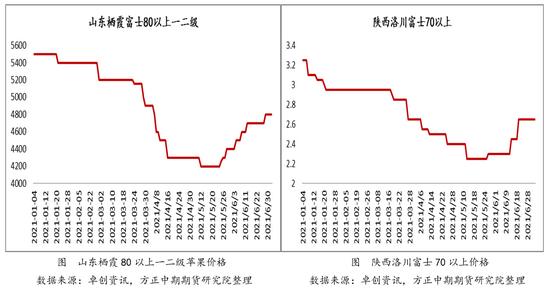

1.3 现货市场行情总结

苹果现货价格上半年呈现先抑后扬的走势。库存高企以及消费疲弱一直是现货市场重要难题,春节期间走货好于预期给市场带来一丝惊喜,但是持续性不佳,再次打压市场信心,1-4月份现货价格呈现持续下滑态势,进入5月份,随着好货数量越来越少,好货价格获得了一定支撑,5-6月好货价格呈现低位回升态势。卓创资讯的数据显示,6月底山东地区纸袋富士80#以上一二级货源交易加权平均价格2.4元/斤,较1月初的2.75元/斤下滑0.35元/斤。6月底陕西洛川纸袋富士70#以上货源交易加权平均价格2.65元/斤,较1月初的3.25元/斤下滑0.6元/斤。

第二部分 苹果市场供应情况

苹果市场供应端下半年主要围绕产量兑现以及产量向库存转移程度来展开。随着旧季苹果的销售进入尾声,库存苹果对价格的影响逐步减弱,市场的关注点逐步转向新季苹果产量情况。新季苹果产量预估来看,生长前期(4月花期以及5月坐果期)产区出现天气干扰,市场相对认可小范围减产(山东地区套袋数据下滑以及部分产区受到冰雹影响),目前苹果基本已经完成套袋,生长进入后期,天气扰动因子的波幅下降,出现大范围影响的概率降低,平稳过度的情况下,产量相对高位对市场影响相对中性。

后期市场形成分歧的点主要在于两个方面,一是产量兑现路径,二是产量向库存的转移路径及程度。如果推进顺利的话,产量的兑现将较为顺畅,价格大概率会维持延续性,如果收获推进不顺利,产量的兑现分歧将会增加,价格大概率会表现出宽幅反复波动。除此之外,还有入库节奏以及最终入库量的影响,如果入库节奏较快,且入库量相对较高的情况下,那么产量中性将会提前转变为库存压力,对价格很有可能会形成惯性施压,相反,如果入库节奏较慢,且入库量相对较高的情况下,对价格的影响路径很有可能是先回升后回落的状况。整体来看,相对确定的产量下,由于实现路径以及转换路径的差异,可能会形成不一样的宽幅波动。

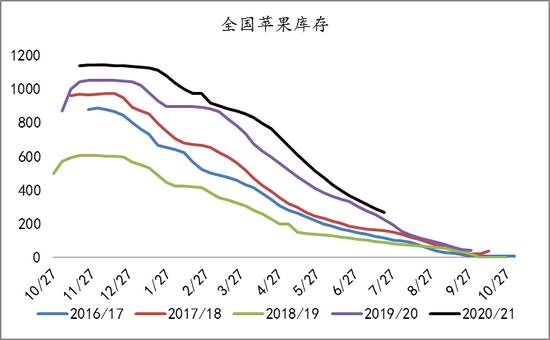

2.1 库存苹果压力逐步减轻

苹果由于保鲜的限制,决定了其库存并不能对市场形成贯穿影响,也就是说库存对于市场的影响更多集中在年底11-12月份以及上半年1-6月份。下半年7-9月份市场虽然还有一部分库存苹果,但是这部分库存苹果对市场的影响是相对有限的,原因主要基于两点,一是能够结转到7-9月的库存量本身就不高;二是无论价格与否,这部分库存苹果都得在有限时间内出库,且其出库完毕到新果上市存在时间差,使得其收尾价并不能有效连贯的影响开秤价。

卓创资讯最新数据显示,截至7月8日,全国苹果库存为266.69万吨,高于去年同期的223.82万吨,其中山东地区库存为153.86万吨,陕西地区库存为37.39万吨。当前库存压力有所减轻之后,可能会收敛市场的利空情绪,并且收尾价格出现上扬,很有可能会进一步推动情绪的影响。除此之外,新季苹果收获之后入库节奏以及最终入库量是11-12月份的重要影响因子,如果入库节奏较快,且入库量相对较高的情况下,那么产量中性将会提前转变为库存压力,对价格很有可能会形成惯性施压,相反,如果入库节奏较慢,且入库量相对较高的情况下,对价格的影响路径很有可能是先回升后回落的状况。

图 全国苹果库存

数据来源:卓创资讯,方正中期期货研究院整理

2.2新季苹果产量逐步兑现

新季苹果产量方面的关注点主要在于两个方面,一是产量数据兑现程度;二是产量兑现路径,即收获进度。产量数据的兑现程度包括两个方面,一是苹果生长期天气波动情况以及产量预期,二是收获期最后落定的产量情况,这两个因素影响相对应的时点在苹果生长期7-9月份以及收获尾声11月份。这两个因素断档的10月份的主要影响因子则主要受产量的兑现路径所影响,如果产区收获推进较为顺利,那么也就意味着产量兑现是比较顺畅的,那么对价格影响将表现为方向的一致性,且波动幅度较为平缓,相反,如果产区收获推进不顺利,那么也就意味着产量兑现和预期存在不一致的情况,价格波动方向将会出现分歧,且价格波动幅度可能较为剧烈。

新果产量预期情况来看,4月花期以及5月坐果期产区天气确实出现一定的干扰,形成小幅度减产预期,多数调研信息反馈山东地区套袋数据下滑以及冰雹对部分产区造成影响,不过并未出现全国大面积以及大范围的减产情况,尚看不到大面积减产的情况。因此从生长前期来看,整体产量预期稳定略减,目前产区苹果已经基本完成套袋,苹果生长进入后期,虽然还会受到天气的影响,但是扰动因子的波幅下降,出现大范围影响的概率降低,天气如果平稳过度的话,产量相对高位对市场的影响表现为相对中性。

我的农产品(行情000061,诊股)(000061,股吧)网6月8日公布了对于陕西和山东地区的套袋调研结果,结果显示陕西延安部分地区由于霜冻以及阴雨天气出现减产,山东地区由于花期持续阴雨天气,也出现一定幅度的减产,具体来看,2021年陕西地区苹果产量预估为1036万吨,去年为967.7万吨,2019年为1135万吨;2021年山东地区苹果产量预估为909万吨,去年为1037万吨,2019年为950万吨,全国苹果产量预估4030-4060万吨,去年为3959万吨,2019年为4242万吨。苹果行业协会6月18日公布的信息显示,山东全省主要产区苹果套袋数量比去年减少17.3%。其中沂蒙区域减少14%(蒙阴减少30%,沂源减少10%);烟台市减少12.5%左右(烟台西部基本不减少或略增,但自西往东减少比例逐渐加重30%左右);威海市减少38.8%。

图 全国苹果产量预估

数据来源:我的农产品网,方正中期期货研究院整理

第三部分 苹果市场需求情况

上半年销区的表现奠定市场对于下半年消费的整体预期,销区对于价格的敏感度决定了消费可能兑现路径。苹果作为鲜食消费品,更多的体现为以产定销的情况,而实现消费的路径主要依赖于价格的敏感度。苹果价格敏感度的界定相对模糊,我们更多捕捉的是一些侧面印证,其中包括库存消耗量、其他水果的价格表现以及未来大类水果柑橘等的产量情况等。

库存消耗量角度来看,二季度表现好于一季度,相对应的可能会对下半年消费形成支撑;其他水果价格表现来看,重点监测6种水果价格指数的季节性表现来看,三季度倾向于回落为主,四季度倾向于低位回升;柑橘类水果产量来看,合理天气波动下,产量增长对价格形成压力。综合来看,库存消耗量的兑现价格为我们提供重要支撑参考,水果指数价格季节性表现给我们提供相对涨跌参考,其他水果产量兑现程度加强我们对于阶段性强弱的判断,苹果消费整体表现为平稳中宽幅波动。

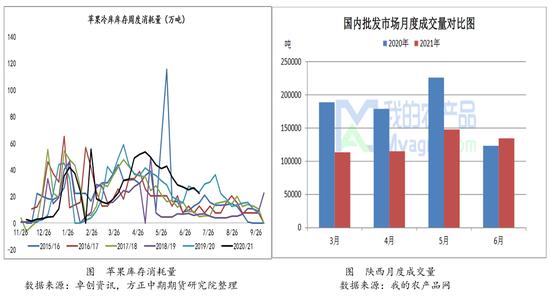

3.1二季度走货量对下半年形成支撑

冷库苹果库存高企始终是上半年悬在苹果市场上方的“尚方宝剑”,降库存成为了现货市场的重要共识。2020/21年度新果由于收获推进不顺利,开秤价格较高,然而下游消费并不能有效匹配,产销区价格倒挂导致贸易商被动压库,后期苹果价格一直处于回落状态,贸易商的高价货源未给出有效利润,叠加果农对于高价仍有期待,一季度价格防守下,整体库存消耗量表现不佳,虽然春节略有点出人意料,但是延续性并不好,进入二季度之后,高库存忧虑增加,无论是果农还是贸易商,降价出货意愿都有所增强,二季度走货表现好于往年同期,另外,还需要关注的一点是好货价格后期的翘尾,我们认为此种情况很有可能会对下半年消费预期形成支撑,不过这个支撑能否兑现,还有赖于销区的进一步反馈,如果销区确实表现好于往年,这个支撑就将进入兑现阶段,相反,如果销区表现不及往年,那个支撑就将再度被打破。卓创资讯的数据显示,二季度全国苹果库存的消耗量为506万吨,高于去年同期的398万吨,也高于一季度的326万吨。另外,从农业农村部月度成交量监测数据来看,4-6月的成交量虽不及去年同期,但是好于3月的成交表现。

3.2出口表现一般未能有效缓解情绪

苹果出口量虽然在苹果消费中的占比不大,但是其对比表现仍然会对市场情绪造成影响。海外疫情干扰仍然存在,苹果出口消费表现一般,1-5月出口量处于相对低位。海关总署数据显示,5月我国苹果的出口量为7万吨,同比虽然增长16.7%,但是仍然处于近五年出口量的相对低位。1-5月累计出口量为40万吨,同比增加14.29%,低于五年均值49万吨。对于原本宽松苹果现货市场来说,出口消费表现不佳,意味着国内消费的竞争有所加大,最终将会导致国内供应更加宽松,拖累苹果现货价格。

图 苹果出口量

数据来源:海关总署,方正中期期货研究院整理

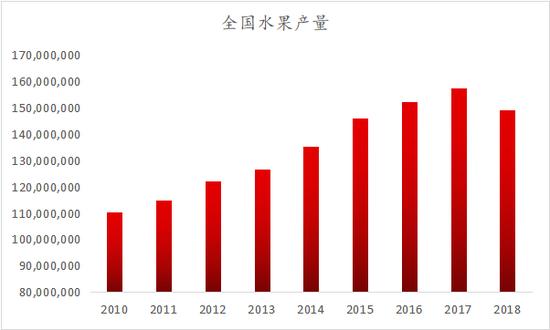

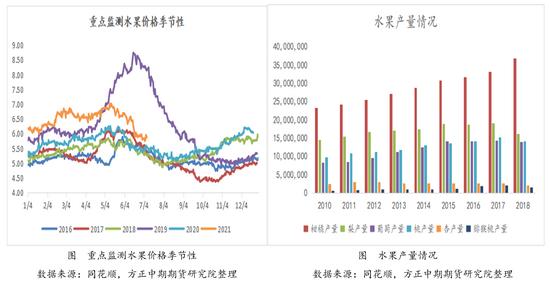

3.3其他水果供应情况影响竞争变量

整体水果产量呈现增长态势,水果之间竞争越来越明显。其他水果对苹果的竞争影响,我们主要关注三个方面,一是整体水果产量变化,二是阶段性供应变化,三是水果价格整体季节性规律。整体水果产量角度来看,近十年水果产量呈现增长态势,产量增长背后主要是人们消费水平提高所形成的推动,近两年虽然有天气的干扰,但是整体高位趋势不变,水果产量增长的同时,必然会产生水果之间的竞争格局,如果消费增幅不明显的情况下,这种竞争可能会更加突出。

阶段性供应变化来看,主要关注季节性水果供应变化,水果本身存在生长区域以及成熟时间的差异,再加上保存时间有限,多数是及时消费为主,阶段性的供应节奏对水果之间的竞争影响可能会更加明显,对于苹果来说,与其上市以及消费区间重叠水果供应,必然会对其消费形成影响,其中柑橘、梨、葡萄等影响相对更为明显,一旦这三类水果呈现供应宽松,价格下滑的情况下,苹果消费受到挤压的同时,必然会拖累价格,目前来看,这三类水果产量预期维持稳定态势。水果价格季节性规律角度来看,根据农业农村部给出的6种重点监测水果价格指数的季节性规律来看,一般三季度水果价格多数时候呈现高位回落,可能与这段时间水果供应充裕有关系,一般四季度水果价格多数时候会呈现低位回升,可能与这段时间水果供应相对收敛以及春节消费等所影响。综合来看,其他水果产量平稳的情况下,对苹果消费的压制也将延续,苹果消费上方仍有压力。

图 全国水果产量

数据来源:同花顺(行情300033,诊股)(300033,股吧),方正中期期货研究院整理

第四部分 交割标准变化

图 基准交割品

数据来源:郑州商品交易所,方正中期期货研究院整理

苹果2110合约为新的交割标准第一个合约,也是市场对于交割成本重新对标的合约。苹果2110以后合约对应的基准交割品为符合《苹果国标》一等及以上等级质量指标且果径≥80mm的红富士苹果,果径容许度≤5%,质量容许度≤20%(虫伤计入质量容许度,磨伤、碰压伤、刺伤不合格果之和占比不做要求),可溶性固形物≥12.5%,同时,未发生褐变的水心病苹果不计入不合格果。作为对比,苹果2010合约对应的基准交割品为符合《苹果国标》一等及以上等级质量指标且果径≥80mm的红富士苹果,果径容许度≤5%,质量容许度≤10%(虫伤、磨伤、碰压伤、刺伤不合格果之和占比不超过8%),可溶性固形物≥13%。

第五部分 观点总结与展望

图 苹果10合约日线图

数据来源:wind,方正中期期货研究院整理

供应方面:下半年主要围绕产量兑现以及产量向库存转移程度来展开。新季苹果产量初步预估来看,山东地区套袋数据下滑以及部分产区受到冰雹影响或使得产量微幅下滑,下半年生长进入后期,产量预期变动幅度变小,市场分歧点主要在于两个方面,一是产量兑现路径,二是产量向库存的转移路径及程度,收获进度以及入库进度为这两个路径实现的主要监测指标,如果推进顺利,很有可能会提前释放压力,反之,整体压力将会后移。整体来看,相对确定的产量下,由于实现路径以及转换路径的差异,可能会形成不一样的宽幅波动。

需求方面:上半年销区的表现奠定市场对于下半年消费的整体预期,销区对于价格的敏感度决定了消费可能兑现路径。苹果作为鲜食消费品,更多的体现为以产定销的情况,而实现消费的路径主要依赖于价格的敏感度。苹果价格敏感度的界定相对模糊,我们更多捕捉的是一些侧面印证,其中包括库存消耗量、其他水果的价格表现以及未来大类水果柑橘等的产量情况等。库存消耗量的兑现价格为我们提供重要支撑参考,水果指数价格季节性表现给我们提供相对涨跌参考,其他水果产量兑现程度加强我们对于阶段性强弱的判断,苹果消费整体表现为平稳中宽幅波动。

综合来看,苹果作为鲜食消费品,是一个以产定销的市场,供应端如果表现平稳的情况下,整体价格难以出现明显的单边走势,更多是需求博弈所造成价格的区间波动,此外,由于产量以及库存的兑现,容易受到收获进度以及入库进度的影响,因此初期价格很有可能会由于不同收获进度以及入库进度等出现阶段性的变化,导致价格波动幅度增加,下半年苹果10合约预期继续在5600-6800区间波动,操作方面建议以区间思路对待。

风险提示:产区天气出现超预期的波动、苹果消费出现超预期的好转。