杭州银行上半年遭两名险企减持,多年补充资本仍难解渴

来源:每日财报 2021-07-06 15:23:30

杭州银行(行情600926,诊股)接连被两名险企股东所“抛弃”。

进入2021年后,杭州银行在资本市场上不吃香了,接连被太平洋(行情601099,诊股)人寿和中国人寿(行情601628,诊股)两名险企股东所“抛弃”。

值得一提的是,该行今年还被银保监会开出两张百万级别罚单,违法违规案由中均与“贷款流入房地产”有关。

其实自2016年上市以后,杭州银行的资本充足率都跟不上公司的发展,该行连续多年都补充资本,但还是仅维持在8%左右的水平,这一指标都难敌资产规模与之相比略低的厦门国际银行。

被两名股东接连抛弃

作为排名资产规模突破1万亿的城商行,杭州银行接连被两名股东宣布减持,引发市场的关注。

在今年的4月6日,杭州银行曾披露《杭州银行股份有限公司5%以下股东减持股份计划公告》,称公司股东太平洋人寿计划自2021年4月9日起的六个月内,通过集中竞价或大宗交易方式减持其所持公司部分股份,合计不超过5930万股(含本数),即不超过公司普通股总股本的1%。

实施本次股份减持计划前,太平洋人寿持有公司股份总数23520万股,占公司普通股总股本3.97%,是杭州银行第七大股东。

6月1日,杭州银行再次发布公告表示,收到股东太平洋人寿发来的《减持股份实施进展的告知函》,自2021年4月12日起至2021年5月31日,太平洋人寿已通过集中竞价累计减持公司股份2987.9万股,占公司总股本的0.504%。减持价格区间为14.78-17.38元/股,减持总金额4.94亿元。

截至该公告发布日期,太平洋人寿扔持有杭州银行2.05亿股,占杭州银行总股本的3.46%,

减持计划数量已经过半。如果按照之前最低的减持价格14.78元/股计算,在接下来的减持计划中,太平洋人寿最低将收回4.35亿元。

除太平洋人寿外,在今年的5月18日,杭州银行第五大股东中国人寿也宣布减持合计不超过5930.2万股股份,不超过公司普通股总股本的1%。据《每日财报》了解,中国人寿共持有杭州银行股份总数28459.20万股份,当前持股来源包括IPO前取得的14520万股和其他方式取得的13939.20万股,共占公司普通股总股本4.80%。

其实险企减持银行股可能也与监管动向有关,近年来,监管提出“保险姓保”,要减少保险公司银保渠道销售额。

房贷占比突破监管红线

当然,被股东频频减持的背后,与杭州银行自身发展肯定是脱不了关系。

据年报显示,2020年,杭州银行实现营业收入248.06亿元,同比增长15.87%,其中,该行实现各项业务收入484.92亿元,较上年同期增长8.17%。

业务收入增长的主要原因是发放贷款和垫款利息收入增速较快,2020年,杭州银行发放贷款和垫款利息收入239.38亿元,较上年同期增长13.3%,对于业务收入的贡献占比高达49.36%。

值得注意的是,杭州银行房地产贷款比例较高,2020年,杭州银行发放的公司贷款中房地产业,占贷款总额的比重为24.38%;个人住房贷款余额为720.77亿元,占贷款总额的比重为14.90%。

2020年底,银保监会出台了银行业房地产贷款集中度相关规定,对于杭州银行来说,个人住房贷款占比和房地产贷款占比上限分别为17.5%、22.5%。杭州银行的房地产贷款明显高于监管要求。

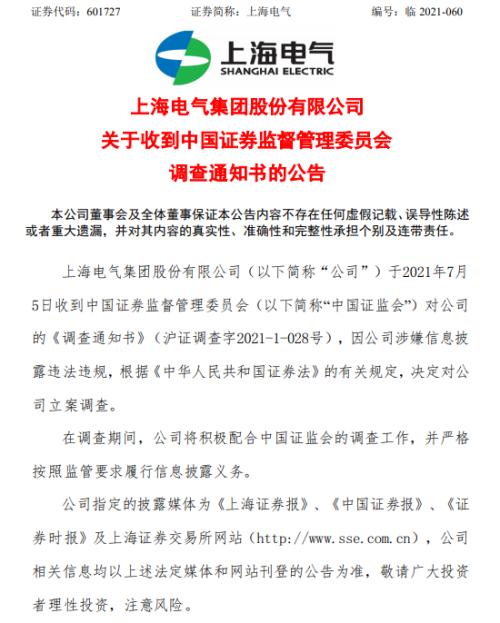

今年,杭州银行还因为房地产贷款被监管开出多张大额罚单。

5月24日,银保监会浙江监管局公布了对杭州银行的罚单,因六项违法违规行为该行被罚没250万元。

这张罚单主要与杭州银行贷款资金违规流入房市有关。具体而言,该行的房地产项目融资业务不审慎;流动资金贷款管理不审慎,资金被挪用于支付土地出让金;授信投放不审慎,超额投放;理财资金管理不审慎,回流借款人母公司挪用于支付土地出让保证金;个人经营贷款管理不审慎,资金挪用于购房;个人消费贷款管理不审慎,资金挪用于购房。

在这张罚单公布前十日,宁波银保监局发布公告表示,因七项违法违规案由对杭州银行宁波分行处以220万元罚款。

资本之渴难解

杭州银行前身为杭州城市合作银行,2008年7月正式更名为“杭州银行股份有限公司”。2016年10月,杭州银行在A股上市。

上市以来,杭州银行资本消耗速度加快,资本充足率持续下滑,2016年-2020年,杭州银行各年末的核心一级资本充足率分别为9.95%、8.69%、8.17%、8.08%和8.53%,今年一季度末为8.35%。

近年来,杭州银行的核心一级资本充足率再也没有高于过9%,仅维持在略高于7.5%的监管红线的水平之上。

横向对比来看,2016年-2020年,总资产为9501亿元的厦门国际银行各年末的核心一级资本充足率分别为11.59%、9.00%、8.86%、9.04%、9.15%。

杭州银行自身也认识到了公司资本充足率的压力,为了解决这一问题,该行除2018年外,近年来每年都有补充资本的计划。最近一次资本补充是在今年3月29日,杭州银行公开发行150亿元可转换公司债券,募集资金在可转债持有人转股后,按照相关监管要求用于补充核心一级资本。

除此之外,2020年杭州银行的营收净利增速下滑明显。

2018-2020年,营收为170.81亿元、214.09亿元、248.09亿元,分别同比增长20.77%、25.53%和15.87%;净利润54.12亿元、66.02亿元、71.36亿元,分别同比增18.95%、21.99%和8.09%。

营业收入的下降主要是因为杭州银行2020年投资收益的下滑,据年报显示,该行去年末投资净收益为24.93亿元,同比下滑38.79%。投资收益的下滑也延续到了今年,今年一季度杭州银行营业收入为75.77亿元,同比增加14.15%,其中投资收益为6.72亿元,同比下降45.60%。

或许两名险企股东“抛弃”杭州银行是出自于自身的原因,但不可否认的是,作为9家资产规模突破万亿的城商行之一,杭州银行不论是在业绩还是资本方面都与其他银行有一定的差距,未来该行将如何解资本之渴更好地追赶其他城商行,《每日财报》将持续关注。