国君策略:市场交易结构悄然变化,真正的主线在中盘蓝筹

来源:金融界网 2021-06-14 11:22:14

导读

市场关心的通胀问题正随预期曲线脱虚向实走向确定,估值挣脱负向束缚,市场将在震荡蓄力后继续拉升。行业配置上,看好券商/新能车/电子/医药/新兴消费等行业。

摘要

大势研判:挣脱通胀束缚,震荡不长久,此后是拉升。本周市场继续在3600点上下窄幅震荡,我们认为震荡蓄力之后将是再次拉升,核心驱动在于分母端风险评价的加速下行。1)分母端:通胀加速走向确定驱动风险评价继续下行。3月以来随着PPI快速走高,市场走入通胀迷雾,不确定性高企下行情走不出震荡格局。至5月下旬,市场关心的通胀、流动性等问题不确定性逐渐收敛,驱动风险评价边际下行,行情迈上第一个台阶。当前随着5月经济数据落定,国内通胀年内高点如期出现,市场将走出通胀迷雾,风险评价下行再度加速。从中美历史行情中,我们均看到随着不确定性下降,核心权益指数大概率上涨。叠加无风险利率易下难上的配合,分母端动能强劲。2)分子端:不必对弱化的盈利悲观。市场忽视了四季度盈利负增长的可能,但盈利负增实则祸兮福所倚。历史上盈利增速由正转负时,流动性均呈现易松难紧的特征,我们认为盈利负增有助于释缓分母端压力,不必悲观。

通胀预期曲线脱虚向实,不确定性收敛不息,风险评价下行不止。国内5月PPI在低基数影响下同比高增9.0%如期见顶,四季度可能出现的次高点难超5月,年内高点已现。从政策锚定的CPI来看,5月同比上涨1.3%并未及预期,央行对CPI全年2%以下的判断亦显示通胀无忧。美国方面,5月CPI同比增长5%如期冲高,年内高点将于6月来临。随着中美通胀高点的先后出现,通胀预期曲线正脱虚向实,走向确定。此外信用收缩问题亦在走向确定,5月社融增速较上月回落0.7个点,最快的下行阶段基本结束,年底有望反弹至11%附近。随着市场最为关心的通胀与信用收缩走向确定,两者对估值影响将从前期的负向束缚向平稳过渡。未来DR007的调升可能是不确定性下行中的隐患,但我们认为更多会跟随美联储,并不会在当前窗口主动调升。

风险评价下行,市场交易结构悄然变化,真正的主线在中盘蓝筹。尽管近期以茅指数为代表的权重股有所反弹,但事实上5月以来涨幅靠前的个股大多集中于细分行业的中盘蓝筹,并非大盘蓝筹。从交易视角来看,亦可观察到市场真正的主线在二线中盘与成长风格。5月中旬以来市场交易活跃度重新上行,沪深两市成交额多次站上万亿关口。在本轮市场活跃度上行过程中,呈现三个明显特征:1)市场活跃度从大盘股向中盘股集中趋势明显;2)市场更青睐成长与平衡股,而价值股偏好减弱;3)茅指数为代表的核心资产大多出现缩量,放量个股则多为成长风格。茅指数仅仅是跟随,当前万亿成交量已开始更偏向具备盈利弹性、前期滞涨的中盘蓝筹,并向持续高景气的科技成长挪动。

风险评价下行,买从不确定到确定边际改善大的品种。按照风险评价对于行业配置的受益先后程度,重点推荐:1)风险评价下行,首推券商/银行;2)科技成长起点:新能源车/电子/计算机/军工/医药;3)后疫情时代复苏加速:国货消费/新兴消费/高端消费;4)碳中和下周期及科技新机遇:建材/钢铁/建筑工程;5)成本受制预期边际缓和下中游制造超跌反攻:家电/机械。

1

震荡中蓄力,此后是拉升

大势研判:挣脱通胀束缚,震荡不长久,此后是拉升。本周市场继续在3600点上下窄幅震荡,我们认为震荡蓄力之后将是再次拉升,核心驱动在于分母端风险评价的加速下行。1)分母端:通胀加速走向确定驱动风险评价继续下行。3月以来随着PPI快速走高,市场走入通胀迷雾,不确定性高企下行情走不出震荡格局。至5月下旬,市场关心的通胀、流动性等问题不确定性逐渐收敛,驱动风险评价边际下行,行情迈上第一个台阶。当前随着5月经济数据落定,国内通胀年内高点如期出现,市场将走出通胀迷雾,风险评价下行再度加速。从中美的历史行情中,我们均可以看到随着不确定性下降,核心权益指数大概率上涨。叠加无风险利率易下难上的配合,分母端动能强劲。2)分子端:不必对弱化的盈利悲观。市场忽视了四季度盈利负增长的可能,但盈利负增实则祸兮福所倚。历史上盈利增速由正转负时,流动性均呈现易松难紧的特征,我们认为盈利负增有助于释缓分母端压力,不必悲观。

2

预期曲线脱实向虚,不确定性继续收敛

通胀预期曲线脱虚向实,不确定性收敛不息,风险评价下行不止。国内5月PPI在低基数影响下同比高增9.0%如期见顶,四季度可能出现的次高点难超5月,年内高点已现。从政策锚定的CPI来看,5月同比上涨1.3%并未及预期,央行对CPI全年2%以下的判断亦显示通胀无忧。美国方面,5月CPI同比增长5%如期冲高,年内高点将于6月来临。随着中美通胀高点的先后出现,通胀预期曲线正脱虚向实,走向确定。此外信用收缩问题亦在走向确定,5月社融增速较上月回落0.7个点,最快的下行阶段基本结束,年底有望反弹至11%附近。随着市场最为关心的通胀与信用收缩走向确定,两者对估值影响将从前期的负向束缚向平稳过渡。未来DR007的调升可能是不确定性下行中的隐患,但我们认为更多会跟随美联储,并不会在当前窗口主动调升。

3

悄然变化的结构:真正主线在中盘蓝筹

风险评价下行,市场交易结构悄然变化,真正的主线在中盘蓝筹。尽管近期以茅指数为代表的权重股有所反弹,但事实上5月以来涨幅靠前的个股大多集中于细分行业的中盘蓝筹,并非大盘蓝筹。从交易视角来看,亦可观察到市场真正的主线在二线中盘与成长风格。5月中旬以来市场交易活跃度重新上行,沪深两市成交额多次站上万亿关口。在本轮市场活跃度上行过程中,呈现三个明显特征:1)市场活跃度从大盘股向中盘股集中趋势明显;2)市场更青睐成长与平衡股,而价值股偏好减弱;3)茅指数为代表的核心资产大多出现缩量,放量个股则多为成长风格。茅指数仅仅只是跟随,当前万亿成交量已开始更偏向具备盈利弹性、前期滞涨的中盘蓝筹,并向持续高景气的科技成长挪动。风险评价下行之下,未来应继续坚定“中盘蓝筹领跑,大盘蓝筹跟随”的投资思路。

4

行业配置:券商打头,成长接力

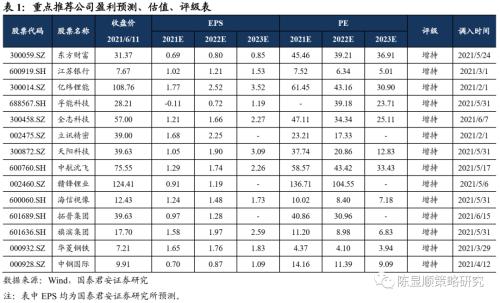

风险评价下行,买从不确定到确定边际改善大的品种。按照风险评价对于行业配置的受益先后程度,重点推荐:1)风险评价下行,首推券商(东方财富(行情300059,诊股))、银行(江苏银行(行情600919,诊股));2)科技成长起点:新能源车(赣锋锂业(行情002460,诊股)/亿纬锂能(行情300014,诊股)/孚能科技(行情688567,诊股)/先导智能(行情300450,诊股))、电子(立讯精密(行情002475,诊股)/全志科技(行情300458,诊股))、计算机(天阳科技(行情300872,诊股))、军工(中航沈飞(行情600760,诊股))、医药;3)后疫情时代复苏加速:国货消费、新兴消费、高端消费;4)碳中和下周期及科技新机遇:建材(旗滨集团(行情601636,诊股))、钢铁(华菱钢铁(行情000932,诊股))、建筑工程(中钢国际(行情000928,诊股));5)成本受制预期边际缓和下中游制造超跌反攻:家电(海信视像(行情600060,诊股))、机械。

5

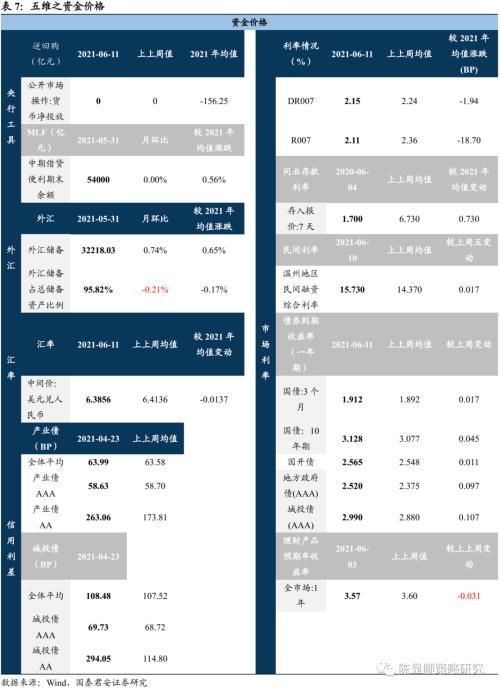

五维数据全景图