5月31日-6月4日当周重磅经济数据和风险事件前瞻

来源:汇通网345人参与讨论 2021-05-30 09:16:24

接下来的一周,将是一个超级周,数据方面,有中国官方制造业PMI、欧元区CPI、美国ISM制造业PMI、美国ISM非制造业PMI、澳大利亚GDP、美国非农就业报告等数据,事件方面,将迎来澳洲联储利率决议、OPEC+大会、G7领导人峰会等事件。投资者需要提前做好仓位调整和风险规避。

周一(5月31日)关键词:中国5月官方制造业PMI、美国阵亡将士纪念日

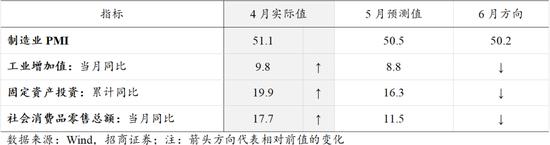

周一将迎来中国5月官方PMI数据。中国4月官方制造业PMI从3月份的51.9降至51.1。市场预计5月份该数据将进一步跌至51.0。经济复苏一直持续到5月,但制造业增长势头已经触顶。

官方制造业PMI受季节因素的影响往往比财新指标更大,5月有五天的假日,该指数可能会由于当月工作日较少而有所下降;排除季节性因素,情况看起来比较稳健。

大宗商品价格在5月份仍然保持高位。这应当会激励制造商增加产量,特别是上游行业;外部需求料持稳,主要经济体的制造业复苏仍在继续。

其他早期指标表明,采购经理指数保持强劲,但5月份有所下降。渣打银行发布的中国中小企业信心指数走低,但仍是大流行病爆发以来的第二高位。5月份钢筋库存继续下降,表明建筑业活动回暖。

服务业料从为期五天的假期中获得提振,但是局部出现新冠病例可能削弱了消费和相关服务业企业。

需要提醒的是,周一恰逢美国阵亡将士纪念日,美国股市休市一天,ICE旗下布伦特原油合约交易提前于北京时间6月1日01:30结束;CME旗下贵金属、美国原油和外汇合约交易提前于北京时间6月1日01:00结束。

另外,受假期影响,原定于北京时间每周三出炉的API原油库存系列数据和EIA原油库存系列数据,本周将延迟一个交易日至北京时间周四公布。

周二(6月1日)关键词:澳洲联储决议、欧元区CPI、美国ISM制造业PMI;OPEC+会议

周二亚洲时段首先将迎来澳洲联储利率决议。

调查结果显示,所有业内专家当前都预测,在周二(6月1日)发布的政策决议中,澳洲联储将维持政策利率在0.1%的超低水平不变,暂时不会有负利率政策选项祭出,但也不可能立即加息。这也将是其自去年12月以来连续第六次维持政策利率水平不变。

而与此同时,澳洲联储就政策前景给出的表态届时也料与此前无甚差异,这意味着按照该国货币政策决定层的安排,至少要到2023年中期才会开始加息。这将与本周新西兰联储所暗示的在2022年就采取行动之状况构成鲜明反差。

此外,澳洲联储6月会议上料还会提醒投资者,将在7月份的会议上基于该国内外部环境决定是否进一步扩大资产收购措施规模。这料仍对汇市带来暗示性影响,在此之前,澳元汇价进一步回落下行的压力便会进一步发酵。

许多经济学家预计,澳洲联储不会延长其收益率目标,但可能进一步扩大QE。

澳新银行分析师5月27日在报告中写道:“谨慎的沟通将至关重要,然而总的来说,澳洲联储将很难表现得像新西兰央行那么鹰派,因为它不公布预期的利率变化轨迹。”

周二欧洲时段,将迎来第17届OPEC和非OPEC部长级视频会议。

分析师预计OPEC及其盟友料将在开会时重申增产计划,以恢复更多疫情期间停掉的石油产量。

参与媒体调查的24位分析师和交易员中,除四位之外的所有人都预测,OPEC将批准在7月份每日增产84万桶的计划,从而完成这个分三步走以便在今年夏天恢复略超过200万桶石油产量的进程。几位OPEC代表也未具名表达了相同的看法。

根据国际文传电讯社5月26的报道,俄罗斯副总理Alexander Novak估计世界石油需求超过供应的程度约为每天一百万桶。

不过,许多调查参与者表示,该联盟的决策仍将因其成员伊朗的不确定性而受到影响。德黑兰和华盛顿正在进行谈判,可能导致美国取消对该国的制裁,从而允许大量伊朗石油重回世界市场。

因此几乎所有受访者都预测OPEC及其合作伙伴6月1日开会时不太可能宣布7月份以后的产量计划。

花旗表示,OPEC+可能在部长级会议上同意在6月份继续推进计划中的增加供应,但在伊朗核谈判进行之际,该组织可能会重新考虑7月份的增产计划。6月1日会议结果“似乎可能取决于该组织如何判断美国与伊朗达成协议的可能性”。

花旗称,该组织“几乎肯定”会将6月减产幅度缩小70万桶/日至660万桶/日,但7月份进一步增产84万桶/日至570万桶/日现在看来可能成为疑问。若伊朗与美国在核议程的某些方面达成初步协议,将会使50万桶/日的伊朗原油在7-8月初步重返市场。

其次,市场还将迎来欧元区5月份CPI数据。

欧元区能源价格上涨的推动下,4月整体通胀率达到1.6%。这一压力可能会在5月进一步加剧,从而推动通胀率达到1.8%。

4月核心通胀率从0.9%降至0.7%,主要原因是交通服务价格的变化。此类服务的价格可能由于复活节而失真,其影响料在5月份消散,从而使核心CPI反弹至0.8%。

整体来看,物价压力仍然受限,随着经济的重启、旅行逐步恢复,住宅、交通服务和度假套餐的价格料成为欧元区潜在物价的更加重要的驱动因素;潜在价格压力依然受限。

周二纽约时段,投资者需要重点关注美国5月ISM制造业PMI数据,目前市场预期为61。

美国4月ISM制造业指数从3月的64.7降至60.7,制造业活动增速放缓,可能受到投入短缺的制约,而不断加速的疫苗接种和大规模财政刺激措施释放了积压的需求。3月数据为1983年12月以来最高。

ISM指出,“由于疫情影响导致零部件和材料供应有限,企业和供应商继续在满足不断增长的需求方面面临困难。”该机构还警告称,工人缺勤、由于零件短缺而导致的短期停工以及填补空缺职位的困难可能会限制制造业的增长潜力。

周三(6月2日)关键词:澳大利亚GDP、美联储官员讲话

周三市场相对清淡一点,主要是亚洲时段澳大利亚一季度的GDP数据。市场预期季率将从3.1%降至1.1%,年率将从-1.1上升至0.3%。

然后是纽约时段,几位美联储官员的讲话和美联储褐皮书。其中,2021年FOMC票委、芝加哥联储主席埃文斯就经济现状和货币政策发表讲话;费城联储主席哈克就经济展望发表讲话;此外,哈克还与明尼阿波利斯联储主席卡什卡利、亚特兰大联储主席博斯蒂克、达拉斯联储主席卡普兰参加主题为种族与经济的线上会议。

投资者需要重点留意美联储对通胀前景和缩减购债的相关措辞变化。

周四(6月3日)关键词:小非农、初请失业金人数、ISM非制造业PMI

周四市场相对热闹,亚洲时段将迎来澳大利亚4月份的贸易数据,由于欧美疫情有所缓解,经济复苏迹象明显,市场预计澳大利亚4月份贸易数据将有所改善,有望给澳元提供一些支撑。

周四欧洲时段将迎来小非农——美国5月份ADP就业数据,市场预计将新增就业70万人,该数据对非农数据有一点的前瞻指引作用,投资者需要重点关注。同时,还将出炉每周的初请失业金人数变动数据。

最新数据显示,美国截至5月22日当周初请失业金人数降幅超预期,因裁员减少,企业迫切需要工人来满足经济快速重启释放出的激增需求。截至5月22日当周,初请失业金人数减少3.8万人,经季节性调整后为40.6万人。这是自2020年3月中以来的最低水平,也标志着请领人数连续第四周下降。

周四纽约时段,将迎来美国5月ISM非制造业PMI数据,市场预计将从4月的62.7提升至63。

美国服务业活动增长速度在4月略有放缓,可能是受到了投入短缺的制约。在大规模财政刺激和快速改善的公共卫生环境推动下,需求激增。4月非制造业活动指数从3月的63.7降至62.7。指数高于50,表明占美国经济活动的三分之二以上的服务业成长。

周五(6月4日)关键词:非农、G7会议

周五欧洲时段,投资者需要留意一下欧元区4月零售销售数据,市场预计月率将从3月的2.7%下降至-1.7%,可能会略微拖累欧元的表现。

周五的焦点将是北京时间20:30出炉的美国5月份非农就业报告,市场预美国5月非农就业人口将增加60万人,失业率将从6.1%下降至5.9%,薪资年率将从0.3%增加至1.6%;整体预期比较乐观,有望给美元提供支撑,进而可能打压非美货币和黄金的走势。

美国4月就业增长出人意料地放缓,可能在公共卫生状况迅速改善和大规模政府援助提振经济复苏、推动需求急升之际,受到了工人和原材料短缺的制约。非农就业岗位增加26.6万个,低于预测的97.8万个。预示未来招聘情况的临时帮工岗位骤降,且制造业、零售业和快递业岗位均减少。失业率从3月的6.0%升至6.1%。尽管招聘活动大幅放缓,但劳动力市场正在改善。劳动力参与率从3月的61.5%攀升至61.7%。就业人口与整体人口之比从3月的57.8%微升至57.9%。

当时的美国利率期货显示,在4月份非农就业报告公布后,交易商将预期美联储加息的时间推后了大约三个月。代表利率预期的欧洲美元期货显示,市场预计2023年3月加息的可能性为90%,而且2023年6月加息的可能性被完全消化。报告发布之前,投资者押注2022年12月加息的可能性为90%,2023年3月加息的可能性为100%。

事件方面,英国财政大臣苏纳克在伦敦接待七国集团(G-7)财政部长和央行行长,官员们将于6月4日至5日在伦敦兰开斯特宫举行会议,随后将举行G7集团领导人峰会。

除了上述经济数据和风险事件,未来一周,投资者还需继续关注海外新冠疫情和伊核协议谈判等相关消息,此外,对于美国的6万亿预算的影响发酵情况,也需要予以留意。

(文章来源:汇通网)