桑迎全部在手货基涨幅不敌同类平均 国寿安保基金为其推出新债基

来源:金证研 2021-05-28 21:22:19

公募基金规模再创新高!截至4月底,公募基金规模为22.51万亿元,较3月底增长近9,500亿元。且5月份以来,新基金发行势头较为强劲。时间还没有到5月月底,但新基金发行升温已是不争的事实。从目前档期来看,预计5月新发基金数量为192只,尤其是在5月31日,21只基金“卡点”发行,其中包含9只刚完成询价的公募REITS产品。与此同时,股票ETF的江湖,这几日风起云涌。5月25日收盘后,沪深300ETF一举超越“霸榜”多时的上证50ETF,抢过股票型ETF头把交椅。

5月28日,新基市场再次迎来新发基金,该基金为国寿安保基金管理有限公司(以下简称“国寿安保基金”)旗下一只债券型基金。回顾5月24日,工银瑞信基金管理有限公司(以下简称“工银瑞信基金”)也推出了一只同类产品。而中泰证券(上海)资产管理有限公司(以下简称“中泰证券(上海)资管”)于5月17日发行的一只混合型基金即将结束认购。

一、基金行业动态

1、公募基金规模再创新高,4月重拾涨势已突破22万亿元

公募基金规模再创新高。中国基金业协会最新数据显示,截至4月底,公募基金规模为22.51万亿元,较3月底增长近9,500亿元。具体来看,今年1月底,公募基金规模首次迈上20万亿元台阶,2月份进一步增长逾万亿元。不过,在震荡的市场行情中,公募基金规模在3月份有所减少,4月份又重拾涨势,突破22万亿元。

从具体的基金类型来看,和3月份相比,封闭式基金规模增长508.42亿元,开放式基金规模增长8,966.72亿元,其中,货币基金规模大增4,700多亿元。此外,权益基金(混合基金、股票基金)规模合计增长3,500多亿元。整体来看,4月份权益基金整体规模提升主要源于两方面:一是基金份额小幅提升,和3月底相比,开放式权益基金份额增长842亿份;另一方面也得益于基金净值的反弹。以偏股型基金为例,数据显示,4月份偏股混合型基金净值平均增长近5%,100多只基金涨幅超10%。

2、股票ETF江湖“风起云涌”,头把交椅易主“龙一”“龙二”距离拉大

股票ETF的江湖,这几日风起云涌。5月25日收盘后,沪深300ETF一举超越“霸榜”多时的上证50ETF,抢过股票型ETF头把交椅。数据显示,截至5月27日,在最新的ETF预估规模中,沪深300ETF已经超过550亿元,进一步拉大了和“亚军”上证50ETF之间的距离。中证500ETF、证券ETF、300ETF、上证180ETF、300ETF、券商ETF、芯片ETF、科创50ETF,占据股票ETF排行榜单的3-10位。

数据显示,截至5月25日收盘,华泰柏瑞沪深300ETF的规模为545.63亿元,在当日A股市场大幅上涨推动下,该只基金总份额激增11.35亿份,以区间成交均价测算,当日净流入资金高达60.09亿元。同日,此前一直占据股票型ETF规模榜首的华夏上证50ETF的规模是507.33亿元。在此前一天,华夏上证50ETF还以496.79亿元位居行业规模冠军,华泰柏瑞沪深300ETF屈居第二。5月27日最新的预估规模显示,沪深300ETF份额为103.4亿份,预估规模为551.18亿元;上证50ETF则是139.88亿份,预估规模为510.58亿元。股票型ETF榜单的新“龙一”和“龙二”的距离进一步拉大。

3、5月新发基金数量达192只,21只产品月底“卡点”发行

时间还没有到5月月底,但新基金发行升温已是不争的事实。从目前档期来看,预计5月新发基金数量为192只,尤其是在5月31日,21只基金“卡点”发行,其中包含9只刚完成询价的公募REITs产品。同时,5月新发基金中,还有王景、侯昊、王克玉、毛从容、蔡向阳、陆彬等公募大佬管理的产品。随着市场行情的逐步回暖,新发基金的建仓或会迎来有利的时间窗口。科技、消费、新能源、大健康等领域,仍是新发基金聚焦的热门赛道。

数据显示,5月最后一个完整周(5月24日至5月30日)有24只新基金“开闸”发行。若加上5月31日蓄势待发的21只基金(包括首批9只公募REITs产品),5月24日以来新发基金数量将有45只,整个5月份的新发基金数量则达到192只。

4、中基协发布基金直播业务相关规范,建议发红包不能“任性”

5月27日,中国证券投资基金业协会在其官微发布了《公募基金直播业务专题讨论会会议纪要》,纪要就直播形式、作用进行了分析,对直播业务相关问题进行了梳理,提出相关规范建议。纪要指出了公募基金直播业务存在的相关问题,包括直播形式相关问题、发放红包相关问题、投资者适当性管理相关问题、合规内控相关问题。

发放红包相关问题方面:直播中,存在直播方发放现金红包、实物及抽奖等吸引投资者观看的做法。会议建议一是直播激励须秉持投资者利益优先原则,坚守依法合规底线;二是发放红包应以投资者教育为目的,不得与具体基金产品宣传推介等销售活动混同;三是红包价值应适当,不得存在诱导、刺激基金销售或保有量等倾向,不得以增加基金收益率等形式将奖励金额和基金收益混同,不得将开户、购买、持有基金产品作为投资者获取红包的条件;四是发放红包不得定向用于交易满减抵扣、费用抵扣、或指定其与单一基金产品挂钩。

5、5月新基发行势头强劲,创新产品相继发行明星基金经理吸金效应强

5月份以来,新基金发行势头较为强劲。一方面,部分创新产品相继发行,7只恒生科技ETF在拿到批文后,均在5月份火速发行并成立,公募REITs产品也完成了询价,快马加鞭赶在本月发行;另一方面,权益基金成为发行主力,股票型基金、混合型基金的新发数量超过130只,占全部新发基金的七成以上。

此外,部分明星基金经理也显示出了较强吸金效应。例如,由侯昊掌舵的招商中证消费龙头指数增强型基金募集规模上限为50亿元。5月25日,该基金发布公告,称对5月21日认购申请采用末日比例确认的方式给予部分确认,确认比例结果为56.52%。

二、基金公司动态

1、聚焦生物医药与硬科技等核心资产,盈科科创产业基金完成募集

盈科资本5月27日发布消息表示,该机构最新发行的“盈科科创产业基金”已完成募集,该基金吸引了产业资本、政府产业基金、金融机构等长期资金的积极认购。基金将持续发挥盈科资本在生物医药、核心科技领域的专业优势,依托盈科资本庞大的产业生态圈和专业布局能力,深度聚焦生物医药与硬科技等核心资产,并将投资周期扩展到天使轮到企业上市后的全生命周期。据了解,盈科资本次发行的该只基金,募集规模为100亿元。

盈科资本总裁赖满英表示,盈利能力和行业专注度,正在成为创投机构打破“募资难”魔咒的法宝。目前,盈科资本在医药、科技等领域持续深耕形成的行业话语权与行业地位,正在成为大型LP(有限合伙人)选择盈科的重要原因。据了解,盈科资本自成立以来,致力于打造领先的生物医药投资和产业控股企业,坚持“生物医药投资+生物医药产业控股”双轮驱动的战略定位,主要专注于生物医药、硬科技等方面的项目投资。

2、“招阳计划”首批基金经理名单公布,富国基金旗下10位基金经理入围

近日,招商银行携手公募基金推出的“招阳计划”备受市场瞩目。据了解,已有34家基金公司的百余位基金经理首批入围“招阳计划”,其中富国基金旗下首批入围的10位实力派基金经理,既有富国“天字辈”基金的掌舵人,也有深谙港股投资之道的投资老将,还有聚焦科技、消费等行业主题的投资能手,此外还涌现了一批风格均衡稳健、严控回撤、擅守会攻型选手。

历经22年发展,富国基金已经形成权益、固收、量化“三驾马车”齐头并进的发展战略。目前,富国基金打造了一支超百人的投研精英团队,覆盖各个行业领域、投研团队人才辈出,呈现百花齐放的态势,共同致力于长期为投资者创造价值。数据显示,截至2020年12月31日,富国旗下权益类基金近一年绝对收益为66.51%,近两年绝对收益为150.91%,在12家权益类大型公司中均位列第三。此外,富国基金权益类基金近一年超额收益为47.57%,在12家大型基金公司中排名第一。

3、量化巨头模型再次失效,文艺复兴科技承认beta模型表现不及预期

5月18日,量化巨头文艺复兴科技向美国证交会提交的信息披露文件表示,在近期的市场波动中,文艺复兴科技beta模型表现不尽如意。文艺复兴科技是在投资顾问信披材料(ADV表格)做出上述陈述的。根据美国的监管规定,投资顾问须每年向美国证交会SEC提交ADV表格,其中,表格的第二部分须以投资者可理解的语言介绍投资顾问机构的人员、投资策略、投资策略的风险收益特征等情况。

在旗下三大策略RIEF、RIDA、RIDGE的风险部分,文艺复兴科技写道,在近期的市场波动中,beta模型表现不及预期。根据信披材料,目前文艺复兴科技旗下有四大策略,前述三大策略对外募集。文艺复兴科技旗下的大奖章基金目前仅面向内部员工和家庭,对其余投资者关闭。文艺复兴科技在书写大奖章基金的风险分析时,没有提及模型表现。这并非文艺复兴首次承认模型失效。

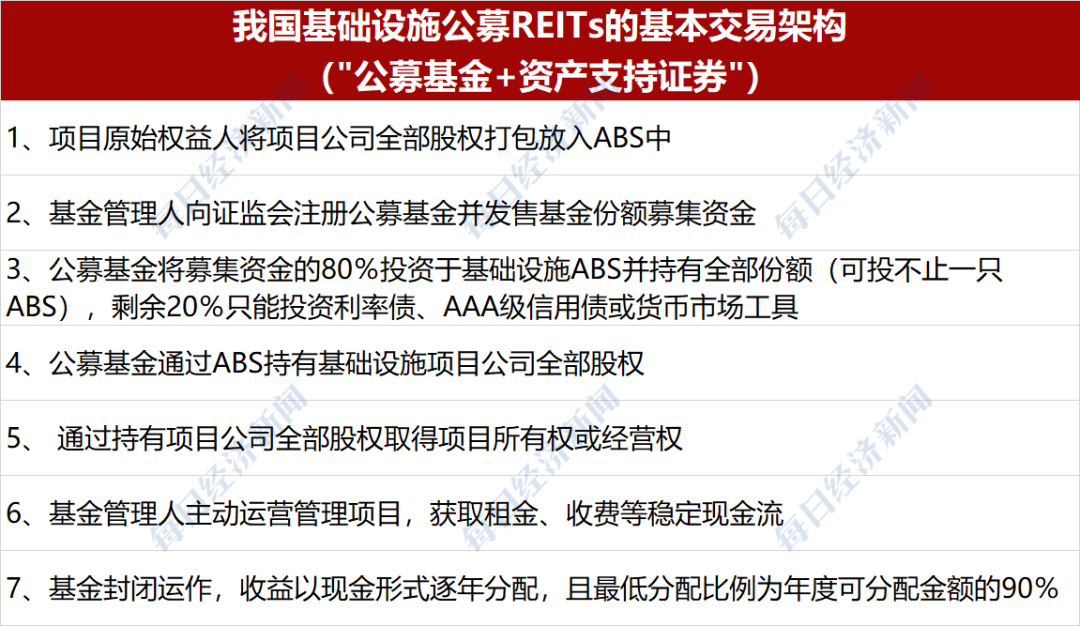

4、平安广州交投广河高速公路REITs发行价确定,发行规模或达91.14亿元

5月27日,平安广州交投广河高速公路封闭式基础设施证券投资基金(下称“平安广州交投广河高速公路REITs”)发布询价结果,并确定于5月31日起至6月1日同步启动战略投资者、网下及公众认购。

平安广州交投广河高速公路REITs于5月25日启动网下询价,根据询价结果,网下有效报价认购倍数为4.56倍,最终发行价格确定为13.02元/份,募集总份额为7亿份。据此计算,该基金发行规模或可达91.14亿元。平安基金表示,平安广州交投广河高速公路REITs投向的高速公路资产,为广河高速公路(广州-河源)广州段。该项目位于粤港澳大湾区核心区域,运营已超过9年,近三年年均营业收入超过6.4亿元,2017年-2019年标准车流复合增长率达为13.43%(以2016年为基数),整体收益较为稳定。

5、嘉实优势精选混合型基金6月7日发行,由嘉实沪港深舰队员胡宇飞掌舵

由嘉实基金经理胡宇飞管理的嘉实优势精选混合型基金将于6月7日起全面发行,该基金可投资于股票资产的比例为60%-95%,其中投资于港股通标的的比例不超过50%,将发挥混合型基金灵活配置优势,精选A股和港股优质标的。

据悉,作为嘉实沪港深舰队的核心成员,胡宇飞是清华-MIT国际工商管理硕士,拥有10年股票投研经验,其中7年港股研究经验,超过3年AH跨市场公募基金投资管理经验,历经完整的熊市牛市震荡市周期,方法论成熟,价值风格稳定,所管理产品体现出明显的能涨抗跌实力。

三、新基金发行

1、桑迎全部在手货基涨幅不敌同类平均,国寿安保基金为其推出新债基

5月28日,国寿安保基金发行了一只债券型基金,为国寿安保尊弘短债债券型证券投资基金(以下简称“国寿安保尊弘短债债券A”),基金经理为桑迎。

公开信息显示,国寿安保尊弘短债债券A以“主要通过重点投资短期债券,在严格控制风险和保持较高流动性的基础上,力求获得超越业绩比较基准的投资回报”为投资目标,投资范围主要为具有良好流动性的金融工具,包括债券(包括国债、中央银行票据、金融债券、次级债券、企业债券、公司债券、中期票据、短期融资券、超短期融资券、政府支持机构债券、政府支持债券、地方政府债券、可分离交易可转债的纯债部分、证券公司短期公司债券等)、资产支持证券、同业存单、债券回购、银行存款(包括协议存款、定期存款、通知存款等)、国债期货、信用衍生品、货币市场工具以及法律法规或中国证监会允许基金投资的其他金融工具。

桑迎,2013年12月加入国寿安保基金,历任国寿安保聚宝盆货币市场基金、国寿安保场内实时申赎货币市场基金基金经理;现任国寿安保薪金宝货币市场基金、国寿安保鑫钱包货币市场基金及国寿安保添利货币市场基金的基金经理。加入国寿安保基金前,桑迎曾任职于交通银行北京分行、华夏银行总行资金部、嘉实基金。

自2021年5月24日,桑迎开始管理国寿安保尊弘短债债券A。截至2021年5月28日,桑迎在手3只货币型基金和1只债券型基金。截至2021年5月27日,国寿安保薪金宝货币、国寿安保添利货币A、国寿安保货币A近1年的阶段涨幅分别为2.28%、1.98%、2.1%,均跑输同期同类平均涨幅2.49%。

2、工银瑞信基金新债基发售,何秀红3只产品涨幅跑赢同类平均排名优秀

5月24日,工银瑞信基金祭出了一只债券型基金,为工银瑞信双玺6个月持有期债券型证券投资基金(以下简称“工银双玺6个月持有期债券A”),何秀红担任基金经理。

公开信息显示,工银双玺6个月持有期债券A以“在追求资产长期稳健增值的基础上,通过对债券积极主动的投资管理,力争创造超过业绩比较基准的投资收益”为投资目标,投资范围包括债券(包括国债、央行票据、金融债、地方政府债、企业债、公司债、短期融资券、超短期融资券、中期票据、公开发行的次级债、政府支持机构债券、可转换债券(含可分离交易可转债的纯债部分)、可交换债券等)、资产支持证券、银行存款、同业存单、债券回购、国债期货、国内依法发行上市交易的股票(包括中小板、创业板、存托凭证以及其他中国证监会允许基金投资的股票)、港股通投资标的股票等,以及法律法规或中国证监会允许基金投资的其他金融工具。

何秀红,2009年加入工银瑞信,曾任工银保本混合基金、工银瑞信信用纯债债券型证券投资基金等基金经理;现任固定收益部副总监,工银四季收益债券型基金、工银四季收益债券型基金、工银瑞信产业债债券基金等基金经理。此前,何秀红曾任广发证券股份有限公司债券研究员。

自2021年5月7日,何秀红开始管理工银双玺6个月持有期债券A。截至2021年5月28日,何秀红正管理着5只债券型基金、2只定开债券型基金和2只混合型基金。其中,截至2021年5月27日,工银产业债债券A、工银信用纯债一年定开债A近3年的阶段涨幅分别为26.12%、17.49%,分别跑赢同期同类平均涨幅15.94%、14.15%,同类排名分别为160|1,193、55|251,排名优秀。截至2021年5月21日,工银添祥一年定开债券近1年的阶段涨幅为3.23%,跑赢同期同类平均涨幅2.13%,同类排名为98|850,排名同样优秀。

3、中泰证券(上海)资管新基月底结束认购,田瑀同类产品近一周业绩排名一般

5月17日,中泰证券(上海)资管推出了一只混合型基金,为中泰星宇价值成长一年封闭运作混合型证券投资基金(以下简称“中泰星宇一年封闭混合A”),基金经理为田瑀。

公开信息显示,中泰星宇一年封闭混合A以“遵循成长价值投资理念,在前景明确的行业中,优选具备宽阔护城河的上市公司,在严格控制风险的前提下,分享上市公司盈利增长,追求资产净值的长期稳健增值”为投资目标,投资于国内依法发行上市的股票(包含主板、中小板、创业板、存托凭证及其他依法发行上市的股票)、港股通标的股票、债券(包括国债、地方政府债、金融债、企业债、公司债、次级债、可转换债券(含分离交易可转债)、可交换公司债券、央行票据、短期融资券、超短期融资券、中期票据)、资产支持证券、债券回购、同业存单、银行存款、衍生工具(包括股指期货、国债期货、股票期权)、现金以及法律法规或中国证监会允许基金投资的其他金融工具。

田瑀,曾任安信基金特定资产管理部投资经理、中泰资管权益投资部高级投资经理、中泰证券(上海)资产权益投资部高级投资经理、基金业务部总经理助理;现任中泰开阳价值优选灵活配置混合型证券投资基金等基金经理。

自2021年4月24日,田瑀开始管理中泰星宇一年封闭混合A,且该基金将于月底结束认购。截至2021年5月28日,田瑀现管理着3只混合型基金。其中,截至2021年5月27日,田瑀管理的中泰兴诚价值一年持有混合A近一周的阶段涨幅为1.39%,不敌同类平均涨幅1.88%,同类排名一般,为2,748|4,636。