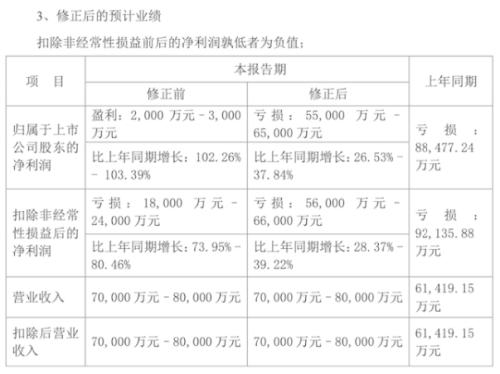

艾为电子:主营依赖智能手机市场 毛利率持续低于同业

来源:面包财经 2021-04-11 14:22:16

上海艾为电子技术股份有限公司(以下简称“艾为电子”或“公司”)的首发申请于3月29日获科创板上市委通过。公司计划于科创板上市,拟公开发行股票不超过4,180万股,预计募集资金246,813.72万元,保荐机构为中信证券(行情600030,诊股)。

公司拟将募集所得资金用于智能音频芯片研发和产业化项目,5G射频器件研发和产业化项目,马达驱动芯片研发和产业化项目等6个主营业务相关项目。

艾为电子近几年营收保持增长,收入主要依赖智能手机市场。公司的毛利率和存货周转率持续低于行业平均水平,且研发费用占比较低,部分芯片产品或亟需更新迭代。

营收保持增长 下游智能手机行业出货量下滑

艾为电子的主营业务为集成电路芯片研发和销售,主要产品包括音频功放芯片、电源管理芯片、射频前端芯片、马达驱动芯片等,下游行业为以智能手机为代表的新智能硬件领域。

艾为电子近几年的营收呈较快增长的趋势。2020年,公司营收同比增长41.27%至14.38亿元,但增长率有所下行。2019年的营收同比增长率为46.68%。

另一方面,艾为电子产品主要应用于智能手机行业,该行业出货量出现小幅萎缩,公司未来业绩或承压。报告期内,公司称其产品在智能手机市场的收入占比超过85%,因此全球智能手机市场的景气程度和出货量可能会影响智能手机品牌客户对公司芯片的使用需求。2020年,根据公司于招股书中引用的Digitimes和Gartner数据,受到疫情影响,全球智能手机出货量下降约19%。

图1:艾为电子主营收入和全球智能手机出货量变化

从产品细分上说,艾为电子收入主要来自音频功放芯片及电源管理芯片,两者合计持续创收占总营收逾八成。最大程度受益于5G时代的射频前端芯片不是公司当前主营的产品。公司称5G时代的到来会带动对智能手机更新换代的需求,且5G手机相比4G手机,5G射频器件的增多,对射频前端芯片的市场需求预期扩大。但2019年射频前端芯片的收入却同比下降14.32%至8,744.72万元。公司称目前全球射频前端芯片市场主要被欧美厂商占据。

图2:2017年至2020上半年艾为电子主营业务收入按产品分类

毛利率低于行业平均 主营音频功放芯片或亟需升级迭代

艾为电子的毛利率持续低于行业水平,主要系公司采用经销为主的销售模式。经销模式下公司需要通过经销商对接到终端客户,公司需返利给经销商。2017年至2020年上半年,公司给经销商的返利金额和返利比例持续下降,主要系公司整体下调了产品价格。公司自2019年开始采用直销模式,但截至2020年上半年经销模式下的销售额仍占营收逾八成。

此外,2017年至2019年,公司前五大客户都是经销模式下取得的客户,2020年上半年,公司通过直销模式向其第一大客户销售7,977.63万元,其余大客户仍是通过经销模式对接的。如公司不继续加大直销规模,其毛利率或将难以提升。

图3:2017年至2020年上半年艾为电子毛利率与可比公司平均毛利率对比

艾为电子主营的音频功放芯片的研发和市场推广或将影响公司未来盈利能力。公司称产品的毛利率受其所处的生命周期阶段及更新迭代进度影响。从产品毛利的变动趋势来看,贡献过半营收的音频功放芯片的毛利率自2019年开始有所下降,且公司称其主要芯片产品的技术迭代周期一般为3年左右,该类芯片或亟需升级迭代。

图4:2017年至2020年上半年艾为电子各类别产品毛利率变化

研发费用占比较低 存货规模持续较大或存滞销风险

艾为电子的研发费用占比持续低于国内行业平均水平。2017年至2020年上半年,公司研发费用的投入持续上升,与国内行业平均之间的差距逐渐缩小。

图5:2017年至2020年上半年艾为电子与可比公司研发费用占比对比

此外,艾为电子存货规模持续较大,或存滞销风险。2017年至2020年上半年,公司存货持续占当期资产总额逾三成,且公司的存货周转率持续低于行业平均值,公司称主要系为应对市场增加备货,但芯片产品或存应技术落后而积压滞销的风险。

募资主用于现有产品技术的提升

艾为电子本次募资主要用于提升公司的技术研发实力,对现有业务和产品进行升级、延伸与补充。

图6:艾为电子首次公开发行募投项目

上述项目中,智能音频芯片研发和产业化项目、5G射频器件研发和产业化项目和马达驱动芯片研发和产业化项目主要是对现有产品技术的升级迭代,三个项目的预测内部收益率(税后)都逾20%,投资回收期(税后)都逾5年。2020年上半年,项目对应三种芯片产品的产销率都有所下行且水平较低,但公司称在手订单的情况良好。

其余三个项目不直接产生经济效益,公司称将提升其研发、测试水平。